Text: Vladimír Zdražil

17. 03. 2008

Finanční poradci a daňové přiznání: Paušál, nebo skutečné výdaje?

Zákon o daních z příjmů nijak nespecifikuje rozdíly ve zdaňování mezi jednotlivými profesemi a výjimkou nejsou ani finanční poradci. Bavíme-li se o poradci pracujícím na sebe (není v zaměstnaneckém poměru vůči konkrétnímu finančnímu ústavu), tak ten by měl být registrovaným živnostníkem nejčastěji na nějakou zprostředkovatelskou činnost v obchodu nebo službách, popřípadě na živnost týkající se poradenství.

Mezi nejobvyklejší příjmy finančního poradce patří odměny za vytvořené finanční plány, přímo placené poradenství a zprostředkovatelské provize.

Paušál, nebo skutečné výdaje? aneb Spočítejte si sami

Finanční poradci mají daňovou povinnost ze všech svých příjmů z podnikání a mohou se rozhodnout mezi uplatněním skutečných výdajů souvisejících s provozováním živnosti anebo využít výdajového paušálu. Vzhledem k tomu, že finanční poradci provozují neřemeslnou živnost, tak mohou využít třetího nejvyššího výdajového paušálu – padesát procent z hodnoty příjmů.

Všem lze doporučit následující postup: Povinně evidovat veškeré příjmy a dle vývoje evidence skutečných výdajů se rozhodnout pro jednu ze dvou nabízených variant: uplatnění skutečných evidovaných výdajů, nebo výdajového paušálu. Samozřejmě poplatník vybere tu variantu, která je pro něj daňově výhodnější.

Kromě toho musí finanční poradci za sebe platit zdravotní a sociální pojištění, přičemž tyto odvody ještě poníží vzniklý základ daně vypočtený po uplatnění poloviny paušálních výdajů vůči příjmům. Každý finanční poradce, podobně jako kterýkoli živnostník, si na základě těchto znalostí dokáže velmi snadno spočítat, kterou z uvedených metod vybrat.

REKLAMA

Pozor na souběh příjmů z různých živností

Zbystřit by měli především ti finanční poradci, kteří kromě finančního poradenství mají ještě jiné příjmy, například z řemeslné živnosti. V takovém případě musí svoje příjmy dosažené za celé zdaňovací období členit podle charakteru živnosti a k nim přiřadit příslušný výdajový paušál (řemeslné živnosti mají paušál 60 %).

Na druhou stranu nelze v žádném případě kombinovat v rámci § 7 (příjmy z podnikání) skutečné výdaje s paušálem, takže se poplatník musí rozhodnout pro jednu z těchto variant a té se výslovně držet.

Příklad na posouzení výhodnosti paušálu nebo skutečných výdajů:

Finanční poradce během roku 2007 podnikal na živnostenský list a dosáhl příjmů ve výši 605 200 Kč. Jeho skutečné výdaje činily 396 700 Kč (z toho zaplacené odvody 35 160 Kč). Kromě toho měl příjmy z § 6 s dílčím základem po odečtení pojistného ve výši 22 068 Kč. Jak by měl postupovat při zpracování svého daňového přiznání?

Řešení: Má na výběr mezi uplatňováním skutečných nebo paušálních výdajů. Dle výše uvedeného postupu dojdeme k následujícímu výpočtu při zahrnutí skutečných výdajů.

REKLAMA

Nebo může využít padesátiprocentního paušálu a od vypočteného základu ještě odečíst skutečně zaplacené sociální a zdravotní pojištění.

Při porovnání obou variant můžeme konstatovat, že pro našeho finančního poradce je výhodnější využit variantu uplatnění skutečných výdajů.

REKLAMA

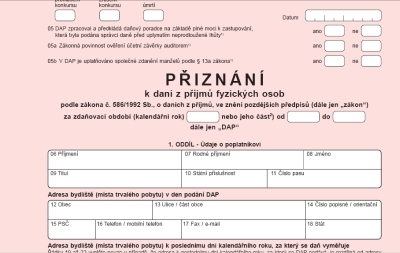

Vypočtený dílčí základ se promítne do hlavní součtové části daňového přiznání a k němu se přičtou další dílčí daňové základy. Výsledná daňová povinnost je výhodnější v případě zahrnutí skutečných výdajů.

Připomínám, že změnit rozhodnutí mezi použitím skutečných výdajů a paušálu již nelze prostřednictvím dodatečného daňového přiznání, takže by si každý poplatník měl pospíšit, než bude konec března.

TIP:

Spočítejte si svou daňovou povinnost

![]()