Ostatní příjmy? Třeba prodej bytu

Použijte vylučovací metodu a identifikujte příslušnost příjmu

Při použití vylučovací metody bychom mohli zjednodušeně konstatovat, že do ostatních příjmů patří všechny příjmy, které nejsme schopni zařadit do některé z následujících kategorií:

- příjmy ze závislé činnosti,

- příjmy z podnikání,

- příjmy z kapitálového majetku,

- příjmy z pronájmu.

Nejsme-li tudíž schopni přiřadit s oporou znění Zákona o daních příjmů konkrétní příjem do některé z těchto kategorií, tak patří právě do ostatních příjmů.

Pozor na záměnu ostatních příjmů s příjmy z podnikání

Velký pozor by si měli dát daňoví poplatníci, kteří občas například pronajímají nářadí, o Vánocích pečou cukroví a přebytky prodávají, sekají trávu sousedům za úplatu atd. Aby takové příjmy mohly být přiřazeny do ostatních příjmů, musí být splněna podmínka jakési příležitostnosti. To znamená, nemělo by jít o systematické a soustavné provozování nějaké výdělečné činnosti. V takovém případě se snadno může poplatník dostat do křížku se správcem daně a s živnostenským úřadem, který by takový příjem mohl považovat za příjem z podnikání – § 7. To má samozřejmě vliv i na vyměřovací základ pro odvody na sociální a zdravotní pojištění (ostatní příjmy nevstupují do vyměřovacího základu pro sociální a zdravotní pojištění).

U ostatních příjmů vždy testujte osvobození

Pro vlastní zdaňování ostatních příjmů je dobré si prostudovat související § 4 Zákona o daních příjmů, který vymezuje situace splňující nárok na osvobození. Tak například v případě příjmů z prodeje nemovitostí činí osvobozující časový test dva roky (doba mezi nákupem a prodejem) v případě, že v něm měl poplatník bydliště. U ostatních nemovitostí činí lhůta pro osvobození pět let. Podobnou metodu uplatňování osvobození (aplikace časového testu) nabízí tento paragraf i pro prodej cenných papírů. Osvobozující časový test činí šest měsíců mezi nákupem a prodejem. Zkusme si to demonstrovat na následujícím příkladu:

Poplatník dosáhl v roce 2009 celkových příjmů ze závislé činnosti ve výši 132 000 Kč (odvody zaměstnavatele činí 44 880 Kč). Kromě toho poplatník 11. 9. 2009 prodal 200 akcií tuzemského titulu po 1 000 Kč/kus (nákup proběhl 6. 6. 2009 a činil 700 Kč/kus). Kromě toho prodal 10. 10. 2010 byt za 1,8 mil. Kč. Tento byt pořídil 10. 1. 2009 za 1,7 mil. Kč. Jak se to promítne do přiznání?

REKLAMA

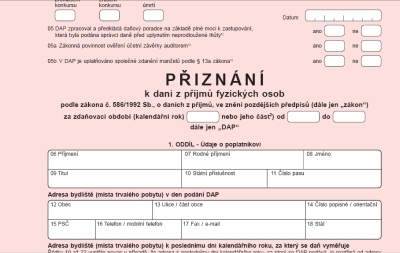

Ostatní příjmy se uvádějí do přílohy č. 2 a opět je dobré začít vyplňovat přiznání prostřednictvím této přílohy. Zajímá nás část 2 v druhé polovině stránky. Důležité je vyplňovat tabulku vždy podle jednotlivých druhů příjmů. Není tudíž možné oba zmiňované druhy příjmů (příjem z prodeje nemovitosti a příjem z prodeje cenných papírů) sloučit dohromady (viz příklad níže). V praxi se může stát, že v jednotlivém druhu ostatních příjmů poplatník vykáže ztrátu. Zde je nutné si uvědomit, že ztráta je daňově neúčinná a výsledkem musí být dílčí základ z konkrétního druhu příjmů v hodnotě nula. V našem případě bude příloha číslo 2 vypadat následovně.

TIP:

Podejte daňové přiznání on-line

Podobně jako v předcházejících příkladech je nutné přenést hodnotu z řádku 209 na řádek 40 hlavního dvojlistu přiznání. Výsledek bude vypadat následovně.

REKLAMA

TIP:

Podejte daňové přiznání on-line

![]()