Text: Petr Zámečník

24. 08. 2017

Indexové fondy: Opravdu se vyplatí?

Indexové akciové fondy jsou jednoduchou možností investic pro drobné investory. Mají ale velká rizika, na které je dobré nezapomínat.

![]()

Indexové fondy pro pasivní investování nejčastěji formou ETF obchodovaných na burzách dávají možnost investovat do široce diverzifikovaného portfolia akcií kopírujícího svým složením burzovní index. Výhoda se ale může velmi snadno změnit v nevýhodu.

Zásadní problém je ve způsobu tvorby akciových indexů. Naprostá většina z nich využívá váhy jednotlivých akcií podle tržní kapitalizace. A čím je vyšší tržní kapitalizace, tím víc indexové fondy a ETF dané akcie nakupují. A čím víc dané akcie nakupují, tím víc roste její cena – a s ní i tržní kapitalizace. Je to takové menší perpetuum mobile.

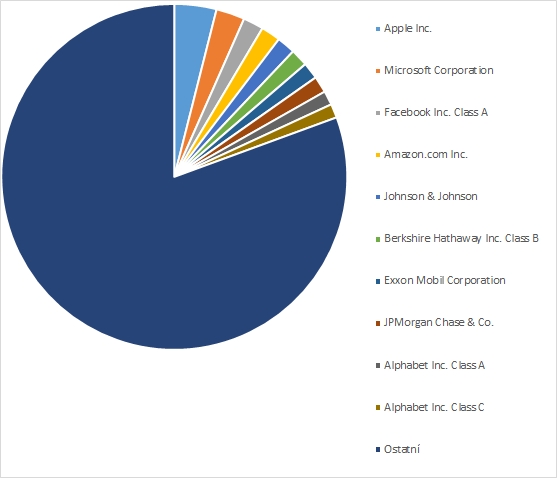

Tabulka 1: Složení indexu S&P 500 (10 největších pozic)

| Společnost | Ticker (symbol) | Váha v indexu |

| Apple Inc. | AAPL | 3,938325 |

| Microsoft Corporation | MSFT | 2,676336 |

| Facebook Inc. Class A | FB | 1,905405 |

| Amazon.com Inc. | AMZN | 1,817024 |

| Johnson & Johnson | JNJ | 1,727278 |

| Berkshire Hathaway Inc. Class B | BRK.B | 1,627565 |

| Exxon Mobil Corporation | XOM | 1,55478 |

| JPMorgan Chase & Co. | JPM | 1,547081 |

| Alphabet Inc. Class A | GOOGL | 1,316804 |

| Alphabet Inc. Class C | GOOG | 1,299753 |

Zdroj: slickcharts.com

Deset největších akciových titulů má v indexu S&P 500 váhu téměř 20 %. Přitom na každou z 500 akcií zařazených do tohoto indexu připadá v průměru 0,2 % podílu. Největší podíl má Apple s téměř 4% zastoupením v indexu.

Graf 1: Složení indexu S&P 500 (10 největších pozic)

Zdroj: Vlastní zpracování z dat slickcharts.com

Do současného zastoupení v indexu se jednotlivé akcie propracovaly postupně s růstem ceny. Ukázkou je např. akcie Apple (AAPL), jejíž podíl vzrostl od roku 2009 na dvojnásobek. Cena akcií Apple v průběhu stejného období stoupla na pětinásobek z cca 30 USD/ akcii na přibližně 160 USD/akcii.

Tabulka 2: Vývoj ceny a podílu akcie Apple v indexu S&P 500

| Podíl v indexu | Cena | |

| prosinec 2009 | 1,83% | 30,10 USD |

| prosinec 2010 | 2,47% | 46,08 USD |

| prosinec 2011 | 3,15% | 57,86 USD |

| prosinec 2012 | 3,67% | 76,02 USD |

| prosinec 2013 | 2,87% | 80,15 USD |

| prosinec 2014 | 3,35% | 110,38 USD |

| prosinec 2015 | 3,03% | 105,26 USD |

| prosinec 2016 | 3,08% | 115,82 USD |

| srpen 2017 | 3,94% | 159,75 USD |

Zdroj: us.spindices.com a finance.google.com

Do indexových fondů a ETF plynou v poslední době obrovské peníze. „Podle Credit Suisse vzrostla suma peněz investovaných v amerických investičních fondech z 287 miliard dolarů v roce 1989 na 8,7 biliónů dolarů na konci roku 2016. Za stejnou dobu vzrostl objem peněz indexových fondů z 3 miliard dolarů na 2 bilióny dolarů, přičemž jen za poslední 4 roky se zdvojnásobil. V roce 1989 tedy indexové fondy tvořily přibližně 1 % trhu, dnes tvoří 23 % aktiv ve správě fondů. Za posledních deset let odteklo z aktivně řízených fondů 1,2 biliónů dolarů a 1,4 biliónů dolarů přiteklo do fondů indexových,“ uvádí Daniel Gladiš, člen managementu Vltava Fund.

Indexové fondy – nejen celé indexy

Příliv peněz do indexových fondů znamená nárůst jejich ceny, s ní tržní kapitalizace a zvýšení podílu v indexu a s tím další nákupy indexových fondů. A nejsou to jen indexové fondy zaměřené na celý trh. Řada pasivních investic sází na konkrétní obor či uskupení oborů. Z toho mohou profitovat některé akciové tituly – a rozvířit spirálu nákupů podnícených nákupy.

Jedním z titulů těžících ze zařazení do několika indexů, je automobilka Tesla Motors miliardáře Elona Muska.

„Fungování indexových fondů stále tlačí akcie GM dolů a akcie Tesly nahoru. GM dosahuje velký zisk, vyplácí velkou dividendu a masivně kupuje vlastní akcie za šestinásobek ročního zisku. Tím počet akcií v oběhu klesá, tržní kapitalizace neroste a váha akcií GM v indexu klesá. Na druhé straně Tesla potřebuje každý rok nové a nové peníze na zalepení svých ztrát a musí opakovaně vydávat nové akcie,“ uvádí Daniel Gladiš a dodává: „Protože trh zatím stále ignoruje neschopnost Tesly vytvořit jediný dolar zisku, cena nejenže stále roste, díky emisím nových akcií roste ještě rychleji její tržní kapitalizace a s ní i váha v indexu.“

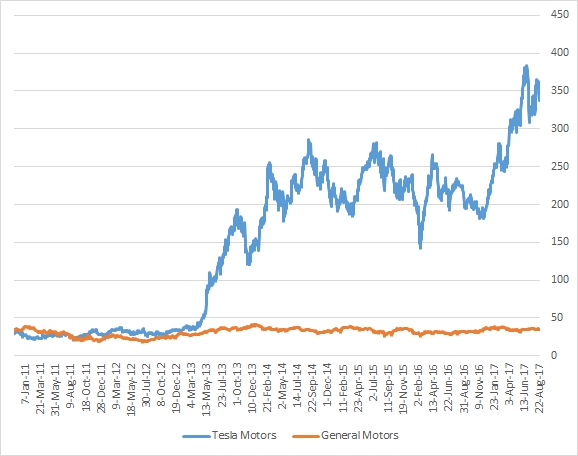

Porovnání výkonnosti akcií Tesla Motors (TSLA) a General Motors (GM) je poměrně vypovídající.

Graf 2: Porovnání ceny akcií Tesla Motors a General Motors

Zdroj: Vlastní zpracování z dat finance.google.com

Za růstem akcií Tesla Motors nestojí pouze aura inovátora a vizionáře Elona Muska, příběh, který akcie prodává ve velkém. A rozhodně se nejedná o lepší výsledky. Zatímco General Motors vyplácí pravidelnou čtvrtletní dividendu v aktuální výši 0,38 USD/akcii, tedy v ročním vyjádření 4,3 % k aktuální ceně akcií, Tesla Motors nevyplácí nic a ještě generuje čtvrtletní provozní ztrátu ve výši cca 0,25 mld. USD – tedy přibližně 1 mld. USD ročně. A celková ztráta je ještě vyšší. Mírného zisku dosáhla Tesla jen ve 3. čtvrtletí 2016…

Významným důvodem úspěchu Tesla Motors ve srovnání s General Motors je zařazení jejích akcií do nejrůznějších akciových indexů. Tesla je součástí nejen indexu NASDAQ 100 s podílem 1,02 %, ale také v automobilových indexech, solárních indexech, technologických indexech a dalších. A na indexy je na amerických burzách navázáno přibližně 2 000 ETF.

Aktivní investice aneb Benchmark nad zlato

I aktivně spravované investice bývají ovlivněné indexy. Každý fond je porovnáván s nějakým benchmarkem, indexem, jehož zaměření se nejvíce blíží zaměření daného podílového fondu. A velmi často se stává, že „aktivní správa“ znamená jen drobné odchylky ve složení portfolia od složení indexu. Příliš velké odchylky mohou vést sice k zajímavé nadvýkonnosti, ale také k horší výkonnosti než index. A to je pouze pro odvážné portfoliomanažery.

Při výběru aktivně spravovaného fondu se vyplatí sledovat, jak moc se liší portfolio fondu od struktury indexu. Je-li příliš podobná, neliší se investice od pasivní správy – jen je s vyššími poplatky.

![]()