Jan Maňák: Vyšší výnos nemusíte u Small Caps zaplatit vyšším rizikem

Fond Parvest Equity Japan Small CAP zvítězil v letošním ročníku Fincentrum & Forbes Investice roku 2017 v kategorii Akciový fond. Co jsou společnosti s nízkou kapitalizací tzv. Small Caps a v čem je jejich kouzlo? Na otázky odpovídal Jan Maňák, Senior Relationship Manager BNP Paribas Asset Management.

![]()

V loňském roce se dařilo akciím několika technologických obrů, pro které se vžila zkratka FAANG (Facebook, Apple, Amazon, Netflix a Alphabet – Google). Má smysl se koukat po investicích do menších společností?

Určitě ano. Akciové investice jsou běh na dlouhou trať a jeden rok obvykle není v životě akciové investice rozhodující. Dlouhodobě většina národních trhů vykazuje tzv. “Small Cap prémii”. To znamená, že dlouhodobě vykazují menší společnosti vyšší výkonnost než společnosti s vysokou kapitalizací.

O jak velkých společnostech vlastně hovoříme?

Předně je třeba říct, že úzus, jestli je kapitalizace nízká nebo vysoká, se v čase mění. S tím, jak trhy dlouhodobě rostou, se posouvají postupně nahoru i měřítka co je nízká kapitalizace, co střední a co vysoká.

Aktuálně platí kritérium, že pokud se objem veřejně obchodované části akcií společnosti pohybuje mezi 300 miliony a 2 miliardami dolarů, bavíme se o Small Capech. Tržní kapitalizace 2-10 miliard připadá na středně vysokou kapitalizaci. Velké společnosti začínají na 10 miliardách dolarů a zvláštní kategorii jsou tzv. Mega Caps s kapitalizaci přes 200 miliard USD.

Nebavíme se tedy o garážových společnostech ze sousední ulice, ale o poměrně velkých etablovaných společnostech. Například MONETA Money Bank s tržní kapitalizaci okolo 40 miliard korun je klasický Small Cap.

REKLAMA

Říkáte, že malé společnosti mají vyšší výkonnost než ty velké, čím je to způsobené?

Malé společnosti často vykazují vyšší růstový potenciál než jejich větší konkurenti. Společnost, která kontroluje jedno procento svého relevantního trhu pravděpodobně mnohem snáz tržní podíl zdvojnásobí, než společnost, která kontroluje 60 % trhu.

Malé společnosti mají také často mnohem jednodušší strukturu, často jediný produkt a celkové jsou mnohem jednodušší a transparentnější, než firmy působící na mnoha trzích s velmi širokým záběrem produktů nebo služeb.

Menší firmy jsou také často cílem převzetí ze strany větších společnosti, buď proto, že se rychle etablují na nějakém novém trhu a jejich velký konkurent si nemůže dovolit do nové oblasti nenastoupit a nebo prostě jen proto, že není prostor pro organický růst firem.

V neposlední řadě malé společnosti nechávají mnohem vyšší potenciál pro nadvýkonnost, a to už jen proto, že jsou obvykle mnohem méně pokryté akciovými analytiky. Například podle kolegů z dceřiné společnosti Alfred Berg průměrně společnosti s kapitalizací od jednoho do dvou miliard euro pokrývá sedm analytiků, zatímco akcie z indexu VINX 30 již 29 analytiků. Menší pokrytí dovoluje portfolio manažerovi spíš najít důležité informace, kterých si trh není vědomý a které trh zatím nezahrnuje do ceny.

REKLAMA

Je investování do akcií menších společnosti spojené s vyšším rizikem?

Intuitivně by investor očekával, že za vyšší výnos se platí vysokým kolísáním. To platí v USA, kde skutečně index Russell 2000 kolísá více, než známý index S&P 500. Nicméně v Evropě to neplatí a investiční svět malých společnosti vykazuje nižší volatilitu, než index EuroStoxx 600. Stejnou zkušenost přináší i porovnání malých a velkých společnost ve Skandinávii.

Důležité hledisko z pohledu rizika je sledování likvidity. Logicky čím menší je společnost, tím menší jsou obchodované objemy. V takovém prostředí může být problém zrealizovat nákup nebo prodej daného titulu, aniž byste kurz akcie nějak výrazně nevychýlili. Proto všechny naše Small capové týmy sledují likviditu a vyřazují emise, se kterými se obchoduje příliš málo, například pod jeden milion eur denně.

Když hovoříme o Small capových týmech, co vlastně můžete českým investorům nabídnout?

V první řadě pokrýváme fondy všech hlavních trhů – malé společnosti v USA, Evropě a v Japonsku. Také jsme v České republice registrovali fond na malé společnosti zemí rozvíjejících se trhů – Parvest Equity World Emerging Small Cap.

REKLAMA

Převážně malé společnosti, specializované na výrobky nebo služby v oblasti životního prostředí najdete ve fondu Parvest Climate Impact. A disponujeme i unikátním fondem v oblasti evropských konvertibilních dluhopisů od malých emitentů.

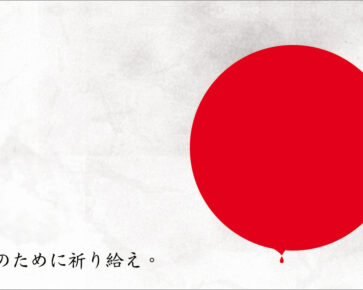

Ráda bych se zastavila u fondu zaměřeného na Japonsko, který v rámci Fincentrum & Forbes Investice roku 2017 zvítězil v kategorii Akciový fond. Je tento trh něčím unikátní?

V první řadě je trh malých společnosti v Japonsku po USA druhý největší na světě. Ačkoliv je evropská ekonomika výrazně větší, podhoubí firem je mnohem bohatší v Japonsku, kde se na burze obchodují akcie téměř 3,5 tisíc firem, které splňují parametry společnosti s nízkou kapitalizaci.

V posledních letech evidujeme významné strukturální změny v japonské ekonomice, reformy premiéra Abeho vedly k růstu standardů corporate governance mezi japonskými firmami. Firmy se snaží dosahovat vyšší ziskovosti a ve větší míře se o tento zisk podělit se svými akcionáři ve formě atraktivních dividend, nebo zpětného výkupu vlastních akcii.

Na rozdíl od USA snížení korporátní sazby daně v Japonsku proběhlo bez většího zájmu světových médií, mezi roky 2012 a 2017 poklesla sazba z 39,5 % na 25 %.

V neposlední řadě k nárůstu atraktivity japonských akcii přispěla japonská centrální banka (BoJ) a také japonský vládní penzijní fond. BoJ stále pokračuje v kvantitativní uvolňování a na rozdíl od ECB nakupuje také akciové ETF. Japonský vládní penzijní fond navíc navýšil podíl domácích akcií v portfoliu z 12 % na 25 % a očekává se, že komerční penzijní fondy na tento krok naváží.

Jinak fond Parvestq Equity Japan Small Cap má historii od roku 1996, aktuální velikost přes 230 miliard jenů, tedy asi 1,75 miliardy EUR. Fond může mít mezi 50 a 175 akciemi, aktuálně okolo 150. Velikost pozice v portfoliu je jednak závislá na přesvědčení týmu a jednak na likviditě. Fond má aktuálně ocenění čtyř hvězd od ratingové agentury Morningstar.

Děkuji za rozhovor.

![]()