Co klient nevidí: Jak banky vyvíjejí úvěrové produkty

Chcete schválit půjčku online? Žádný problém. Stačí vyplnit žádost na internetu a odeslat ji. Ve skutečnosti ale takové nabídce předchází plánování, testování a ověřování, jestli nový způsob nepřiláká především… ne zcela bonitní klientelu.

![]()

Banky mají o svých klientech obrovské množství dat. Ta jsou uložena a zpracovávána v tzv. core (základních) bankovních systémech, programech, na kterých běží základní bankovní operace od otevírání a vedení bankovních účtů, přes transakční bankovnictví, po poskytování úvěrů. Tyto systémy jsou i pro bankovní domy vysoce nákladné a jejich změna je navíc riziková. Proto jsou tyto systémy v bankách měněny zpravidla až po několika desetiletích.

Technologický pokrok ale běží mnohem svižnějším tempem. A banky s ním musí držet krok, jinak by byly tradiční bankovní domy převálcovány novými, dynamickými hráči. Krom toho zpřísňující se legislativa a regulace na finančním trhu vyžaduje nové přístupy k řízení rizika. A vše musí být zdokumentováno a připraveno pro kontrolu dohledového orgánu – České národní banky (ČNB). Jenže základní bankovní systémy staré desítky let zrovna moc flexibilní nejsou.

Navíc mezi bankami dochází k akvizicím a fúzím a ne vždy je snadné či vůbec možné sloučení různých core bankovních systémů. Nové produkty byly v historii také často připravovány na odděleném systému, protože základní nebyl dostatečně pružný a variabilní. V některých (zejména velkých) bankách tak stojí vedle sebe několik systémů s daty klientů a ne vždy je možné je snadno propojit. To dál brzdí další vývoj a úpravu produktové nabídky. Co s tím?

Jednotná „nadstavba“ jako řešení?

Jednou z možností řešení roztříštěnosti a neflexibility základních bankovních systémů je jejich výměna. Kromě vysoké ceny ale hrozí i nemalá rizika při převodu stávajících dat. Není divu, že se bankám do tohoto kroku nechce.

REKLAMA

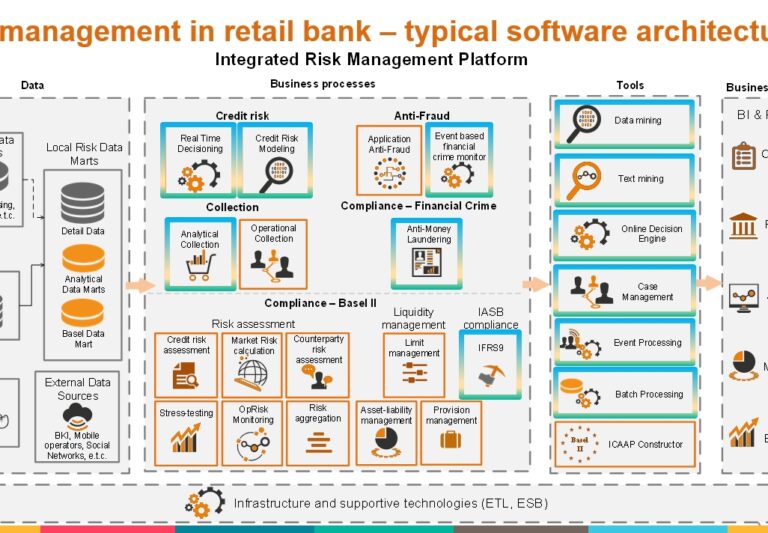

Druhou možností je vytvoření jakési „nadstavby“, která propojí veškeré zdroje bankovních dat. Takovou platformu představila např. společnost SAS minulý týden na SAS Risk & Finance Analytics Roadshow 2018 v Praze s podtitulem Transformace řízení rizik a financí v digitální éře.

Výhodou „nadstavbových“ systémů je především možnost nezasahovat do jádrového systému a mnohem větší flexibilita při práci s daty založená na moderních technologiích, včetně umělé inteligence. Implementované řešení např. u Standard Chaster Bank podle Anselmo Marmonti ze společnosti SAS přineslo na pětiletém horizontu úsporu 27 % nákladů.

Úspora nákladů ale není jediný efekt. Pavel Gamanyuk a Karen Ambartsumov ze společnosti Glowbyte Consulting ukázali další přínosy sjednocujícího řešení, z nichž nejvýznamnější je rychlost implementace nové strategie (time-to-market) až na 1 den. Přitom bez využití syntetizujících nadstavbových řešení trvá implementace spíše v řádu měsíců.

Nemalým přínosem je také menší závislost na IT oddělení. Nadstavbové systémy jsou mnohem více uživatelsky přívětivé a většinu analýz a reportů zvládnou vytvořit sami analytici. Karen Ambatsumov odhaduje, že banka může ušetřit až 70 – 90 % lidských zdrojů – nejen v IT, ale také např. na call centru, které může dostat mnohem cílenější podklady pro marketingovou akci.

REKLAMA

Jak probíhá příprava nových produktů

Přijít na bankovní trh s novým produktem není jen tak. Stačí pouhé zkrácení schvalovacího procesu či umožnění podání žádosti o úvěr a její posouzení online. Banka před uvedením změny či novinky musí nejprve provést „stress testy“, které ukáží slabiny a silné stránky – a zejména možné ohrožení stability banky.

Zavést např. online schvalování půjček bez dostatečného otestování, jak novinka dopadne na objem nesplácených úvěrů, by byl hazard ze strany banky. A nejde jen o testování. I samotný schvalovací proces musí být založen na maximu dostupných údajů a dat.

Přesné marketingové zacílení novinky je také velmi významné. Pokud banka nechce zahltit své klienty zbytečnými nabídkami, což může vést až k odlivu klientů, musí umět správně odhadnout, kdo bude mít o produkt zájem. Navíc pokročilé systémy dokáží též určit, jak nabídku provést pro klienta nejefektivněji. Je lepší poslat e-mail? Nebo zavolat? Či jen zviditelnit možnost v internetovém bankovnictví?

![]()