Jak vyplnit daňové přiznání? Začněte s nadhledem a sepište si svoje příjmy v 2007

Poplatníků, kteří nemusí podávat daňové přiznání, pomalu ubývá, neboť i lidé s příjmy ze zaměstnání většinou dosahují v průběhu zdaňovacího období nějakých dalších příjmů. Může jít například o příjmy z investování do cenných papírů, pronájmu nějaké nemovitosti vlastněné poplatníkem nebo například o příjmy z prodeje rodinného domu.

Samozřejmě nezmiňuji poměrně početnou skupinu živnostníků nebo osob podnikajících podle zvláštního zákona (například praktičtí lékaři). Ti si již na daňové povinnosti zvykli a buď si daně počítají již několik let sami, anebo využívají služeb odborníků.

I zaměstnanci musí někdy podávat daňové přiznání

Počet poplatníků s více druhy příjmů se s nekončícím rozvojem společnosti rozšiřuje, a proto by si každý zaměstnanec měl sednout v klidu k pracovnímu stolu a sepsat si veškeré příjmy dosažené v roce 2007. Kdo nemusí podávat za rok 2007 daňové přiznání?

Povinnost podávat daňové přiznání se netýká pouze poplatníků s příjmy ze závislé činnosti (ze zaměstnání) pouze od jednoho plátce (zaměstnavatele) nebo postupně od více plátců za podmínky, že u každého plátce poplatník podepsal prohlášení k dani. Pouze v tomto případě může takový poplatník požádat zaměstnavatele o roční zúčtování záloh na daň z příjmů fyzických osob. Zaměstnavatel je v takovém případě povinen zúčtování záloh provést a poplatník nemusí podávat daňové přiznání.

Na druhé straně bohužel pro takové zaměstnance je nutné si uvědomit, že zúčtování může zaměstnavatel provést pouze za předpokladu, že kromě příjmů ze závislé činnost neměl poplatník žádné další příjmy dle § 7 až § 10 zákona o daních z příjmů vyšší než 6 000 Kč. Pokud by tuto hranici poplatník překročil, tak ho povinnost podat daňové přiznání nemine.

Co zákonodárce považuje za příjmy dle § 7 až 10? V následujícím výčtu budu obsah jednotlivých druhů příjmů výrazně zjednodušovat (plný obsah najdete v Zákoně o daních z příjmů.

REKLAMA

Ø Paragraf 7 – Příjmy z podnikání – nejčastěji ze živnosti nebo jiného svobodného povolání atd.

Ø Paragraf 8 – Příjmy z kapitálového majetku – nejčastěji v praxi jde o podíly na zisku (dividendy), úrokové výnosy apod.

Ø Paragraf 9 – Příjmy z pronájmu – nejvíce jsou zastoupeny příjmy z pronájmu nemovitostí a bytů, popřípadě i příjmy z pronájmu movitých věcí.

Ø Paragraf 10 – Ostatní příjmy – sem musí poplatní zadat veškeré další příjmy, které nelze přiřadit do žádné z předchozích kategorií.

Pozor na společné zdanění manželů a příjmy ze zahraničí

V úvodu jsem napsal tu nejobecnější a nejzákladnější radu všem poplatníkům, kterou by měli dodržet před vyplňováním daňového přiznání – sepsat veškeré příjmy za rok 2007 na kus papíru. Pokud jste tak udělali a vedle zaměstnání nemáte žádné příjmy ve výše uvedených § 7 až 10 vyšší než šest tisíc korun, tak se ještě zaměřte na případné příjmy ze zahraničí nebo možnost využití takzvaného společného zdanění manželů.

REKLAMA

Bylo by škoda institutu společného zdanění letos naposledy nevyužít. Vyplatí se totiž všem manželským párům s dítětem v případě, že manželé dosáhli v roce 2007 alespoň trochu rozdílných příjmů.

Co se týče příjmů ze zahraničí, tak tam musí být poplatníci obzvlášť obezřetní, neboť mají celosvětovou daňovou povinnost a neplatí automaticky fakt, že co se zdanilo v zahraničí již nepatří do daňových povinností v ČR. Zde doporučím všem se zahraničními příjmy buď rovnou konzultaci s daňovým odborníkem, anebo nahlédnout do příslušné smlouvy o zamezení dvojího zdanění mezi ČR a konkrétním státem.

Daňové přiznání funguje jako skladba různých druhů příjmů – vše se v něm propojí

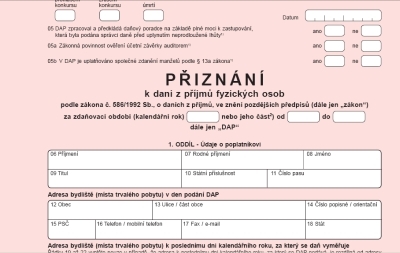

Nyní by již každý čtenář měl vědět, zda je povinen podat daňové přiznání nebo ne, a pokud ano, tak do jaké kolonky každý konkrétní příjem patří. Zkusme si to ukázat na příkladu konkrétního poplatníka, který v roce 2007 dosáhl následujících příjmů:

Ø Paragraf 6 – závislá činnost – 25 221 Kč, (úhrn pojistného 3 153 Kč), poplatník pracoval jen jeden měsíc v roce 2007, od té doby podniká jako živnostník, dílčí základ daně 22 068 Kč.

Ø Paragraf 7 – příjmy z podnikání – příjmy 205 200 Kč, výdaje 63 421 Kč, dílčí základ daně 141 779 Kč.

REKLAMA

Ø Paragraf 8 – příjmy z kapitálového majetku – dílčí základ daně 845 Kč, jde o přijaté úroky na podnikatelském účtu.

Ø Paragraf 9 – příjmy z pronájmu – příjmy 96 500 Kč, výdaje 37 400 Kč, dílčí základ daně 59 100 Kč (pronajímá byt).

Ø Paragraf 10 – ostatní příjmy –

příjmy z prodeje cenných papírů 495 821 Kč, výdaje 456 342 Kč, dílčí základ daně 39 479 Kč

V daňovém přiznání se to promítne do souhrnného oddílu 2 následovně:

Výše uvedená daň ještě není konečná a poplatník si dále uplatní slevy na dani a úhrn zaplacených záloh. V našem případě má poplatník pouze nárok na slevu na dani na poplatníka 7 200 Kč a sražené zálohy činily pouze 4 420 Kč. Výsledná daň našeho poplatníka k úhradě činí 32 592 Kč.

Tip: Spočítejte si svou daňovou povinnost

![]()