Jak danit investice

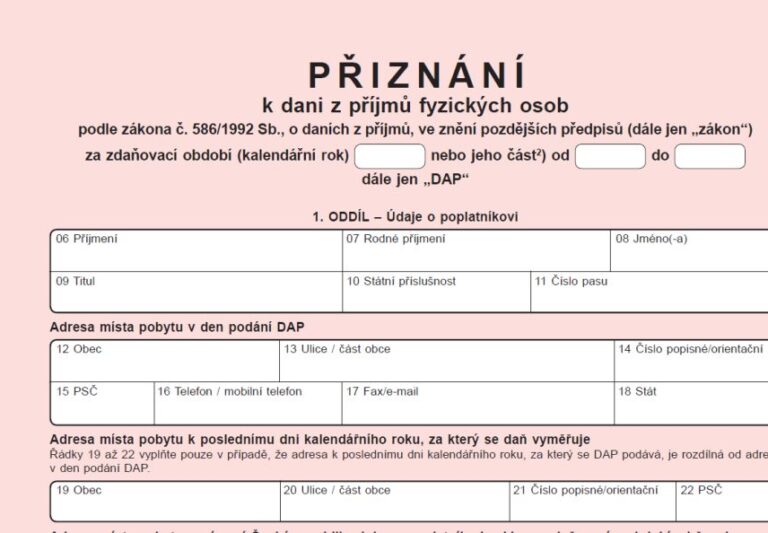

Investice je potřeba řádně zdanit a není vždy určující, zda dosáhnete zisku, či nikoliv. Mnohdy může být investice ztrátová, a přesto zákon vyžaduje podat daňové přiznání. I když do něj stačí uvést jako dílčí základ daně 0 Kč. Jak správně danit investice a na co nezapomenout?

![]()

Daň se jmenuje daň z příjmů, nikoli daň ze zisků. Podstatné tedy je, jestli vám vznikl zdanitelný příjem, o jakou formu příjmu se jedná a jestli je nebo není osvobozený od daně z příjmů.

Příjmy z cenných papírů můžeme dělit na příjmy z držby cenných papírů (§ 8 – Příjmy z kapitálového majetku), což jsou např. dividendy u akcií či kuponové platby u dluhopisů, a příjmy z prodeje cenných papírů (§ 10 – Ostatní příjmy). Pro obě skupiny platí sazba ve výši 15 %, liší se ale postup zdanění.

Příjmy z prodeje cenného papíru jsou podle § 10 zákona o daních z příjmů považovány za ostatní příjmy. Od nich si můžete odečíst prokazatelně vynaložené výdaje na jejich dosažení (typicky se jedná o pořizovací cenu cenného papíru a související poplatky). Rozdíl mezi příjmy a výdaji pak tvoří dílčí základ daně. Zisk z prodeje jednoho cenného papíru lze ponížit o případnou ztrátu z prodeje jiného cenného papíru dosaženou ve stejném zdaňovacím období.

Dvě pravidla pro osvobození od daně z příjmu

Zákon o daních z příjmů obsahuje několik pravidel pro osvobození příjmů z cenných papírů. Jedná se o „množstevní test“ a „časový test“. Osvobození se vztahuje pouze k příjmům z prodeje, nikoliv k příjmům z držby cenných papírů.

REKLAMA

Množstevní test je nastaven na hranici 100 000 Kč, přičemž je podstatné, že se jedná o příjem, nikoliv o zisk. Jedná se tedy o celou částku, kterou klient z prodeje cenných papírů obdržel. Hranice 100 000 Kč se počítá jako součet všech odprodejů v rámci zdaňovacího období. Pokud tedy prodáte během jednoho roku natřikrát cenné papíry v hodnotě 40 000 Kč (celkem 120 000 Kč), musíte tuto částku uvést do daňového přiznání.

Časový test se aplikuje po aplikaci testu množstevního a činí 3 roky. Pokud je doba mezi nákupem a prodejem cenného papíru delší než 3 roky, je tato investice od daně z příjmu osvobozena.

Fyzická osoba, nebo právnická osoba?

Je také velmi důležité rozlišit, zda investujete jako fyzická osoba – nepodnikatel, nebo jestli je investice zahrnutá do obchodního majetku podnikatele nebo právnické osoby.

Podnikatelé to mají trochu složitější. Pokud evidují investici v účetnictví, musí ji každý rok přecenit a výnos nebo ztráta z přecenění hodnoty investice ovlivní celkový výsledek jejich hospodaření. Zároveň ale také podnikatelé a firmy většinou mají svého účetního, který zná správné účetní i daňové postupy, proto se podnikateli zabývat nebudeme. Zaměříme se pouze na investice soukromé.

REKLAMA

Jak danit příjmy u nejčastěji využívaných produktů

Spořicí účty a termínované vklady

Se zdaněním si nemusejí dělat starosti lidé, kteří drží své úspory na spořicích či termínovaných účtech. Podle zákona o daních z příjmů jsou výnosy z úroků na spořicích a termínovaných vkladech zdaněny srážkovou daní ve výši 15 %. Banka nebo družstevní záložna daň strhne sama a na účet připisuje již čistý výnos z vkladu.

Příklad: Pokud úrok z vkladu činí 100 Kč, na účet banka či záložna přijde 85 Kč. Do daňového přiznání se tyto příjmy neuvádějí.

Podílové fondy

Mezi investory jsou čím dál oblíbenější podílové fondy, které mohou držet ve svých portfoliích různé cenné papíry, od nástrojů peněžního trhu přes dluhopisy až po akcie. I když tyto cenné papíry generují pravidelné příjmy v podobě úroků a dividend, investor většinou tyto peníze na svůj účet přímo nezíská. Většina podílových fondů výnosy z úroků a dividend reinvestuje, a tudíž nevzniká příjem z držby podílového listu (§ 8 – Příjmy z kapitálového majetku). Pokud jsou podílové listy v držení déle než tři roky, ani po prodeji se do daňového přiznání se uvádět nemusí.

Vlastní portfolio akcií a dluhopisů

Když se investor rozhodne sestavit si vlastní portfolio z akcií a dluhopisů, může v průběhu držení těchto cenných papírů získávat dividendy a úroky.

REKLAMA

Pokud jsou dividendy a úroky vypláceny emitentem se sídlem v České republice (takzvaným tuzemským daňovým rezidentem), podléhají 15% srážkové dani. Tuto daň srazí a odvede přímo emitent a investor tento příjem do svého daňového přiznání již neuvádí.

Jiná situace nastává v případě dividend a úroků přijatých ze zahraničí. Tyto příjmy už patří do daňového přiznání a zahrnují se do příjmů z kapitálového majetku (§ 8 zákona o daních z příjmů). Příjmy opět podléhají 15% srážkové dani. Od těchto příjmů sice není možné odečíst související výdaje, ale lze započíst daň sraženou plátcem v zahraničí.

Jak na kurzové zisky a ztráty u investic v cizí měně

Při prodeji cenných papírů v zahraniční měně je potřeba převést příjmy i výdaje do českých korun. U soukromého investora, který nevede účetnictví, slouží pro přepočet na koruny jednotné kurzy stanovené Generálním finančním ředitelstvím. Příjmy i výdaje se převedou stejným kurzem na koruny. Pro účely stanovení daně tak nehraje žádnou roli, jaký byl kurz koruny při nákupu a při prodeji.

Může se stát (a stává se), že investor v korunách realizuje ztrátu, ale přesto musí zdanit zisk vypočítaný v cizí měně a přepočtený na koruny. Jindy naopak investor ve skutečnosti po přepočtu na koruny vydělá, ale protože prodejní cena byla nižší než nákupní, daňový základ je nulový.

![]()