Recese aneb Vyplatí se prodat a počkat?

„Ekonomický růst už trvá nějak moc dlouho. Nebylo by lepší teď, těsně před přicházející recesí, všechny akcie prodat, v klidu počkat, až recese přejde, a potom je koupit zpátky o kus levněji?“

![]()

Tato úvaha se zdá být logická i aktuální. Je to však citát z roku 2012. Úplně stejné úvahy jsme potom slýchali v letech 2013, 2014, 2015, 2016, 2017, 2018 a slýcháme je i dnes. Bylo by hezké, kdyby byly život a investování takto jednoduché. Realita je ale trochu složitější.

Kdybych měl být konkrétní, tak v našem případě má úvodní myšlenka tři vady na kráse – nesprávný dojem o historickém ekonomickém vývoji, víru ve schopnost předvídat budoucí ekonomický růst a zkreslenou představu o tom, že ceny akcií nějakým předvídatelným způsobem na ekonomický růst reagují. Těmto třem bodům se nyní budu chvíli věnovat.

Historický ekonomický růst

Dnes velmi běžná myšlenková sekvence vypadá následovně: „Od Velké finanční krize v roce 2008 zažíváme nepřetržitý ekonomický růst. To už je více než deset let, což je z historického pohledu poměrně dlouho a je tedy prakticky nevyhnutelné, že příští recese je za dveřmi, pokud už v ní rovnou nejsme.“

Zažíváme ale opravdu více než deset let trvající ekonomický růst? Když se podíváme zpět, zjistíme, že během poslední dekády byla EU v recesi v roce 2012, Japonsko mělo záporný ekonomický růst v roce 2011 a naše země v letech 2012 – 2013. Když se rozhlédneme po rozvíjejících se trzích, najdeme například Rusko v hluboké depresi v roce 2015 a Brazílii v ještě větší depresi v roce 2016. Obyvatelé a podnikatelé z těchto částí světa se určitě nedomnívají, že žijí v období dlouho trvající nepřetržité ekonomické expanze.

Americká ekonomika se sice technicky vzato vyhnula od roku 2008 recesi, nicméně celé její sektory (např. výrobní a energetický) byly v letech 2015 a 2016 ve výrazné recesi a zisky společností z indexu S&P 500 během té doby poklesly téměř o 20 %. Z investičního hlediska šlo o poměrně výraznou recesi. Za povšimnutí stojí, že zatímco zisky amerických společností v samotném roce 2015 poklesly o 15 %, zisky japonských společností o stejné procento vzrostly. Světové ekonomiky a jednotlivé akciové trhy nelze házet do jednoho pytle.

REKLAMA

Budoucí ekonomický růst

Když se budeme spolu dívat na historická ekonomická data (otázku, jak přesně vůbec dokážeme měřit veličiny, jako jsou HDP a inflace, raději pomineme), naše interpretace se může hodně lišit. Bude to však spíše akademická debata. Z praktického hlediska má pro investory větší význam budoucnost. Je však vůbec možné spolehlivě a s rozumnou pravděpodobností předpovídat vývoj ekonomiky? Historie nás učí, že ne. Přesto se však o to spousta investorů stále snaží.

Pokud americká ekonomika roste nepřetržitě deset let, existuje něco, co by vylučovalo možnost, že poroste nepřetržitě ještě dalších deset let? Ne. Existuje něco, co by vylučovalo, že bude na konci tohoto léta v recesi? Ne. Dokážeme říct, která z těchto variant je pravděpodobnější? Ne.

Pokud ekonomika států EU roste za posledních deset let nejpomaleji v historii, znamená to, že v příštích deseti letech zrychlí? Nebo ještě více zpomalí? Bude ekonomika Velké Británie po brexitu růst rychleji nebo pomaleji, než rostla v rámci EU? Lze se nějak spolehlivě vyjádřit ohledně budoucího růstu ekonomiky Japonska? Víme, jak rychle roste nebo dokonce jak rychle v minulosti rostla čínská ekonomika? Je dnes Itálie v recesi, nebo není? Co nám říká o teorii ekonomických cyklů případ Austrálie, která měla poslední recesi před 30 lety? Na všechny tyto otázky existuje jen jedna upřímná odpověď – nevím.

Když jsem v roce 1993 jako mladý (v podstatě jsem pořád mladý, akorát to na mně přestává být vidět) a nezkušený investor vlétl na akciové trhy, tehdejší debaty o ekonomickém růstu a snahy o jeho předvídání byly úplně stejné jako dnes. Tenkrát jsem nevěděl, zda zrovna zde náhodou neleží Svatý grál investorů. Během těch 26 let jsem postupně dospěl ke dvěma závěrům.

Za prvé, za celou dobu jsem neobjevil nikoho, kdo by dokázal ekonomický růst předvídat. Pochybuji i o tom, že se někdo takový někdy objeví. Nestačí se jednou za 15 let trefit svou předpovědí více méně náhodou do skutečného vývoje. Jde o to spolehlivě, systematicky a s vysokou mírou pravděpodobnosti tyto předpovědi znovu a znovu správně dělat. Myslím si, že to není možné.

Za druhé, i přesto, že historická evidence jim nepřeje, snaha části investorů řídit svá portfolia na základě vlastních (nebo převzatých) předpovědí o budoucím vývoji ekonomiky tady bude pořád.

Ekonomický růst a ceny akcií

K tomu všemu zde existuje ještě další nepatrná komplikace. I kdybychom znali se stoprocentní jistotou vývoj ekonomiky během následujících dejme tomu tří let, nebyli bychom schopni říct prakticky nic o tom, jak se během té doby budou vyvíjet ceny akcií.

REKLAMA

Někdy se může stát, že pevné přesvědčení o tom, jak svět funguje, brání udělat si obrázek o tom, jak svět skutečně funguje. Příkladem může být poměrně rozšířený názor, že mezi ekonomickým růstem a pohyby akcií existuje nějaký přímý vztah. Bohužel tomu tak není.

Další pohled do historie ukazuje, že během ekonomického růstu mohou ceny akcií růst i klesat. Stejně tak mohou růst i klesat během recesí. A pokud se například recese projevuje poklesem cen akcií, může být mezi těmito jevy takový posun v čase, že v okamžiku, kdy ekonomika sklouzává do recese, ceny akcií ji už mají dávno za sebou.

Aby byl tedy investor se svými předpověďmi úspěšný, nestačí mu předvídat vývoj ekonomiky. Musel by umět rozpoznat, jak moc jsou různá očekávání zahrnutá v cenách a jak budou investoři jako celek reagovat na další vývoj. Myslím si, že pokoušet se o něco takového, je úplná ztráta času a pravděpodobně i peněz.

Co lze dělat?

Je tedy investor zcela vystaven na pospas dění na trzích, nebo může nějak úspěšně čelit recesím? Myslím, že udělat lze dost. Pokusím se nyní vysvětlit náš přístup.

První zásada, které se držíme, je, že se nesnažíme řídit naše investice podle vlastních nebo cizích předpovědí ohledně vývoje ekonomiky a ani se nesnažíme předvídat, kterým směrem se budou ceny akcií v nejbližší době vyvíjet. To říkáme pořád stejně a nikoho to určitě nepřekvapí.

Druhá naše zásada je založena na tom, že se snažíme do portfolia vybírat pouze takové společnosti, které jsou vůči recesím odolné. Odolností vůči recesi nemám na mysli, že jejich akcie nemohou klesnout, ať už během recese nebo kdykoliv jindy. Za odolnou vůči recesi považuji takovou společnost, jejíž business recesí neutrpí natolik, aby to mělo výrazný dopad na hodnotu společnosti, na její finanční situaci a na tržní postavení.

Historie nás učí, že v recesích jsou nejzranitelnější společnosti, které pracují s velkým dluhem, které se spoléhají na to, že se budou moci kdykoliv na trzích financovat, a společnosti, jejichž business model neobstojí v jiných než velmi dobrých časech.

REKLAMA

Mezi investory se často mluví o tom, jak nebezpečná je finanční páka v portfoliu. Někdy se ale zapomíná na to, že ještě existuje finanční páka (dluh) na úrovni jednotlivých společností. Ta může být v jednotlivých případech smrtící. Z těchto důvodů se vyhýbáme společnostem s uvedenými charakteristikami.

Společnosti, které držíme, jsou všechny vysoce ziskové, generují silné cash flow, nemusí se spoléhat na financování trhem a v některých případech drží spoustu čisté hotovosti. Pokud by přišla stejně dramatická recese jako v roce 2008 a byla doprovázena stejnou kreditní krizí, během níž ztratila většina firem přístup k finančním trhům, společnosti, které vlastníme, by nejen přežily, ale pravděpodobně by i dobře prosperovaly.

(Pro zajímavost – průměrné stáří společností v portfoliu fondu je 92 let. Myslím, že to svědčí i o jejich schopnostech úspěšně se adaptovat na změny, které život přináší.)

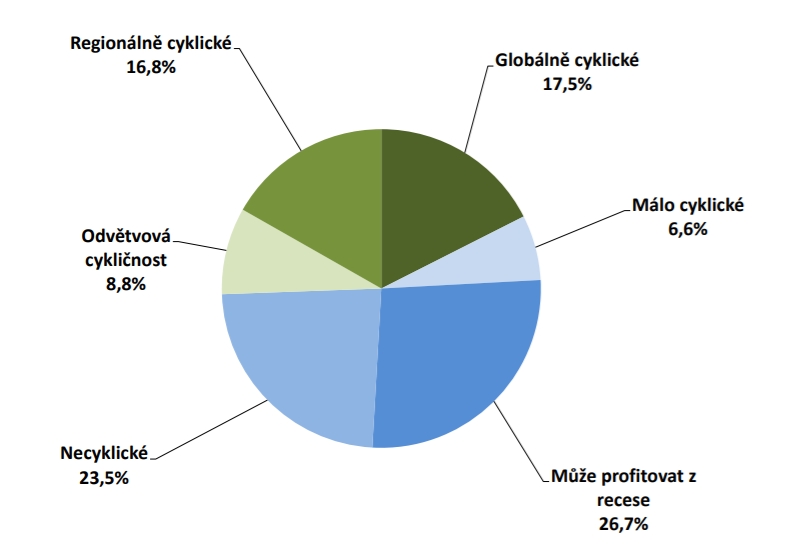

Další linii obrany vůči recesi představuje diverzifikace. Pokud přijde do ekonomiky recese, ne každou společnost postihne stejně, a dokonce ne vždy je vliv negativní. Z tohoto pohledu můžeme naše portfolio rozdělit do šesti skupin.

První skupinu tvoří společnosti, které lze považovat za globálně cyklické. Příkladem je BMW. Jde o globální business s cyklickými charakteristikami. I takovýto globální business je však spíše ovlivňován regionálními cykly. Pro BMW jsou z hlediska prodejů a zisků klíčové tři hlavní automobilové trhy – čínský, evropský a americký. Každý z nich se momentálně nachází v jiné fázi svého cyklu.

Druhou skupinu tvoří společnosti, které jsou téměř výhradně regionálně cyklické. Příkladem je Sberbank. Bankovnictví je částečně cyklické odvětví, v případě Sberbank však jde především o ekonomický cyklus v zemi, kde má banka drtivou většinu svých aktivit, tedy v Rusku. Vývoj ruské ekonomiky nemusí být nutně korelován s vývojem globální ekonomiky. Ruská ekonomika se může v průběhu času nacházet ve zcela jiné fázi ekonomického cyklu než hlavní světové regiony.

Třetí skupinu tvoří společnosti, které jsou cyklické, ale jejich cyklus je specifický pro odvětví, ve kterém společnost působí. Příkladem je Samsung (zrovna se nachází uprostřed odvětvové recese).

Pak jsou společnosti, jejichž business je méně cyklický a souvisí jen částečně s vývojem ekonomiky. V našem portfoliu to může být třeba Alimentation Couche-Tard. Některé společnosti lze dokonce označit za necyklické (například LabCorp) a dokonce mohou existovat i případy, kdy společnosti dokážou z recese těžit. Příkladem může být třeba Berkshire Hathaway, jejíž fundamentální hodnota byla kladně ovlivněna transakcemi společnosti právě během krizového roku 2008.

Berkshire Hathaway v roce 2008 zainvestovala přibližně 50 miliard dolarů. Z toho přes 15 miliard během tří týdnů po pádu Lehman Brothers. Žádná jiná společnost tenkrát nebyla schopna využít nízkých cen akcií tak jako právě Berkshire Hathaway. Tato jedinečná finanční síla a schopnost těžit právě z recesí Berkshire Hathaway zůstává i nadále.

V grafickém znázornění vypadá rozložení našeho portfolia následovně:

Recese je slovo, které mnoho investorů straší. Jeho obsah ale může být různý. Můžeme mít globální recesi jako před 11 lety. Můžeme mít regionální recesi, jako se stalo několikrát během posledních deseti let. Můžeme mít odvětvovou recesi. Ty jsou velmi časté a prakticky neustále nějakou prožíváme. Vztah mezi vším tímto ekonomickým děním, tím, jakých zisků dosahují společnosti, které vlastníme, a jak se pohybují ceny jejich akcií, rozhodně není přímočarý.

Recesí jsme zažili mnoho a ještě jich určitě mnoho zažijeme. Bereme je jako běžnou součást investičního života, a dokonce si myslíme, že občasné recese jsou pro ekonomiku i investory žádoucí a prospěšné.

Když se ohlédneme zpátky na období od Velké finanční krize v roce 2008, tak i přesto, že jsme zažili několik regionálních recesí a celou řadu dramatických odvětvových recesí, akciové trhy si vedly poměrně dobře.

- Globální akcie měřené indexem MSCI World +145 %.

- Americký trh měřený indexem S&P 500 +225 %.

- Evropa měřeno indexem Eurostoxx 600 +94 %.

- Japonsko měřeno indexem Nikkei 225 +140 %.

- Vltava Fund +333 %.

Zajímavé je, že i po těchto výrazných nárůstech je většina trhů přijatelně oceněna.

Text vyšel jako součást Dopisu akcionářům Q2/2019 Vltava Fund. Autor článku je zakladatel a hlavní portfoliomanažer Vltava Fund.

![]()