10. 07. 2019

Akciový výhled: Globální akcie vykazují největší odklon od roku 2007

Společnost dosáhla zásadního bodu zlomu na několika frontách, což bude mít zásadní dopad na globální akcie i investory. Dosáhli jsme konce globalizace, jak ji známe od počátku osmdesátých let minulého století. Životní prostředí, nerovnost, úvěry a globální nabídkové řetězce vykazují obrovskou nerovnováhu.

![]()

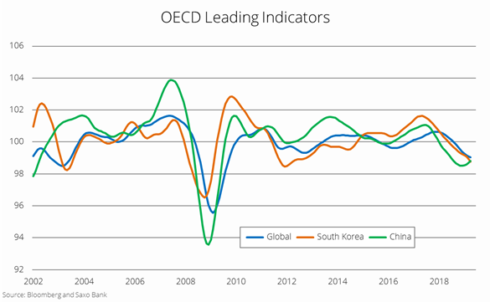

Hlavní ukazatele OECD týkající se globální ekonomiky stále klesají. Globální ekonomika je nejslabší od července 2008 a pravděpodobnost recese je stále vysoká, což hodnocení akcií nijak neodráží. Jižní Korea, jedna ze světových ekonomik, která je nejvíce naladěná na globalizaci, vykazuje zásadní oslabení a její hlavní ukazatele klesají už více jak 25 měsíců na úrovně, jaké jsme nezaznamenali od začátku roku 2012. Jihokorejská ekonomika je historicky jedním z nejlepších ukazatelů globální ekonomiky, a proto můžeme předpokládat, že druhá polovina roku bude ještě problematičtější.

Jediná velká ekonomika, jejíž ukazatele v rámci OECD jsou pozitivní, je Čína. To nijak nepřekvapuje, vzhledem k nedávnému výraznému zlepšení úvěrového impulsu, i když zatím zůstává i tak negativní. Oživení průmyslového sektoru Číny je však vyvoláno zásadními vládními zásahy, takže pravděpodobně podpoří hlavně domácí poptávku a nikoli tu globální. Navíc prodej osobních automobilů v Číně, který slouží jako ukazatel spotřebitelského sektoru, zůstává níž než v době nejhlubší finanční krize a zdůrazňuje tak vysokou nejistotu čínských spotřebitelů. Květnové údaje dokonce naznačují, že růst tržeb se opět zhoršil.

K současným ekonomickým problémům můžeme přidat stagnující růst zisků globálních ekonomik, eskalaci technologické války mezi Spojenými státy a Čínou, pravděpodobné zvyšování vstupních nákladů firem kvůli „zelené politice“ a rostoucí tlak na nerovnost, který povede k vyššímu růstu mzdových nákladů a tím negativně ovlivní ziskové marže firem.

Investoři nakupují put Fedu

REKLAMA

Historicky se akciím daří hůře než dluhopisům vždy ve chvíli, kdy hlavní ekonomické ukazatele globální ekonomiky jsou pod trendem a dále klesají (tzv. recesní fáze). Avšak tentokrát akcie tento vývoj odmítly a dále rostou. Jediné rozumné vysvětlení je, že investoři nakupují put Fedu a sázejí na nízkou inflaci, stabilní růst a na to, že nepropukne finanční krize.

Zároveň věří, že je možné vyhnout se šoku globálního dodavatelského řetězce vyvolaného současnou obchodní politikou Spojených států. To je jak hloupé, tak i nebezpečné a investorům bychom chtěli důrazně doporučit, aby zvýšili expozici v dluhopisech a naopak ji snížili v akciích. Pro akciové investory je nejdůležitější, aby se nenechali chytit do pasti zvané evropské akcie.

Doporučení Saxo Bank

V rámci naší akciové pozice investorům doporučujeme, aby se v krátkém období angažovali v pro-cyklických zemích, jako je Jižní Korea, Brazílie, Jižní Afrika, Austrálie, Spojené státy a Hongkong, protože tyto země historicky poskytují nejlepší výnosy v době, kdy je ekonomika ve fázi recese. Pokud jde o sektory, znamená to větší angažovanost v IT, komunikačních službách, spotřebním zboží a nemovitostech.

REKLAMA

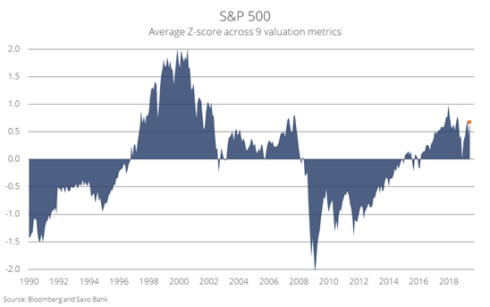

Akcie odrážejí nebývalou důvěru v budoucnost

Hodnocení akcií odráží současnou hodnotu budoucího cash-flow, což je primárně funkce současného cash-flow, očekávání růstu a diskontní sazby. To přirozeně vede k posuzování tvorby cash-flow v krátkém i dlouhém období. Současná úroveň hodnocení akcií ukazuje silnou důvěru investorů v to, že krátkodobé cash-flow výrazně nepoklesne, což v podstatě znamená, že investoři sázejí na to, že recese nepřijde a že přijde stabilní, dlouhodobý růst. Tato silná důvěra se nejlépe odráží právě v amerických akciích, které jsou z hlediska hodnocení zpět ve vysokých číslech, jaká jsou charakteristická pro chování ke konci cyklu.

Pravděpodobnost recese je mnohem vyšší, než co v tuto chvíli naznačují globální akcie prostřednictvím křivky výnosů, a hlavní ukazatele vysílají investorům silná varovná znamení. Historie však často předvedla závěrečný býčí pohyb akcií i přes jasné známky blížící se recese. A to je přesně to, co vidíme dnes. Putová nabídka Fedu je využívána jako důvod pro nákup akcií, protože je pravděpodobné, že zvyšuje rizikové pojistné akcií. Z historie však víme, že první snížení sazeb je obvykle spolehlivým signálem, že přichází recese, což snižuje krátkodobé cash-flow a zvyšuje očekávání výnosu, protože investoři se začínají více obávat rizika. Akcie na základě naší předpovědi pro budoucnost neodrážejí krátkodobé cash-flow správně. Myslíme si, že právě dlouhodobá očekávání nejvíce ilustrují rozpor mezi akciemi a skutečností.

Očekávání dlouhodobých zisků jsou pravděpodobně příliš vysoká. S tím, jak se svět začíná dívat jinak na globalizaci, nerovnosti, životní prostředí a zadlužení, je celkem jisté, že firmy (zejména technologické) čeká silnější regulace, vyšší zdanění uhlíkových emisí, vyšší mzdové náklady a větší poptávka po lokální produkci. Tyto faktory znamenají překážky pro firmy, avšak část z nich je možné vyvážit nárůstem fiskálních výdajů, které podpoří nominální růst. Avšak tato politická cesta otevírá dveře k daleko vyšší inflaci, která se přidá k už tak vysoké inflaci, vyvolané rozpadem globálního dodavatelského řetězce. To nakonec povede k tzv. inflační dani, kterou firmy zažily v sedmdesátých letech minulého století.

REKLAMA

Firmám dramaticky vzrostou vstupní náklady

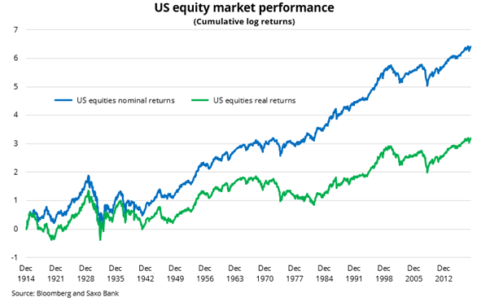

Během období silné globalizace od osmdesátých let minulého století si firmy užívaly významného růstu ziskových marží. Díky nízkým finančním nákladům, slabším odborům, slabé antimonopolní legislativě, digitalizaci a nižším vstupním nákladům kvůli historicky minimálním cenám komodit a levné pracovní síle v Asii dosáhly globální firmy – a zejména ty americké – největší ziskových marží v nedávné historii.

Jak politici brzy zjistí, současná monetární politika má jen malou šanci napravit ekonomický růst v okamžiku vrcholu dluhového cyklu a proto budou muset brzy přistoupit k užšímu propojení monetární a fiskální politiky. Vlády budou zřejmě nuceny dramaticky zvýšit výdaje do infrastruktury, která výrazně zaostává, a také zohlednit změnu ve společnosti, která chce snížit dopad našich ekonomických aktivit na životní prostředí a konečně se i věnovat otázce nerovnosti.

Důsledkem výrazně vyšších fiskálních výdajů budou pravděpodobně vyšší ceny komodit a vyšší inflace. Inflaci navíc podpoří i skutečnost, že globální dodavatelské řetězce se kvůli rozpadu multilaterální obchodní sítě, který zahájila Trumpova vláda, stáhnou ve prospěch lokálních sítí. Tyto faktory povedou ke zvýšení vstupních nákladů firem a v důsledku sníží ziskové marže zpět k dlouhodobému průměru. Vyšší inflace představuje pro akciové investory největší hrozbu, jak už se projevilo v sedmdesátých letech minulého století – akcioví investoři zažili v období 1969-1982 negativní skutečné výnosy.

Investory čekají velké strukturální změny, nízké předpokládané výnosy ve většině tříd aktiv a rostoucí volatilita. Stlačení volatility vyvolané monetární politikou od roku 2008 pravděpodobně skončí a vyšší volatilita obnoví symetrii výnosů z rizika. Jinak řečeno, můžeme předpokládat, že nadcházejících 10 let bude pro investory značně obtížných a zřejmě způsobí i velkou ránu pasivnímu investování. V poslední době jsme zřejmě nezažili lepší výchozí okamžik pro aktivní investování, protože jednosměrka monetární politiky a globalizace, která byla výhodná pro pasivní investování, skončila. Přicházející strukturální změny budou obtížně navigovatelné i pro počítačové systémy, takže rozhodujícím prvkem investičního procesu se opět stane člověk.

Autor: Peter Garnry, vedoucí kapitálové strategie Saxo Bank

![]()