Jak investovat v dnešní době? O krizi slyšíme pořád, ale zatím nepřišla…

Velkým tématem ve světě investic je neustálá nejistota vývoje světové ekonomiky. Už několik let ze všech stran slýcháme, že již nezdravě dlouho roste ekonomika a že již brzy přijde krize nebo recese. Je tomu opravdu tak?

![]()

Nejistota hlavně na akciovém trhu je znát. Propad hodnoty akcií v září 2018 a následná korekce poukazuje na neklidnost investorů. Oproti minulosti se do popředí vlivů na pohyb ekonomického cyklu dostala i z větší části politika. Příčinou pochybností investorů byly například sankce vůči Číně od Donalda Trumpa, několik let táhnoucí se Brexit nebo nejistota Řecka či Itálie na poli Evropské unie.

V roce 2019 se začalo projevovat zpomalování ekonomik. Dlouhodobé kvantitativní uvolňování (nakupování státních dluhopisů a vypouštění nových peněz do oběhu, což má vliv na inflaci) bylo ukončeno, ale dle aktuálních informací ECB i FED kvantitativní uvolňování opět plánují spustit.

Další zajímavá zpráva je, že ECB chce ještě snižovat úrokové sazby, které už teď jsou již pod 0 %, takže půjde hlouběji do záporu? A Donald Trump popichuje přes sociální síť #Twitter šéfa FEDU, že by měl ještě úrokovou sazbu snížit minimálně o 1 procentní bod, takže výsledná sazba by byla 1,25 %. Už jen na snížení z 2,5 % na 2,25 % investoři reagovali negativně, a to z důvodu, že poslední snížení úrokových sazeb v USA bylo na počátku minulé krize 2008. Může toto být nějaký indikátor krize či recese?

Osobně si myslím, že tímto se celá „bublina“ ještě více přifoukne a jakmile přijde globální recese či krize, tak už nebude cesty zpět a bude trvat delší dobu dostat se zpět na aktuální hodnoty než při minulé krizi. To je sice pro investory veliká příležitost, jelikož budou nakupovat aktiva „ve slevách“.

V aktuální situaci už firmy samy o sobě nejsou schopny být více produktivní, protože je historicky nejnižší nezaměstnanost, nemají tedy jak nadále samy o sobě růst. Zpomalení ekonomiky je tak zdravým jevem a není potřeba se ho příliš obávat. Jedná se o mnohem přijatelnější variantu, než by byla například náhlá krize. Pokud by ekonomiky v příštích letech nezpomalila, hrozila by mnohem nepříjemnější krize.

REKLAMA

Je dobré v dnešní době začít investovat?

Záleží do čeho, na jak dlouho a jakým způsobem chcete investovat. Všechny body jsou navzájem propojeny a nesmíme ani jeden z nich opomenout.

1. Chci zainvestovat jednorázově

V prvé řadě záleží na částce, kterou hodláte investovat, a taktéž na investičním horizontu.

Pokud v dnešní době chcete investovat jednorázově, je dobré vyhnout se akciím obchodovaným na burze. Vůbec přitom nezáleží, jestli to jsou akcie defenzivní, růstové či hodnotové… Podléhali byste vysokému riziku v případné krizi či silném zpomalení ekonomiky. Akcie půjdou v období krize silně dolů a opravdu nezáleží na typu akcie.

V dnešní době je velká část kapitálu zainvestována přes ETF. Častokrát investoři ani neví, jaké konkrétní akcie jsou podkladovým aktivem ETF (kromě 10 největších pozic), a tím pádem kapitál jde do společností, které třeba nejsou ani tak kvalitní. Jakmile investoři začnou vybírat kapitál z ETF, dotkne se to i jednotlivých akcií v ETF a jejich cena bude padat. (Píši to velice jednoduše k pochopení, samozřejmě, že jsou ještě další specifika.)

Volil bych následující investiční instrumenty na jednorázovou investici:

REKLAMA

– Dluhopisy korporátní/státní s nižší dobou splatnosti (3 – 5 let, likvidní, s výnosem nad inflací, a pokud možno, tak do společností, které mají financování z dluhopisů max. 25 % a vlastní kapitál je minimálně ve výši 25 % a výše; taktéž aby podnikatelským záměrem bylo něco fyzického, co bude mít vždy hodnotu i při krachu společnosti např. komerční nemovitosti). Také bych doporučil dluhopisy zaběhlých necyklických společností (potravinářství, zdravotnictví, atd.), ale opět bych se držel pravidel uvedených výše.

– Spořicí účet je v dnešní době možné mít se sazbou 2 % p.a., ale jsou to bezpečné a likvidní peníze. Sice nepřekonáte inflaci, ale při větším propadu akciového trhu můžete rychle jednorázově nakoupit ve slevě.

– Zlato by určitě taktéž nemělo chybět. Spousta lidí mi asi bude oponovat – nenese žádný průběžný výnos atd. Já se nebavím o koupi zlata na desítky let, ale pouze nakoupit do doby než přijde globální recese nebo krize. V dobách nejistoty a problémů na trhu zlato v historii vždy rostlo a částečný růst můžeme vidět od počátku roku. Na začátku roku jsem nakupoval unci zlata za 27 000 Kč, teď tu stejnou unci koupím za 36 000 Kč. To je krásný výnos a očekávám, že zlato může růst někam k 45 000 Kč – 50 000 Kč za unci. A když už kupovat, tak jedině 1 OZ či větší gramáže, jelikož na menších gramážích mají společnosti velkou marži.

Vhodnou volbou jsou také realitní podílové fondy, u kterých se očekává minimální pokles hodnoty při krizi. Například fond Conseq Realitní v roce 2008 při hypoteční krizi klesl o pouhá 3 %, zatímco s akciový indexm S&P 500 (jeden, z hlavních ukazatelů vývoje hodnotových akcií) ve stejné době klesl skoro o 50 %. Z realitních fondů doporučuji fondy Realita či Investika, jelikož mají malou míru zadlužení a mají široce diverzifikované portfolio nemovitostí.

2. Chci investovat pravidelně

Při pravidelné investici se musíme mnohem více zaměřit na délku investování, kterou bychom měli dodržet. Samozřejmě nikdy nevíme, jak se bude trh vyvíjet a kdy bude nejefektivnější peníze vybrat.

REKLAMA

Při investici kratší než 7 – 8 let doporučuji řídit se stejnými pravidly, která platí pro jednorázovou investici, ale při pravidelném investování nákupní cenu průměrujeme a tím pádem snižujeme ztráty při poklesu trhu.

Při investici do akcií investujte na týdenní bázi a nejlépe do fondu či ETF, který kopíruje trh. Určitě bych volil i nějaký smíšený fond obsahující akcie i dluhopisy, ale pozor při výběru toho fondu, aby měl co nejnižší nákladovost (TER). Vhodný je i dividendový fond FF – Global Dividend Fund. Dividendy jsou podílem na zisku akciové společnosti a dividendy jsou reinvestovány a v dobách poklesů dokáží dividendy snížit ztrátu.

Při delší investici na 10 a více let již na konci horizontu nemusíme tolik bát nižší hodnoty, než kolik jsme zainvestovali. Zde bych se nebál ani nějakých tematických akciových fondů třeba, jako je Parvest Aqua.

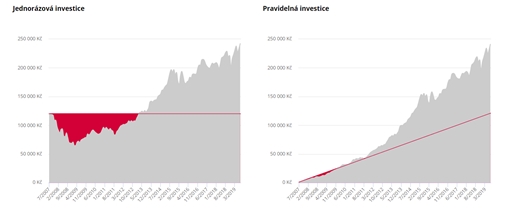

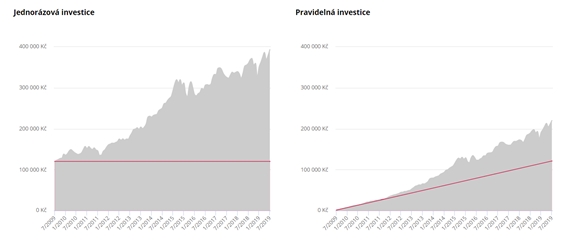

Graf 1: Proč je pravidelná investice na delším horizontu výhodná

Při jednorázové investici v roce 2007 do hodnotových akcií před krizí v roce 2008 byli investoři do roku 2013 ve ztrátě.

Graf 2: Vývoj jednorázové a pravidelné investice po finanční krizi

Pravidelná investice byla i při začátku investování jeden až dva roky před krizí v mínusu pouze po dobu jednoho roku a ztráta byla též výrazně nižší než při jednorázové investici. Ve výsledku dokonce pravidelná investice vynesla investorovi vyšší výnos, a to se ve výsledku v obou případech zainvestovala částka 100 000 Kč.

Při investici až po krizi pravidelná investice nevynesla investorovi více. Je to tím, že se neinvestovalo při krizi, a tak investor nikdy nenakupoval „ve slevě“.

Závěrem

Pravidelné investování je oproti jednorázovému investování mnohem bezpečnější a jednodušší variantou. Investice nepodléhá tak vysoké volatilitě, investor nemusí tolik řešit, kdy přijde krize, a nemusí zainvestovat plnou částku hned na začátku. Jediné větší riziko, které investor při pravidelné investici podstupuje, je, pokud trh při konci pravidelného investování je na nízkých hodnotách, a nebo pokud nedodrží investiční horizont. Potom je dobré nechat investici zainvestovanou do té doby, dokud trh opět nevzroste.

![]()