Inflace vyšší než se čekalo? Nevadí!

Česká republika patří mezi premianty. V zaměstnanosti. V devizových rezervách. V úrokových sazbách. V inflaci. Ceny v Česku rostly nejrychleji za posledních sedm let. Růst spotřebitelských cen nejen že zrychluje, ale je i výrazně nad dvouprocentním inflačním cílem.

![]()

Mají velkou moc, ale nejsou nikým voleni. V Česku jsou při stávajícím nastavení vybíráni a jmenováni jednou osobou, prezidentem republiky. Hovoříme o bankovní radě ČNB. Nezbývá než věřit, že bude udržena tradice a na prezidentském postu bude vždy osobnost, která bude volit moudře a uváženě. Jenže zájmy těch, kteří financují prezidentské volební kampaně, nemusí být vždy tak úplně křišťálově čisté…

Politici, funkcionáři, nebo centrální bankéři?

Moc je to velká, sedm prezidentem jmenovaných osob (spolu)rozhoduje třebas o tom, jaký je a bude měnový kurz koruny. Ústřední banka může měnový kurz oslabit, stejně jako posílit. Může změnit cíle měnové politiky. V ústředí se stanovuje, jaká má být cena peněz. Ano, úřad centrální banky může učinit nevratná rozhodnutí ovlivňující nejen naše peněženky, úspory a investice.

Dělají politiku a přitom politiky nejsou. Ovlivňují naše životy, a přitom nejsou voleni. Zajímají se o proměnné, jako je inflace, HDP, nezaměstnanost a měnový kurs koruny. Říká se jim tvůrci měnové politiky. Přitom politiky nejsou, naopak se žádá, aby byli apolitičtí.

Mají svou věštírnu (prognózu a třebas model g3+), která by jim měla dát vodítka třebas k tomu jak hlasovat o ceně peněz – ať už o úrokových sazbách, tak o měnovém kurzu koruny. Zasedají osmkrát ročně, diskutují novou prognózu, povykládají si o rizicích, jistotách a nejistotách a hlasováním svébytně rozhodnou („námi přijaté rozhodnutí nemusí zcela odpovídat vyznění prognózy připravené našimi odborníky„).

REKLAMA

Říká se jim „centrální bankéři“. Bankéři ovšem ve smyslu poskytování úvěrů firmám a lidem ale také nejsou. Ano, v čele ČNB stojí sedm osob, které podle svého uvážení, bez jakékoli kontrasignace, jmenuje prezident republiky. Na rozhodnutí prezidenta republiky tak závisí, kdo bude o inflační anebo deflační politice rozhodovat. Ukáže až budoucnost, nakolik se tento způsob jmenování ukáže být mechanismem umožňujícím ústřední bance zůstat skutečně nezávislým pilířem moci.

Cílování inflace

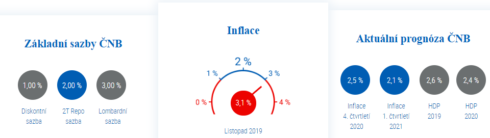

ČNB je úřad, který se snaží být maximálně transparentní, na webových stránkách se lze seznámit jak s tím, jaké jsou základní sazby ČNB, jaká je inflace i aktuální prognóza. Má se za to, že tato otevřenost bude ovlivňovat inflační očekávání – o co víc bude centrální banka důvěryhodná, tím více se budou inflační cíle naplňovat. Každého čtvrt roku naše ústřední banka zveřejňuje Zprávy o inflaci, aby oznamovala, jak to s inflací vypadá. Vznikají desítky stran textu, analýz a grafů, odhad pro další období.

Obrázek 1: Aktuální grafika webových stránek ČNB oznamující základní sazby, aktuální stav inflace spotřebitelských cen a prognóza.

Zdroj : cnb.cz

Má se za to, že stačí zdražit peníze dodávané úřadem centrální banky do obchodních bank (zvýšit sazby, odčerpat likviditu) a podmínky pro to, za kolik si lidé a firmy půjčují, se (z)mění. Kouzlo centrálního bankovnictví funguje, ústřední banka může napumpovat do bank tak moc peněz (likvidity, rezerv), že už je nikdo ani nechce a cena peněz i úrokové sazby spadnou k nule. Pak nastupují nekonvenční postupy, třebas v podobě nafukování bilance centrální banky, tedy monetizace dluhů. Postranním efektem má být oslabování měnového kurzu. Inflace budiž pochválena!

REKLAMA

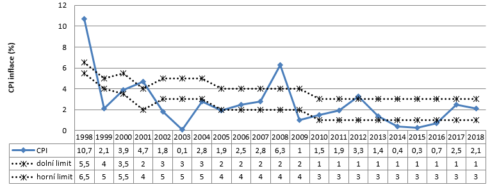

V posledních dvou dekádách se systém tzv. cílování inflace stal rozšířeným režimem měnové politiky. Tento novodobý přístup, a vlastně i experiment realizovaný v systému nekrytých fiat měn, se zrodil v roce 1990 na Novém Zélandu. Česko tuto politiku přijalo již v roce 1998. Čas od času tak zasedne sedm prezidentem republiky vybraných představitelů centrální banky (bankovní rada ČNB) a zabývá se tím, jaká opatření jsou nezbytná pro to, aby ceny v souladu s plánem (inflačním cílem) rostly. Nesmí růst málo, nesmí růst moc, již celých devět let by to mělo být mezi jedním a třemi procenty.

V roce 2017 se centrální bankéři po několika letech konečně dočkali naplnění cíle, který si sami kvantifikovali – inflace spotřebitelských cen byla konečně po několika letech žádoucím způsobem vyšší. V letech 2013 až 2016 prý hrozila deflace, nicméně nafouknutí bilance české centrální banky o dva biliony nově emitovaných korun byla v tomto ohledu úspěšnou léčbou.

Obrázek 2: Inflace spotřebitelských cen a toleranční pásmo vymezené dolním a horním limitem (v grafu koridor, ve kterém se podle plánu měla inflace spotřebitelských cen nacházet.

V České republice se na rozdíl od eurozóny chápe cenová stabilita poněkud jinak. Inflace spotřebitelských cen je dnes považována za cenově stabilní, pokud se nachází v rozmezí mezi jedním až třemi procenty ročně.

REKLAMA

To Evropská centrální banka sleduje cíl „pod, ale blízko, 2 %“. Hovoří se ale o tom, že Evropská centrální banka by ale mohla svůj inflační cíl redefinovat. Podle některých hlasů se zdá být příliš omezující. Inflační cíl není vytesán do kamene a dle potřeby byl a může být (z)měněn.

Kouzla měnové politiky

Nedaří se ekonomice? Chybí spotřebitelská a podnikatelská důvěra? Spotřebitelé málo utrácí? Vývozci málo vyváží? Je malá zaměstnanost? Mohlo by dojít k utlumení soukromých investic? Právě na tyto a podobné otázky cílí soudobé úřady centrálních bank, když se snaží pomoci hospodářství, které se svírá v křeči. Vzhledem k tomu, že rozvinuté země jsou na okraji deflační pasti, centrální banky se uchylují k netradičním nástrojům uvolňování měnové politiky.

Když se peníze odpoutaly od krytí drahokovem nebo čímkoli jiným, jejich kupní sílu bylo možné začít ovlivňovat deflační nebo inflační politikou. Centrální bankovnictví se v posledních sto letech vyvinulo do podoby, kdy se předpokládá, že v čele bankovního systému stojící centrální banka dokáže ovlivňovat množství likvidity i množství poskytovaných úvěrů. Centrální banka pak může stahováním nebo dodáváním likvidity nastavovat krátkodobé úrokové míry.

Když se ale základní úrokové sazby dostaly na historická minima, nastala otázka, co v takové situaci dělat. Co platilo dříve, už neplatí. V zahraničí nastoupilo kvantitativní uvolňování – mechanismus kdy ústřední banka (ne)přímo financuje nejednoho dlužníka. Koupí dluhopis a dluh je financován nově emitovanými penězi. V Česku se na to šlo od lesa, pomohlo oslabování měnového kurzu koruny, centrální bankéři za nově emitované koruny nakupovali cizoměnové cenné papíry. Nově emitované koruny tak dodnes financují dluh nejedné zahraniční vlády – stačí, když je příslušný dluhopis zahrnut v investičním portfoliu ČNB (devizových rezervách).

Ano, silná koruna je pro vývozce a zaměstnavatele balvanem. Korunu si necháme, a když bude (nej)hůř, můžeme ji oslabit. Nás svěrací kazajka eura netíží, my můžeme konkurenční devalvací v případě potřeby své exporty podpořit. Takto nějak možná zní poselství vysílané (nejen) z české kotliny, oděné do hávu politiky cílování inflace. Bude-li svět setrvale ohrožovat deflace a tlak na pokles cen obchodovatelného zboží, Česko se k inflaci prodere devizovými intervencemi a dalším oslabováním měnového kurzu. Proč také ne, vždyť umělé oslabování koruny pomohlo českým exportům nejednou.

Nová doba a nové postupy

Moderní teorie soudobého centrálního bankovnictví vypráví příběh o tom, jak je důležité, aby ceny rostly. Pro naše životy je prý více než žádoucí mírná inflace (měřeno inflací spotřebitelských cen). Když ceny v průměru každý rok o jeden či spíše dva procentní body povyskočí, můžeme se mít lépe. Zaměstnavatelům mohou růst tržby, bude prostor pro vyšší růst mezd; stát více vybere na daních. Naopak deflace a pokles cen jsou prý velkým nepřítelem. Pokud by ceny měly tendenci klesat, lidé a firmy by tolik neutráceli, naopak by hromadili peníze ve spekulaci na růst jejich kupní síly.

Také ČNB si tento pohled na svět vzala za své. Když před několika lety oslabovala měnový kurz koruny, byly emitovány 2 biliony nových korun. Ve svém důsledku to má vliv na měnový kurz koruny dodnes (bilance ČNB zůstala nafouknuta). Důsledkem jsou i náklady ČNB na stahování nadměrné likvidity – české obchodní banky mohou být spokojené, na obchodech s ústředím pěkně vydělávají.

Důsledky nekonvenčních měnových politik jsou na světě. Na konci roku 2019 tak novinové titulky hlásaly „Inflace výrazně zrychluje“, „Česko má čtvrtou nejvyšší inflaci v EU“. „Inflace se dostala mimo toleranční pásmo“. Další titulky reflektují skutečnost, že ústřední banka čelí ve svém rozhodování nejistotám: „Nejistý vývoj a inflace. Bankovní rada ČNB ponechala úrokové sazby beze změny“, „Guvernér ČNB Rusnok nyní nevidí důvod ke změně úrokových sazeb“.

Zachování cenové stability v podobě kladné cenové inflace má být příspěvkem k tomu, že měnová politika napomáhá k posílení blahobytu. Je zapotřebí vyhnout se nejenom cenové deflaci, ale i nadměrné inflaci. Veřejnost je měnovými autoritami ujišťována, že s deflací anebo deflací bude sveden boj. Co už tak moc vidět není, jsou monetizované dluhy. Dělají to všichni a není jiné cesty. Dluh končí v rozvahách ústředních bank a to znamená zásadní proměnu měnového i finančního systému.

![]()