Fond-show: Conseq Invest fond dluhopisů nové Evropy

Nejúspěšnější korunový dluhopisový fond v roce 2019. Dlouhodobě ale zatím jeho výsledky nejsou přesvědčivé a neodpovídají jeho rizikovému profilu.

![]()

Conseq Invest fond dluhopisů nové Evropy funguje od konce roku 2005, tedy záhy po vstupu České republiky do Evropské unie. Myšlenkou fondu bylo profitovat z konvergence nových členů EU a potenciálních budoucích členů.

Fond je vedený v korunách a má růstovou i dividendovou třídu. Minimální investice do růstové třídy je 10 tisíc korun, do dividendové třídy 500 tisíc korun.

Základní údaje

|

Správce fondu |

Conseq Invest |

|

Manažer fondu |

Jan Vedral, Ondřej Matuška, Jan Schiller |

|

ISIN |

IE00B0SY6161 |

|

Vznik fondu |

1. 12. 2005 |

|

Velikost fondu |

1,4 mld. CZK |

|

Rating Morningstar |

žádný |

|

SRRI (1-7) |

4 |

Investiční strategie

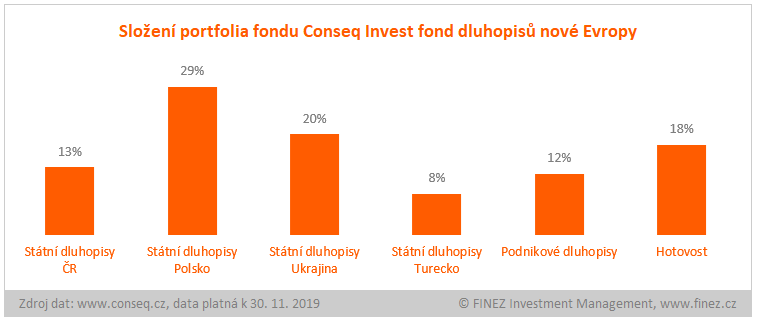

Tento dluhopisový fond je zaměřený na investice do státních i podnikových dluhopisů zejména v regionu střední a východní Evropy, Pobaltí a na Balkánu. Seznam zemí byl postupně rozšiřován, dnes už čítá 21 položek. Momentálně ale většinu fondu tvoří dluhopisy čtyř zemí: ČR, Polsko, Ukrajina a Turecko. Převažují státní dluhopisy, pouze 12 % portfolia tvoří korporátní dluhopisy.

Průměrný hrubý výnos do splatnosti dluhopisů v majetku fondu byl na konci listopadu necelých 6 %. Průměrná doba do splatnosti 4 roky.

Složení portfolia fondu

Historické výnosy (v CZK)

|

1 rok |

13,60 % |

~ |

13,60 % p.a. |

|

3 roky |

2,08 % |

~ |

0,69 % p.a. |

|

5 let |

4,95 % |

~ |

0,97 % p.a. |

|

10 let |

39,30 % |

~ |

3,37 % p.a. |

|

od založení |

55,84 % |

~ |

3,20 % p.a. |

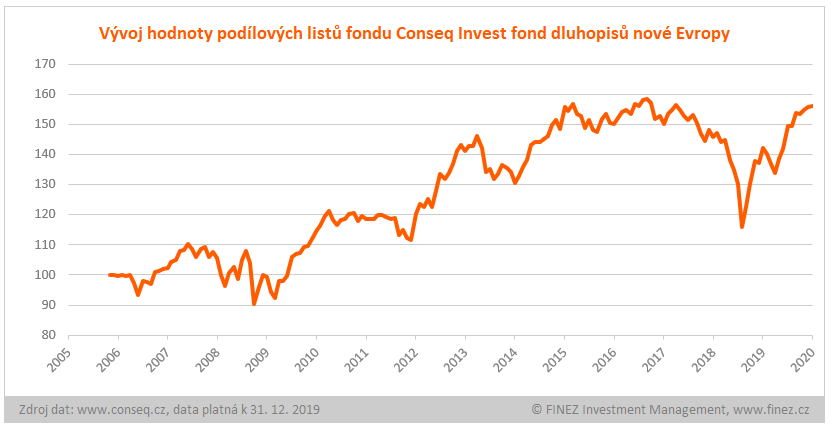

Conseq Invest fond dluhopisů nové Evropy vykázal v roce 2019 nejvyšší výnos (13,6 %) ze všech dluhopisových fondů vedených v českých korunách. Ovšem tím více méně jen dohnal ztráty z předchozích dvou let. Dlouhodobě zatím výsledky neoslňuje. Za 14 let fungování zatím stoupla čistá hodnota podílových listů fondu o 56 %, což je lehce přes 3 % p.a. Překonal tak sice inflaci, ale zaostal za očekáváním.

Historický vývoj hodnoty investice

Rizika spojená s investicí

Riziková třída fondu je podle historické volatility na stupni 4 ze sedmistupňové škály syntetického ukazatele rizikovosti SRRI, což značí střední míru kolísavosti hodnoty investice.

Z pohledu kreditního rizika se jedná o fond na pomezí investičního a spekulativního ratingu. Průměrný kreditní rating dluhopisů v portfoliu fondu je BBB-, což je nejnižší úroveň ještě označovaná jako investiční rating. Podíváme-li se blíže na složení portfolia fondu, tak zjistíme, že fakticky se jedná o kombinaci „Áčkových“ státních dluhopisů České republiky a Polska a rizikových „Béčkových“ dluhopisů Ukrajiny a Turecka.

Zde je na místě upozornit na silnou koncentraci kreditního rizika – 20 % portfolia aktuálně v ukrajinských státních dluhopisech. To pomáhá k pěkným výnosům, ale nese s sebou nemalé riziko. Dle investičních limitů ze statutu fondu může fond investovat do dluhopisů s ratingem jedno „B“ a nižším maximálně 30 % portfolia.

Pokud jde o úrokové riziko, čili riziko pohybů tržní ceny dluhopisů v souvislosti se změnou úrokových sazeb, tomu se portfolio manažeři fondu snaží částečně vyhnout tím, že do portfolia kupují také dluhopisy s variabilní úrokovou sazbou navázanou na inflaci, Pribor apod. Variabilní úrok nese zhruba čtvrtina portfolia.

S fondem je spojeno také měnové riziko. Zhruba tři čtvrtiny majetku fondu jsou v jiné měně než v české koruně. Významný vliv na hodnotu investice v korunách tedy aktuálně má také vývoj kurzu polského zlotého, ukrajinské hřivny a turecké liry, což výrazně zvedá volatilitu fondu.

Poplatky spojené s investicí

| Vstupní poplatek |

max. 2,50 % |

| Výstupní poplatek |

není |

| Poplatek za správu |

1,00 % |

| Výkonnostní odměna |

8 % z výnosu |

| TER (celková roční nákladovost) |

1,32 % |

Dle statutu může fond účtovat při investici vstupní poplatek až 5 %, nicméně dle aktuálního ceníku společnosti Conseq je to maximálně 2,5 % v závislosti na objemu investice. Výstupní poplatek žádný účtován není. Za obhospodařování a administraci fondu je z majetku fondu strháván roční poplatek 1 %, respektive u dividendové třídy jen 0,7 %. Celková roční nákladovost fondu za rok 2018 byla 1,32 %.

Nad rámec těchto běžných poplatků je účtována ještě výkonnostní odměna ve výši 8 % z absolutního kladného výnosu fondu. Při aplikaci výkonnostní odměny je používána klasická metoda high-water-mark. Výkonnostní odměna je účtována pololetně, vždy k poslednímu lednu a červenci.

Závěrečné hodnocení

Conseq Invest fond dluhopisů nové Evropy oslnil v uplynulém roce vysokým výnosem. Historicky ale zatím spíše střídá dobré a špatné roky a když se to zprůměruje, žádný extra výsledek z toho není. Našli bychom celou řadu výrazně konzervativnějších fondů s lepšími výsledky, s vyšším dlouhodobým výnosem a zároveň s výrazně nižší volatilitou.

Možná se mu bude v budoucnu více dařit, ale v dosavadní historii zatím nepřesvědčil. Od dluhopisového fondu s takovýmto rizikovým profilem bych určitě chtěl dlouhodobě vidět vyšší výnosy na úrovni klasických high yield dluhopisových fondů. Co se mi také úplně nezamlouvá, je aktuálně poměrně velká koncentrace kreditního a měnového rizika do Ukrajiny a Turecka. Proti gustu žádný dišputát, ale mně osobně takový koktejl nechutná.

Autor je privátní investiční poradce ve společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Conseq Investment Management. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 31. 12. 2019, data o složení portfolia fondu jsou platná k 30. 11. 2019.

![]()