Komentář Saxo Bank: Kvalitní akcie vynášejí dlouhodobě

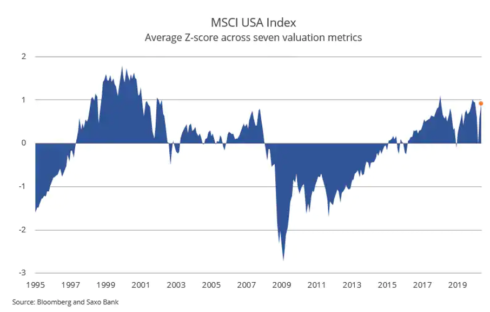

Akcie dosáhly vysoké úrovně zhodnocení, a zvýšily tak pravděpodobnost záporné reálné míry návratnosti v následujícím desetiletí. Výnosy z dluhopisů jsou všeobecně nízké, a tak investoři zoufale hledají aktiva, která jim mohou dlouhodobě vynášet. A právě to už téměř čtyři desítky let dělají kvalitní akcie, a proto vám v dnešním komentáři představujeme 25 kvalitních akciových titulů.

![]()

Na akcie a zejména na ty americké, které se vzhledem ke svým evropským protějškům vyšplhaly do historicky bezprecedentních výšek, pohlížíme v zásadě negativně. Zvyšuje se riziko, že se investoři, kteří akcie při současné hladině zhodnocení nakoupí, dočkají v následujících 10 letech záporné reálné návratnosti. Zároveň však upadají výnosy z dluhopisů a v USA mohou jít letos dokonce do minusu. Co má takový investor dělat?

Obecně platí doporučení, aby dlouhodobí investoři zůstali napůl exponovaní na akciovém trhu a zbytek svého portfolia drželi v hotovosti nebo krátkodobých vládních dluhopisech. V rámci větší diverzifikace by nebylo od věci okořenit portfolio také špetkou zlata. Další otázkou potom je, do jakých akcií investovat, zatímco čekáte na opětovný pokles.

Jsou akcie výhodná investice?

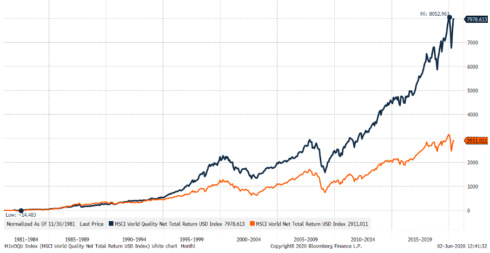

Dlouhodobě kvalitní akcie mají už od roku 1981 výrazně lepší výsledky než zbytek trhu a dokonce i Warren Buffett postupně změnil svůj přístup a přešel od hodnotových akcií ke kvalitním, přičemž si pochopitelně a předvídatelně nechal jistý obranný val. Největší tvůrce indexů na světě, společnost MSCI Inc., používá při výběru kvalitních akcií tři základní ukazatele: kapitálovou návratnost, poměr závazků k vlastnímu jmění a variabilitu výnosů.

My však máme raději návratnost investovaného kapitálu (ROIC) než návratnost vlastního jmění (ROE), protože lépe odráží návratnost celkových investovaných prostředků. Návratnost vlastního jmění je možné uměle navýšit pomocí většího zadlužení – stačí si vzpomenout na finanční sektor před rokem 2008. Ani poměr závazků k vlastnímu jmění není naším oblíbencem a raději využíváme poměr čistých závazků k aktivům, abychom se vyhnuli metrice, která může mít při zpětném odkupu akcií ve velkém potenciálně záporného jmenovatele.

REKLAMA

Například firma Rockwell Automation má poměr závazků k vlastnímu jmění 558 %, což je obrovské číslo, způsobené zpětným odkupem akcií, ale když se podíváme na poměr čistých závazků k aktivům, činí už jen 20 %, což je sice na kvalitní firmu pořád dost, ale díky generovanému cash flow už se to dá snadno zvládnout. Variabilita výnosů je dobrý ukazatel, pokud ovšem nedojde k výraznému posunu konkurenčního prostředí, protože pak se vzhledem k tomu, že při výpočtu vycházíte z minulých období, náhle ocitnete zcela mimo křivku; takže bude pravděpodobně lepší prostě jen analyzovat vyhlídky odvětví a použít rozum.

Jaké akcie koupit?

My upřednostňujeme metodu ROIC/WACC, kde WACC je vážený průměr nákladů kapitálu. Pokud je tento ukazatel vyšší než jedna, generuje firma hodnotu pro akcionáře. Dalšími proměnnými, k nimž přihlížíme, jsou dobrý poměr čistých závazků k aktivům a dostatečný obranný val v odvětví s příznivými vyhlídkami. Na základě kombinace těchto proměnných jsme bez ohledu na současné ohodnocení vybrali ze segmentu amerických a evropských firem s velkou kapitalizací těchto 25 kvalitních akciových titulů, které si mohou vést dobře i v průběhu hluboké recese způsobené virem COVID-19. Těchto 25 titulů mělo i letos v průměru 10% návratnost, což je rozhodně lepší než akciový trh obecně; ani to ovšem není zárukou vynikajících výsledků do budoucna.

REKLAMA

O autorovi:

Peter Garnry začal pracovat v Saxo Bank v roce 2010 jako vedoucí kapitálové strategie. V roce 2016 se stal vedoucím týmu kvantitativních strategií, který se zaměřuje na aplikaci počítačových strategií na finanční trhy. Vytváří obchodní strategie a analýzy akciových trhů i jednotlivých firemních akcií pomocí pokročilých statistik a modelů.

Peter Garnry vytvořil pro Saxo Bank měsíční publikaci Alpha Picks, která vybírá nejatraktivnější akcie na amerických, evropských a asijských trzích. Kromě toho přispívá do čtvrtletních předpovědí Saxo Bank a ročních Šokujících předpovědí a je pravidelným komentátorem na televizních stanicích včetně CNN a Bloomberg TV.

Finanční odvětví stále více používá počítačové programy pro zvládání obrovského množství informací a pro tvorbu lepších předpovědí. Garnry a jeho kolegové z týmu kvantitativních strategií vytvářejí automatické počítačové modely s tvorbou signálů a předpovědí pro širokou řadu finančních instrumentů. Obchodní přístup podporovaný kvantitativními modely je velmi dynamický a flexibilní i v proměnlivém tržním prostředí. Kromě kvantitativních strategií také vede volné akciové portfolio, na kterém ukazuje jak vytvářet pozice na akciovém trhu a reagovat na průběh událostí.

Peter Garnry absolvoval Copenhagen Business School a je držitelem charty CFA®.

![]()