Není nemovitostní fond jako nemovitostní fond

V posledních letech se možnosti investování výrazně rozšiřují o řadu nových příležitostí. Produktů je více a lze je lépe přizpůsobovat požadavkům a představám investorů. Důsledkem tohoto obohacování nabídky je však i to, že je složitější se v nabídce orientovat. Výjimkou není ani investování do nemovitostí. O investování do nemovitostí byl vždy veliký zájem, ale až s inovacemi na trhu finančních produktů se přístup k nemovitostem otevřel i drobným investorům. Způsobů jak investovat do nemovitostí i s malou vstupní investicí je více, a proto je důležité znát mezi nimi rozdíly.

Nejčastější zmiňovanou možností jsou nemovitostní fondy. O co se vlastně jedná? Jednoduše řečeno, nemovitostní fond kupuje různé nemovitosti, jako jsou kancelářské budovy, nákupní centra nebo logistické parky, ze kterých mu pak plyne příjem v podobě nájmu. Jedná se většinou o nemovitosti vysoké kvality, moderní nebo zrekonstruované objekty, které jsou dlouhodobě pronajaté kvalitním nájemcům.

Nemovitostní fondy pouze nenakupují, ale také prodávají a vydělávají na růstu cen nemovitostí v čase. Je to zdánlivě podobný postup, jako kdyby jednotlivec například koupil byt, pronajímal ho, a po několika letech ho prodal. Rozdíl mezi individuální investicí a investicí fondu je však veliký. Zatímco jednotlivci stačí pro investování do nemovitostí prostřednictvím fondu minimální částka v řádu tisíců, pokud chce koupit nemovitost sám, jedná se už o miliony.

Důležitějším rozdílem jsou však podstatně širší možnosti nemovitostního fondu. Ve fondu se o investování i o následnou správu majetku starají profesionálové. Fond může také nakoupit různé druhy nemovitostí a na různých místech. Snižuje tím tak vliv rizika, že přijde o příjmy z nájmu v určité oblasti, nebo že cena některých nemovitostí poklesne. Jak říkají Angličané, není dobré dávat všechna vajíčka do jednoho košíku. Drobný investor tuto možnost diverzifikace kvůli svým omezeným prostředkům nemá.

O nemovitostech nelze tvrdit, že se jedná o jistou investici, ve srovnání s akciemi však nemovitosti dlouhodobě vykazují nižší míru rizika při dosažení atraktivní míry výnosu. U nemovitostních fondů se nejedná o spekulativní investování, ale o dlouhodobou a spíše konzervativní investici.

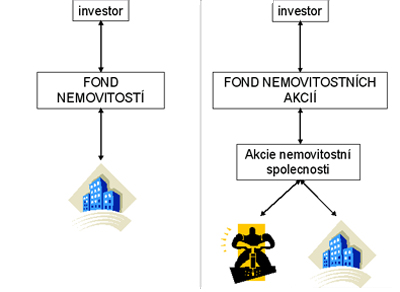

Často se ovšem hovoří o nemovitostních fondech i v případech, kdy se ve skutečnosti o nemovitostní fond nejedná. Řeč je o fondech nemovitostních akcií, které jsou často prezentovány jako fondy nemovitostí. Zatímco nemovitostní fond kupuje nemovitosti přímo, fond nemovitostních akcií investuje pouze do akcií firem, které jsou obchodovány na burze a jejichž oborem podnikání jsou nemovitosti.

Tyto nemovitostní firmy však mají od nemovitostních fondů odlišnou strategii. Obvykle pouze nekupují pouze hotové a pronajaté nemovitosti, ale pouštějí se také do rizikovějších projektů, jako jsou investice do pozemků nebo do výstavby. Zisk z těchto aktivit může být vyšší, ale stejně to platí i o ztrátě. To se pak odráží i v hodnotě akcie, jejíž cena je však určena nikoli hodnotou projektů a nemovitostí v majetku firmy, ale poptávkou a nabídkou akcie na burze, tudíž může více kolísat.

U fondu nemovitostních akcií je tedy investor vystaven novému typu rizika, a tím je samotný akciový trh. Ceny akcií nemovitostních firem jsou ovlivňovány i celkovou situací na burze. Paradoxně tak na ně mohou mít vliv i zdánlivě nezávislé sektory, jako například akcie technologických firem.

Odlišné jsou i příjmy fondů nemovitostí a fondů nemovitostních akcií. Zatímco výnosem fondu nemovitostí je nájem nebo případně prodej nemovitostí, u fondu nemovitostních akcií je jejich příjmem zhodnocení akcií nebo vyplácená dividenda.

Z těchto odlišností vyplývá i odlišný mechanismus, kterým se stanovuje hodnota podílové listu. U nemovitostního fondu má cena podílového listu přímý vztah na hodnotu nemovitostí, které fond vlastní. Cenu těchto nemovitostí stanovují odborní znalci na základě výše nájmů, míry obsazení nemovitosti, technické kvality budovy apod. A ceny nemovitostí se v čase vyvíjejí stabilně bez náhlých výkyvů.

U fondu nemovitostních akcií je cena podílového listu odvozena od ceny akcií, do kterých fond investuje. Cena takových akcií je určena vývojem na burze a neznamená automaticky, že hodnota akcie nemovitostní společnosti odpovídá hodnotě majetku, který za akcií stojí, ale je dána pouze nabídkou a poptávkou po této akcii. Platí tedy, že akcie se může prodávat "pod cenou" nebo může být "předražena", což následně ovlivní hodnotu podílového listu fondu nemovitostních akcií. A k výrazné změně ceny akcií může dojít během jediného dne.

Fond nemovitostních akcií se ničím výrazně neliší od jiných akciových fondů, jako jsou například fondy akcií energetického sektoru nebo fondy zaměřené na určité regiony. Odlišné je pouze jeho zaměření. Fond nemovitostí naproti tomu přímo spravuje nemovitý majetek. To je také důvodem, proč se na tyto dva typy fondů vztahují odlišné zákonné úpravy. Donedávna existovala v České republice zákonná norma pouze pro akciové fondy a fondy nemovitostí se do naší legislativy dostaly teprve nedávno.

Svým odlišným charakterem investice konečně dávají možnost drobným investorům užívat výhod investování do nemovitostí už od malých částek, a přitom mají jistotu, že se o investované prostředky starají profesionálové.

|

![]()