Inovace v oblasti správy aktiv se posouvají neustále kupředu. Investoři jsou čím dál náročnější ve svých požadavcích a vyhledávají propracovanější investiční řešení pro správu svého majetku. Investiční společnosti a správci majetku se jim snaží v tomto ohledu vycházet co možná nejvíce vstříc.

Otázkou ale je, do jaké míry jsou nově uváděné investiční nástroje moderní a jak vekou přidanou hodnotu investorovi poskytují? V mnoha případech totiž investiční společnosti do obalu inovace a modernizace balí investiční produkty, které nemají v praxi pro investory žádnou přidanou hodnotu a jedná se pouze o marketingovou zástěrku.

Tímto způsobem se vytváří nové módní trendy, na které investiční veřejnost ráda slyší. Schopnost investorů rozpoznat produkty s malou přidanou hodnotou je velmi nízká. Poslední novinkou na zahraničních trzích v oblasti fondů jsou investiční strategie 130/30. Mají se investoři na co těšit?

AKTIVNÍ ŘÍZENÍ V PRAXI

Nejjednodušší, jak zaujmout investora, je přijít s tím, co je pro něj nedostupné. Taková je asi základní myšlenka fondů, které využívají strategii 130/30. Tím nedostupným a nedosažitelným jsou myšleny hedge fondy, tedy fondy, které vyžadují vysokou vstupní investici a jsou konstruovány pro movité klienty.

Cílem hedge fondů je minimalizovat riziko při cílovaném a nekorelovaném výnosu s ostatními trhy. K tomuto využívají manažeři hedge fondů mnohem volnějších investičních limitů a nakupují do portfolií takové nástroje, které jsou pro většinu retailových fondů nedostupné. Jedná se především o deriváty, například futures kontrakty. Ty umožňují spekulace na pokles trhu, tzv. krátké pozice. Fondy jsou díky tomu schopné přinášet investorům kladnou výkonnost i v případě, že trhy klesají.

Investiční strategie 130/30 se strategiím hedge fondů přiblížila a drobní investoři tak mají dostupnou alternativu, na kterou dlouhou dobu nemohli díky vysokým vstupním investicím dosáhnout.

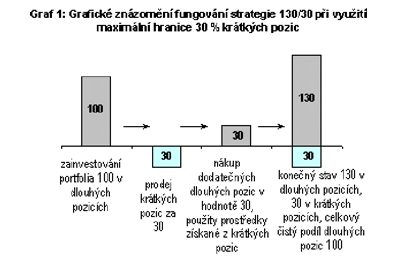

Hlavní princip strategie spočívá v tom, že fond je ve výsledku ze 100 % zainvestován jako klasický fond, který participuje na růstovém trhu (long only). Fond ale může až 30 % objemu majetku investovat do krátkých pozic (short). To znamená, že na trhu prodává tituly, které fyzicky nevlastní, ale má je "vypůjčeny" od protistrany. Protistrana za tento obchod inkasuje odměnu – "půjčovné". Tento výnos z prodaných (vypůjčených) pozic musí být ve stejném procentním objemu ve vztahu k portfoliu zainvestován opět do dlouhých pozic, tedy do pozic, které participují na rostoucím trhu (viz. graf 1).

|

To vytváří pákový efekt fondu na dlouhé pozice (zainvestovanost na dlouhé pozice je vyšší než 100 %). Výsledná čistá pozice fondu se strategií 130/30 je ale ze 100 % dlouhá. Portfolio manažer fondů 130/30 může tedy využívat jak spekulací na pokles trhu, tak i pákového efektu, tedy násobení pozitivní výkonnosti trhu. Podmínkou ale je, že jsou tyto strategie využívány současně. Fond tedy může být zainvestován výhradně dlouze (long only) nebo využívat kombinace dlouhých a krátkých pozic. Strategie je proto značnou měrou překlopena do aktivního řízení portfolia.

Pro doplnění je nutné uvést, že strategie 130/30 není jedinou možnou. Jedná se o jednu z nejčastěji uplatňovaných strategií, ale na trhu se objevují například i strategie 120/20, 135/35, 140/40, 150/50, 170/70 a další varianty. Se zvyšujícím se podílem krátkých pozic v rámci jednotlivých variant se ale rovněž zvyšuje i rizikovost jednotlivých produktů.

ARGUMENTY PRO

V Evropě se první fondy se strategií 130/30 dostávají na trh. V USA je historie těchto produktů o něco málo delší. Investiční společnosti vidí v otevření kategorie s investiční strategií podobnou hedge fondům významný potenciál. Společnosti při představování svých nových produktů uvádí především jejich pozitivní stránky. Ty vychází z rozšířených investičních možností a především z možnosti spekulovat na pokles trhu a nakupovat krátké pozice. Zastánci argumentují tím, že s fondy 130/30 je možné daleko lépe reagovat na tržní situace a tím dosahovat vyššího zhodnocení (alfy) při stejném nebo nižším riziku.

Jedním z problémů klasických fondů je nemožnost eliminovat vlivy akciových titulů, které mají v bázi indexu jen minimální podíly. Pokud vezmeme bázi indexu amerických akcií S&P 500, první desetina titulů v indexu tvoří necelých 50 % tržní kapitalizace celého indexu. Následujících devět desetin tvoří zbývajících 50 %. Největší tituly mají v indexu podíl přesahující úroveň 3 %, těch je ale jen minimum. Většina akcií zařazených do indexu má podíl nižší než 0,5 %. U akcií s větším podílem má portfolio manažer fondu (long only) možnost aktivně řídit riziko tím, že akcii, na kterou má špatný výhled, do portfolia nezařadí nebo ji podváží. U akcií s nízkou tržní kapitalizací, respektive nízkým podílem v indexu, se ale tato schopnost snižuje.

Pokud manažer akcii s nízkým podílem, na niž má negativní výhled, do portfolia nenakoupí, vliv na celkovou výkonnost portfolia je minimální. Strategie 130/30 ale přináší portfolio manažerovi možnost nejen akcii, na niž má zhoršený výhled, nenakoupit, ale současně na ni může zaujmout krátkou pozici, což při očekávaném vývoji vliv na celkovou výkonnost portfolia násobí. Manažer má v případě strategie 130/30 daleko větší manévrovací prostor.

Cílem portfolio manažera fondů 130/30 je vyhledávat v rámci investiční strategie (zpravidla regionu) tituly, u kterých očekává nižší výkonnost proti průměru trhu (zápornou alfu) a na tyto tituly zaujímat krátké pozice. Současně jsou na trhu vytipovány pozice s vysokou alfou, na které zaujímá portfolio manažer násobné dlouhé pozice. Pro nákup těchto dlouhých pozic jsou využity prostředky z prodeje krátkých pozic. Portfolio manažeři fondů 130/30 mají proti manažerům klasických dlouhých fondů širokou příležitost, kterou mohou využít pro dosažení vyššího výnosu.

ARGUMENTY PROTI

Ohlasy ale nejsou jen pozitivní a objevují se i názory proti těmto strategiím. Nejčastěji zaznívají z tábora hedge fondů, které se oprávněně bojí konkurence. Podle odborníků strategie 130/30, které otevírají široké pole působnosti pro drobné klienty při současně nižších nákladech proti hedge fondům, mají jednu velkou nevýhodu vycházející přímo ze strategie. Jedná se o nutnost být v každém okamžiku ze 100 % v čisté dlouhé pozici (net long).

Znamená to, že fond musí mít zainvestovánu stejnou část v dlouhých pozicích nad 100 %, jakou má zainvestovánu v krátkých pozicích. To je dle zástupců hedge fondů pro manažera portfolia nevýhodné a svazující a strategie se tím stává velmi zranitelnou. Pokud má totiž portfolio manažer maximálně eliminovat riziko rostoucího trhu, musí být v každém okamžiku plně zainvestován, aby nedošlo k tomu, že portfolio vůči benchmarku a trhu ztrácí kvůli tomu, že se celým majetkem neúčastní na trhu.

Pokud má být ale splněna podmínka 100 % čistých dlouhých investic, není možné mít neustále plně zainvestováno celé portfolio bez vyšší části hotovosti. Manažeři hedge fondů naopak argumentují, že flexibilita ohledně podílů dlouhých a krátkých pozic (long/short) je nutnou podmínkou pro to, aby byl fond v co možná největší míře plně zainvestován. Odpůrci proto tvrdí, že schopnost fondů se strategií 130/30 tlumit riziko padajícího trhu není o nic lepší než u klasických fondů (long only). Jediná věc, kterou se fondy liší, je možnost využití větší páky.

Kritici dále přicházejí s otázkou, že většina portfolio manažerů klasických fondů není schopna překonávat trh. To je ale při uplatňování strategie 130/30 jedna z nutných podmínek. Je totiž důležité, aby portfolio manažer dokázal vyhodnotit tituly, které budou mít v následujícím období zhoršenou alfu a na druhou stranu i tituly s potenciálem vysoké alfy, tzn. nadvýkonné vůči trhu.

Pokud manažer není schopen u klasického long only fondu překonávat trh, při strategii 130/30 se jeho špatné řízení bude ještě násobit. Nestačí tedy, aby portfolio manažer měl pouze zhoršený výhled na některé tituly, musí najít akcie na obě strany – jak dobré, tak i špatné. Taková podmínka je velmi svazující. Pokud má manažer necelý sektor nebo region, zhoršený výhled strategie mu neumožní takovou situaci řešit. Nemá totiž možnost převážit krátké pozice, což je v té chvíli nelogické.

NA HODNOCENÍ JE BRZY

Vzhledem k tomu, že fondy se strategií 130/30 mají jen velmi krátkou historii, je v současné době nemožné jednoznačně odpovědět, zda budou pro investory přínosem či nikoli. Jedna věc je ale jistá již nyní. Správné fungování strategií je přímo závislé na osobě portfolio manažera a jeho schopnostech rozpoznat tituly s lepším a horším potenciálem výkonnosti.

Dá se tedy odhadovat, že většina portfolio manažerů klasických long only fondů by měla při řízení strategie 130/30 horší výsledky. Investoři by si současně měli uvědomit i skutečnost, že volnější investiční strategie přináší vyšší potenciál výkonnosti, ale zároveň činí produkt i rizikovějším.

Na našem trhu zatím nejsou takové produkty k dispozici. V zahraničí jsou tyto strategie poptávány ze strany penzijních fondů a nabízí je většina velkých investičních společností. Pro drobné investory mají tyto fondy v nabídce jen investiční společnosti Fortis, Goldman Sachs a UBS.

Článek vyšel v časopise Fond Shop.

|

![]()