Analýza: Japonsko – země, kde neplatí ekonomická „gravitace“

„Japonsko je nejtěžší ekonomikou k porozumění na světě. Kdyby šlo o fyziku, gravitace by v Japonsku nefungovala.“ Takto trefně kdysi popsal tuto asijskou zemi americko-britský ekonom Willem Buiter. Nyní jeho citát nabírá ještě více na vážnosti. Zatímco velké světové centrální banky, včetně ECB, signalizují letní hike úrokových sazeb, Bank of Japan jde proti proudu a ponechává svou krátkodobou sazbu na -0,1 % a dlouhodobou na 0 %.

![]()

Prostředí japonské ekonomiky

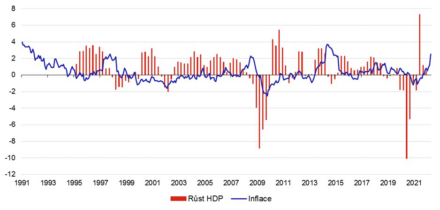

Japonsko se již tři dekády potýká s nízkou inflací, která v některých letech sklouzla do deflace. Od roku 2010 do roku 2020 činil průměrný roční růst tamního HDP 0,82 %. V 90. letech vedl propad cen aktiv k ekonomické recesi a stagnaci, přičemž v těchto letech začal narůstat podíl vládního dluhu na hrubém domácím produktu, který nyní činí okolo 260 %. V podání USA se jedná “pouze” o více než 135 % a v případě Itálie, často skloňované jako jedné z nejvíce předlužených zemí, o 150 %.

Poslednímu desetiletí ve 20. století se tak v japonském případě přezdívá tzv. „Ztracená dekáda“. Přitom po druhé světové válce to vypadalo, že Japonsko jde správnou cestou. Spojenci jim pomohli v tamní průmyslové revoluci a v 60. letech rostla tato asijská ekonomika 10 % ročně a stávala se velmocí z hlediska automobilového i počítačového průmyslu. Následně ji však začaly dohánět jiné asijské ekonomiky a v kombinaci se stárnoucí japonskou populací to znamená problémy.

Důvody deflačních tendencí v Japonsku

Vliv stárnoucí a zmenšující se populace na inflaci není jednoznačný. Menší pracovní síla snižuje produkční kapacitu ekonomiky a tedy celkovou nabídku. Nižší nabídka práce zároveň vede k tlaku na růst mezd – což obojí působí proinflačním směrem. Stejným směrem působí i tendence důchodců spotřebovávat své úspory získané během pracovního života.

Na druhou stranu je v případě Japonska zmíněná tendence starších obyvatel utrácet své úspory více než vyvážena tím, že jsou-li tyto úspory nastřádány v zahraničních měnách, jejich převod do domácí měny vede k posílení reálného kurzu a tedy k protiinflačnímu dopadu.

REKLAMA

Bývalý guvernér Bank of Japan také tvrdí, že lidé s vědomím stárnoucí populace očekávají vlažný ekonomický růst a chtějí se tak z finančního hlediska zajistit. Navíc ceny nemovitostí od 90. let do roku 2009 klesaly, přičemž od roku 2010 pouze mírně rostou. Tamní akciový trh se dodnes nevyrovnal maximu z roku 1989, ale od krizového roku 2008 roste.

Situace Bank of Japan ohledně aktuální inflace

Svou nezávislost získala Bank of Japan až v roce 1998, kdy přestala být součástí ministerstva financí. Jako první také začala provádět kvantitativní uvolňování, čímž nadále uvolnila měnověpolitické podmínky. Jiné centrální banky tento nekonvenční nástroj začaly používat až v době velké finanční krize v roce 2008.

Obrovský vládní dluh jim bude komplikovat situaci tehdy, kdy by do této ekonomiky dorazila vyšší inflace. Při zvyšování měnověpolitických úrokových sazeb by totiž velmi utrpěl státní rozpočet Japonska z důvodu velké obsluhy státního dluhu.

Japonsko naštěstí zatím mělo v dubnu 2,5% inflaci, což nijak signifikantně nepřevyšuje dvouprocentní inflační cíl jejich centrální banky. Vezmeme-li však v potaz, že by se Bank of Japan nacházela v podobné situaci jako ECB, mohl by nastat problém hlubšího rázu. Při zvýšení úrokových měr ze strany Evropské centrální banky bude výrazně zvýšená obsluha státního dluhu, což bude znamenat problém pro jižní státy eurozóny, ale je to nutný krok pro navrácení cenové stability do těchto zemí.

Paralela je to klidně možná, jelikož proinflační tlaky v Japonsku, pramenící převážně z dovozu podpořené oslabeným jenem, se mohou promítnout do vyššího růstu mezd, což následně inflaci v ekonomice zakoření. Je to však jen jedna z možností, která se nemusí naplnit.

Přemíra držení státních dluhopisů v rukou Bank of Japan

Pro udržení dlouhodobých výnosů na přibližné úrovni 0,25 % začala Bank of Japan nakupovat tyto instrumenty ve větších objemech. Tímto krokem eliminuje riziko spojené s neklidem na trzích. Centrální banka této asijské země tak za červen uvolnila 14,8 bilionu jenů na jejich nákup, čímž přeskočila svůj nejvyšší měsíční objem nákupu státních dluhopisů z listopadu 2002, který činil 11,1 bilionu jenů.

REKLAMA

Jejich objem činil k 20. červnu 1021,1 bilionu jenů, zatímco BoJ jich drží 514,9 bilionu. V překladu to znamená, že nadpoloviční většina státních dluhopisů Japonska v oběhu je v rukou tamní centrální banky. Ještě v roce 2013 to bylo 10 %, avšak makroekonomická situace spojená s hrozící deflací si vyžádala další uvolnění měnověpolitických podmínek.

Podle Japan Center for Economic research bude muset Bank of Japan pro udržení dlouhodobého výnosu ze státních dluhopisů na +- 0,25 % nadále zvyšovat nákupy tohoto aktiva o 120 bilionů jenů. Dle tohoto scénáře tak držba státních dluhopisů v rukou centrální banky může vzrůst až na 60 %.

Oslabení jenu

Po textově úsporné makroanalýze japonské ekonomiky se dostáváme k hlavnímu bodu této analýzy – tedy k depreciaci jenu vůči dolaru a jiným měnám. Po vystřízlivění centrálních bank ve světě z omámení “transitory inflation” nastává proces utahování měnověpolitických podmínek.

Naopak Bank of Japan ještě svou měnovou politiku uvolňuje, což vede k následujícím krokům, které se naprosto shodují s ekonomickou teorií. Úrokové sazby na amerických státních dluhopisech a na vkladech v amerických bankách jsou vyšší než v těch japonských. Výnos z 10-letého amerického státního dluhopisu se pohybuje nad 3 %, zatímco japonský desetiletý státní dluhopis vynáší pod 0,25 %.

Vede to tak v odlivu kapitálu z japonského jenu do amerického dolaru. Na devizovém trhu se tak vytváří poptávka po dolaru, zatímco se tvoří nabídka jenu. Tento faktor stimuluje jen k depreciaci, zatímco dolar k apreciaci. Navíc Americký Fed podle tržních očekávání nadále zpřísní měnovou politiku, což má i například zásluhu na oslabování eura vůči dolaru. Japonský jen se k 14. 7. 2022 10:45 SEČ nachází nad hranicí 139 dolarů, viz graf. Samozřejmě mu také nepřidal nedávný atentát na expremiéra Abeho.

Měnový pár USD/JPY – zdroj: Yahoofinance.com

Stejná situace platí také v případě britské libry, která vůči jenu posiluje ze stejných důvodů jako dolar. Základní úroková sazba Bank of England nyní činí 1 %, což se projevuje na výnosu z 10letého státního dluhopisu Velké Británie. K 14. 7. 2022 10:45 SEČ se měnový pár GBP/JPY obchoduje za více než 164 jenů.

REKLAMA

Měnový pár GBP/JPY – zdroj: Yahoofinance.com

V případě eura je situace poněkud jiná, protože ECB zatím sazby nezvyšuje, ale dává trhům tzv. forward guidance, že měnověpolitické míry růst budou, zatímco Bank of Japan takové signály nevysílá. Navíc měnová autorita eurozóny pozvolna začíná proces kvantitativního utahování (QT), kdy ukončí v červenci svůj program nákupů aktiv, zatímco Bank of Japan jde přesně opačným směrem. Na grafu měnového páru EUR/JPY viz níže však pozorujeme mírnější depreciaci jenu vůči euru právě z výše popsaných důvodů než je tomu u výše popsaných měnových párů. Euro se k 14. 7. 2022 10:45 SEČ obchodovalo za více než 139 jenů.

Měnový pár EUR/JPY – zdroj: Yahoofinance.com

Bude jen nadále oslabovat?

Forexový obchodník by na tuto otázku měl mimo fundamentální analýzy zodpovědět technickou, při které každý jednotlivec využívá jiné metody. Faktem ale je, že případné devizové intervence na podporu jenu jsou v kompetenci vlády a ne centrální banky. Zatím se k tomu však výkonná moc staví zdrženlivě. Avšak mluvčí tamní vlády Matsuno nedávno potvrdil, že je znepokojuje velké oslabení jenu na devizovém trhu, ale ke zmiňovaným intervencím se prozatím nevyjádřil. V případě zachování trendu dalších nákupů japonských státních dluhopisů centrální bankou je více než pravděpodobné, že jen bude z důvodu uvolněné měnové politiky nadále oslabovat.

Auror: Martin Kylar, analytik ECONET, redakčně upraveno

![]()