18. 08. 2022

Vítězí hmotný majetek a výdělečný růst. S rychlým zotavením ve tvaru V se tentokrát můžeme rozloučit

V posledních šesti měsících jsme byli svědky největší změny tržních nálad za celý lidský život, která katapultovala finanční trhy i celou ekonomiku do stavu, který zažil jen málokterý investor (možná s výjimkou Warrena Buffeta a Charlieho Mungera). To samo o sobě vyžaduje pokoru a opatrnost, protože všichni sedíme v utrženém vagonu, který nás nejspíš nevyklopí na nijak příjemném místě.

![]()

Vzpomínky dnešních investorů bohužel formoval zarputile býčí trh posledních pěti až deseti let. V důsledku toho je málokterý z nich opravdu připraven na to, co se může stát. Musíme se totiž vyrovnat s následky toho, že svět patrně narazil na své fyzické limity. Centrální banky i podniky byly zvyklé na flexibilní a neustále rostoucí nabídkovou funkci. Nabídková funkce světové ekonomiky je ale teď neelastická (a má k tomu důvod), což znamená, že se jakékoli zvýšení poptávky promítá rovnou do inflace.

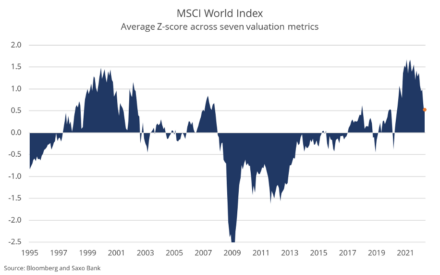

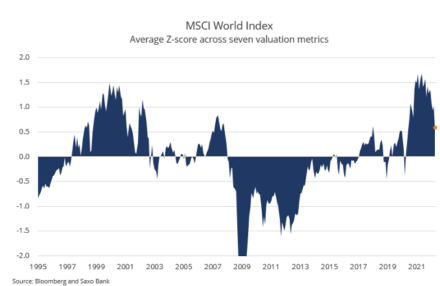

Navzdory rychle postupující energetické a potravinové krizi, pádivé inflaci a nebývalému celosvětovému růstu úrokových sazeb se hodnota indexu MSCI World koncem května dál držela nad svým historickým průměrem. Vzhledem k současným vyhlídkám a úrokovým sazbám se však měla nacházet pod ním. Výnosy globálních firem se už od svého vrcholu ve 2. čtvrtletí loňského roku stihly propadnout o 10 % a ani vyhlídky do budoucna nevypadají nijak růžově. To však analytikům nebrání předpovídat akciím z indexu S&P 500 12měsíční EPS (výnos na akcii) 18 % nad současnou úrovní. Vytrvalý býčí trh, který byl v posledních 12 letech jen sem tam přerušený krátkodobým poklesem a následným rychlým zotavením ve tvaru V, posílil mentalitu nakupování při poklesech a ochotu riskovat. Investorům tak bude chvíli trvat, než se přizpůsobí aktuální situaci. A vzhledem k tomu, že mezi drobnými investory není zatím patrná žádná podstatná změna chování, čeká současný akciový trh nejspíš ještě další propad.

Index celkového výnosu S&P 500 se k 16. červnu propadl o 23 %, což znamená, že jde v případě amerických akcií oficiálně o medvědí trh. Otázkou je, kdy a kde se současný propad zastaví. Podle našeho názoru připomíná současná situace nejvíc dynamiku po splasknutí internetové bubliny a během energetické krize v letech 1973–74. Stačí se podívat na aktuální krizi v oblasti komodit a pád akcií technologických firem. Na základě dostupných informací odhadujeme, že u indexu S&P 500 dojde ke korekci zhruba na 35 % od maxima a dosažení dna může trvat 12 až 18 měsíců, což by odpovídalo konci tohoto nebo první polovině příštího roku.

Jak uvádí Sequoia Capital ve své 52stránkové prezentaci z 16. května 2022 pro své zakladatele a firmy, do nichž společnost investovala: „Toto je klíčový okamžik… zotavení potrvá dlouho… dřív byl kapitál zdarma, teď je drahý… růst za každou cenu se už nevyplácí.“ Nejdůležitější, co bychom si z toho měli vzít, je fakt, že už se firmám nebude vyplácet pouhý růst výnosů, ale spíš zlepšování návratnosti vloženého kapitálu a volného cash flow. K zotavení ve tvaru V tentokrát nedojde a medvědí trh nejspíš přetrvá, dokud zcela nekapituluje nová generace investorů, kteří šli all-in do spekulativních akcií, fondů Ark Invest, Tesly a kryptoměn.

REKLAMA

Renesance energetiky může přinést krizi ESG

V našem výhledu na 1. čtvrtletí jsme psali, že nejlepší očekávanou návratnost na světovém akciovém trhu má energetika. Tato prognóza se ukázala jako správná. Energetika představuje jediný sektor, který v letošním roce posílil. Stojí za tím prudký růst cen nafty

a zemního plynu kvůli nedostatečné nabídce, která je důsledkem roků zanedbaných investic. V poslední době navíc došlo k výraznému omezení světové nabídky kvůli zavedením sankcí proti Rusku. K 16. červnu vykazovala energetika na indexu S&P 500 od začátku roku růst

o 42 %, zatímco samotný index S&P 500 se ve stejném období o 23 % propadl. V roce 2008, kdy ceny ropy kulminovaly, patřil energetický sektor s vahou 13,5 % mezi největší. V říjnu 2020 už byla energetika sektorem nejmenším, který měl na indexu MSCI World váhu pouhých 2,4 %. Od nasazení mRNA vakcín poptávka znovu prudce vzrostla, což vyhnalo ceny ropy

v EUR na dosud nejvyšší úroveň a odhalilo neelastičnost nabídky ropy a rafinérských kapacit kvůli zanedbaným investicím. Dnes energetika realizuje značné zisky a její tržní hodnota rychle stoupá. V květnu 2022 už se váha sektoru zvýšila na 5,2 %.

Technologické akcie se mohly už od dob globální finanční krize těšit výhodám klesajících úrokových sazeb, přílivu kapitálu z ESG fondů, které technologické akcie protežovaly,

a rostoucích marží, zatímco energetické akcie trpěly nízkou návratností investovaného kapitálu. Zhruba 14 let platilo, že je nejlepší longovat technologické akcie a shortovat ropu a plyn, což se investorům vrylo hluboko do mozku. Všimněte si inverzního vztahu mezi výkonem energetiky a Ark Innovation ETF. Teď se karta obrací. Svět si totiž uvědomuje, že ke svému fungování dál potřebuje benzín a naftu a že je naše rostoucí bohatství vcelku neprakticky spojené s vyššími uhlíkovými emisemi. S každým procentním bodem, který energetický sektor získá na úkor ostatních, se budou ESG fondy ocitat pod větším tlakem. Opětovné vzkříšení fosilních paliv jim může přivodit krizi, protože v novém věku inflace budou trpět odlivem kapitálu kvůli špatným výsledkům a nedostatečné expozici v oblasti přírodních zdrojů.

Hmotná aktiva vítězí

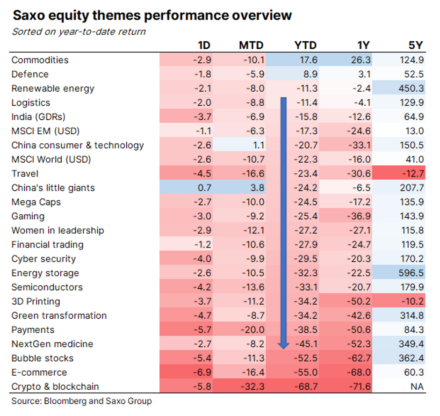

Při pohledu na výsledky našich tematických košů od počátku roku do 16. června 2022 je jasně patrné, kdo si vede nejlíp. Jediné tematické koše, které jsou na vzestupu, zahrnují komodity, jež jsou hlavní hnací silou současné nabídkové inflace, a akcie zbrojařských firem, kam plynou od začátku války na Ukrajině zvýšené evropské výdaje na obranu. Z těch zbývajících jsou na tom nejlépe logistika a obnovitelná energie. Od těchto košů očekáváme, že si povedou dobře až do chvíle, kdy akcie v rámci současného propadu narazí na dno. Nejhůř jsou na tom letos kryptoměny a blockchain, internetové obchodování, bublinové akcie, platby a medicína nové generace. Tím vším se jako rudá nit vine skutečnost, že hmotná aktiva dosahují obecně lepších výsledků než ta nehmotná. Vyšší náklady na kapitál totiž vrací ohodnocení nehmotných aktiv z šílených výšek zpátky na zem, zatímco omezená nabídka ve fyzickém světě žene ceny hmotných investičních statků a komponent výš.

REKLAMA

Jedinou výjimkou mezi hmotnými aktivy jsou nemovitosti. V této části fyzického světa k růstu nedochází. Ty totiž investoři skupovali pořád, protože neviděli jinou alternativu. To vedlo k nadhodnocení obytných domů, takže podle CBRE klesla ve druhé polovině roku 2022 míra kapitalizace v USA (ve všech segmentech) na pouhých 5,4 %. Těsně před pandemií to bylo 6,4 %. Nízké úroky spolu s vysokou poptávkou po bydlení dotlačily nemovitosti v mnoha amerických a evropských městech až do bodu, kde je mohou v nejbližší době poměrně značně poškodit rostoucí úrokové sazby.

V 70. letech měly americké rezidenční nemovitosti při tehdejší inflaci nulovou reálnou návratnost. Představovaly tedy prostředek uchování kupní síly a vedly si mnohem lépe než akcie, které v tomto období neudržely krok s inflací. V průběhu normálního inflačního cyklu bychom byli přesvědčeni, že nemovitosti dokážou kupní sílu uchovat. Tady však začínáme s extrémně nízkými úroky a historicky nejvyšším oceněním nemovitostí, a když k tomu přidáme výraznou změnu úrokových sazeb, není snadné si uchovat víru v nemovitosti, i když se jedná o hmotná aktiva.

Současný pokles trvá už 95 obchodních seancí a index S&P 500 se již stihl propadnout o 18 %. Investoři, kteří dnes při rozhodování vycházejí ze svých zkušeností z posledních 12 let, vám budou tvrdit, že nastal čas znovu nakupovat akcie, ale posledních 12 let je bohužel z hlediska dnešního rozhodování bezvýznamných. Současná dynamika připomíná spíše dva dlouhodobé propady ze 70. let a také propad následující poté, co praskla internetová bublina. Soudě podle těchto tří událostí čeká investory další utrpení, které potrvá déle, než většina očekává.

Z historie vyplývá, že současný propad může být dlouhý a brutální

Současný propad vypadá brutálně. Nasdaq 100 se oproti svému maximu propadl o 28 % a S&P 500 o 18 %. Stávající pokles S&P 500 trvá už 95 dní a je zatím 15. největší od roku 1928. Jak už jsme psali dříve, mnoho stratégů a investorů mluví raději o nákupu technologických akcií, dokud jsou ceny dole, a inflaci bagatelizují, než aby čelili tvrdé realitě. Svět narazil na své fyzické limity. Čelí rychle postupující energetické a globální potravinové krizi, která se bude dál zhoršovat.

Mnozí argumentují tím, že podobné propady jsou jenom krátké a akcie se rychle vzpamatují, ale tento typ uvažování je chybný, protože vychází převážně ze struktury propadů po roce 2010, a ty byly v širší historii kapitálových trhů spíše výjimkou. Po roce 2010 trval nejdelší propad od 22. 5. 2015 do 11. 7. 2016, tedy 286 obchodních seancí. Současný propad je 4. největší od téhož roku a ve stejném období trvaly poklesy o 10 a více procent v průměru 76 dnů (za tu dobu došlo k sedmi). Pokud tedy budeme při rozhodování vycházet z období po finanční krizi, je jasné, že by měli investoři nakupovat, dokud jsou akcie nízko, protože brzy začnou ceny znovu stoupat. Bohužel právě údaje z těchto let jsou pro nás nepoužitelné.

Když se podíváme na 30 největších propadů S&P 500 od roku 1928, najdeme jasně patrný vzorec. Buď propad dosáhne svého dna rychle, nebo se k němu propracovává dlouhou dobu. Podle všeho si jen málokdy vybere střední cestu. Celková doba trvání propadu, tedy součet doby poklesu a následného zotavení až na původní maximální hodnotu, se odvíjí nejen od hloubky propadu samotného, ale i od doby, kterou trvá dosažení dna. A místo abychom všem historickým vzorkům naivně přikládali stejnou váhu, měly by některé z nich mít váhu vyšší, protože jsou pro současnou situaci relevantnější.

Propad následující po prasknutí internetové bubliny se podobá současné situaci nadprůměrným hodnocením akcií, kterého jsme tentokrát dosáhli v rámci indexu MSCI World. Zbývající dva propady ze začátku a konce 70. let zase současnou situaci připomínají inflačním šokem, problémy na straně nabídky a krizí v oblasti komodit, které zažíváme i dnes. U těchto tří propadů trvalo dosažení dna 360 až 637 obchodních seancí (1,5 až 2,5 roku, než bylo dosaženo minima) a celková délka byla 820 až 1898 dní, tedy zhruba 3 roky až 7,5 roku. Jinými slovy je bolestnou skutečností, že jsme možná teprve vykročili na velice dlouhou cestu do neznáma a současná situace se výrazně liší od našich zkušeností z posledních 12 let.

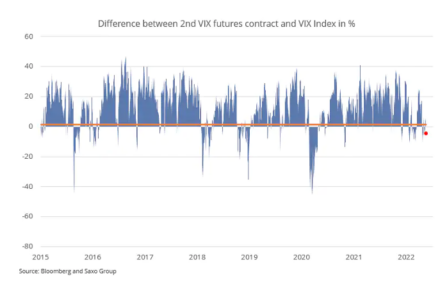

Jak jsme psali nedávno, forwardová křivka na VIX je ještě stále poměrně plochá a nijak nenaznačuje paniku ani kapitulaci na trhu s americkými akciemi, takže nás nejhorší nejspíš ještě čeká. Teď by se měli investoři zamyslet hlavně nad tím, jak dosáhnout vyváženého portfolia. Co bude v této situaci fungovat? Zkombinovat akcie s krátkodobými obligacemi a inflačně indexovanými dluhopisy a nemovitostmi, a pokud jde o jednotlivá témata, zaměřit se na komodity, logistiku, obranu, kybernetické zabezpečení, polovodiče, Indii a obnovitelné zdroje energie. Jediné, co teď investoři dělat nesmějí, je vycházet při rozhodování ze svých zkušeností z posledních 12 let.

Autor: Peter Garnry, hlavní akciový stratég

![]()