Analýza: Která ze světových platebních společností má zářivější budoucnost?

Často si člověk při vytváření akciové analýzy pokládá řečnickou otázku, zda je existence dané společnosti pro naši populaci podstatná a klíčová. Takového dojmu často nabudeme u firem, které se zabývají výrobou elektřiny, těžbou ropy či například vývojem léků. Může to znít překvapivě, ale své místo v této kategorii však mají i dvě nejvýznamnější platební instituce, a to sice Visa (NYSE: V) a Mastercard (NYSE: MA).

![]()

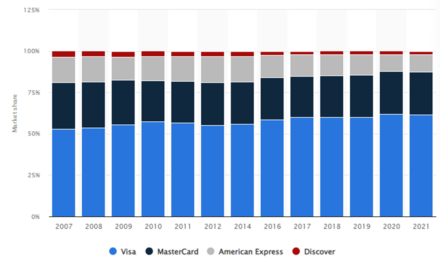

Důvod, proč zde neanalyzuji i jiné platební instituce, jako American Express (NYSE: AXP) a Discover (NYSE: DFS), je ten, že jejich tržní podíl v objemech transakcí je oproti prvně zmíněným společnostem marginální a navíc se nadále snižuje.

Jak jejich byznys funguje?

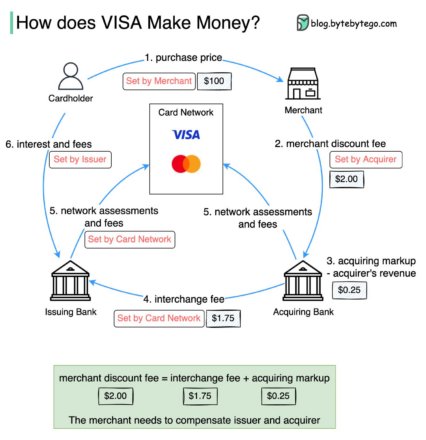

Pokud řeknete, že fungování Visa a Mastercard spočívá v tom, že jsou vlastně jakýmsi zprostředkovateli (“middlemanem”) transakcí mezi dvěma subjekty, nebudete daleko od pravdy. Níže to lze podrobněji zkoumat na příslušném schématu. Zákazník zaplatí bezhotovostně prodávajícímu určitou částku (v našem případě činí 100 dolarů).

Aby tato transakce však mohla proběhnout, musí se mezi sebou propojit banky obou aktérů platby. A to je přesně místo, kde se nachází tyto platební instituce, které zvládnou provést “hladký průběh” dané transakce, avšak za toto spojení si stanoví určitý poplatek. Navíc ještě určí tzv. interchange fee (v našem případě 1,75 dolaru), kterou zaplatí banka obchodníka (přijímací) bance zákazníka (vydávající). To by se však bez dalších poplatků bance obchodníka nevyplatilo a tak stanoví určité procento z transakce, které si od prodávajícího vezme (v našem případě 2 % – tedy konkrétně zde 2 dolary). Je tak 0,25 dolarovou marží kompenzována.

REKLAMA

Vybrané trendy v odvětví

Vyšší poplatky si mohou Visa a Mastercard účtovat ve Spojených státech, oproti Evropě, z důvodu nižších regulatorních požadavků. Proto je tento trh pro obě společnosti klíčový. Obě zde dokonce produkují značnou část svých příjmů. Mastercard dle údajů z fiskálního roku 2020 v USA tvoří 37 % příjmů, Visa dokonce 43,8 %.

Obě dvě platformy si uvědomují vzrůstající zájem o kryptoměny. Visa tak například spolupracuje s kryptoměnovou burzou Coinbase za účelem zjednodušení transakcí. Kooperuje též s více než 50 krypto peněženkami na vývoji přirozeného zúčtování digitálních měn ve své platební síti.

Mastercard naopak umožňuje mainstremovým bankám nabízet krypto trading svým uživatelům. Kryptoměny a placení jimi jako takovými však dle mého názoru zatím nijak neohrožují tento byznys, protože už jen skutečnost, že Visa dokáže zpracovat přibližně 24 000 transakcí za sekundu, Mastercard 5000 a Blockchain 7, mluví za vše.

Nyní čeká tyto dvě platební instituce boj o indickou půdu, protože centrální banka Indie pravděpodobně zanedlouho povolí Visa i Mastercard vydávat karty na svém území. Tento faktor znamená možnou další expanze, jelikož indický trh představuje nespočet příležitostí nejen pro tento sektor.

Pokud vezmeme tržní podíl dle objemu transakcí v USA k roku 2021, Visa zde jednoznačně vítězí se 61,2 %, přičemž svůj podíl ještě zvýšila od roku 2007 o 8,8 procentních bodů. Naopak tržní podíl Mastercard klesl oproti roku 2007 o 2,5 procentního bodu na 25,7 %. Tento faktor tedy indikuje, že banky v Indii mohou spíše inklinovat k většímu hráči, tedy společnosti Visa.

REKLAMA

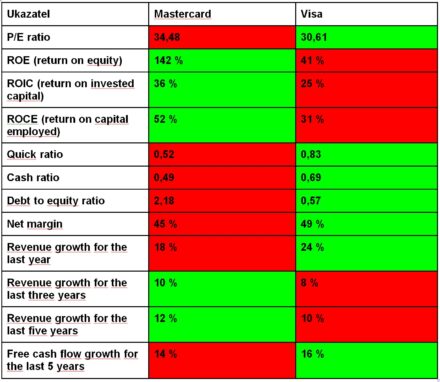

Srovnání poměrových ukazatelů Visa a Mastercard

Zdroj : Alpha Spread, vlastní zpracování

Porovnáváme-li poměrové ukazatele Visa a Mastercard, zaslouží si zdůraznit pár klíčových bodů. Kvalita obou firem se odráží i ve vysokých valuacích. Avšak v relativním srovnání vychází o něco lépe Visa, díky nižší hodnotě ukazatele P/E. ROE, tedy návratnost vlastního kapitálu, na úrovni 142 % u Mastercard může na první pohled indikovat velkou výhodu nad Visa, avšak zdání klame. Vysoké ROE může znamenat též vysoké zadlužení a v tomto případě to platí dvojnásob, vezmeme-li v potaz debt to equity ratio u Mastercard ve výši 2,18.

Return on capital employed, často zmiňován například úspěšným portfolio manažerem Terry Smithem, shledáváme pozitivnější u Mastercard, avšak nedokáže ho přelít do marží vyšších než má Visa. Též růst volného cash flow zaznamenáváme vyšší u společnosti Visa. Bavíme-li se o finančním zdraví obou společností, vychází nám dle quick ratio, cash ratio i debt to equity pozitivněji Visa.

Vnitřní hodnota obou společností na základě diskontovaného cash flow

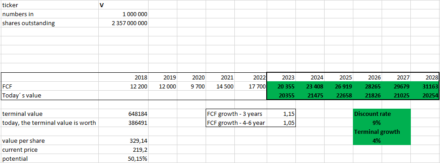

Visa v posledních pěti letech dokázala ročně generovat 15% přírůstky volného cash flow, proto v základním scénáři predikuji 15% růst FCF v příštích třech letech, přičemž mezi čtvrtým a šestým rokem předpokládám růst 5 %. Pakliže diskontujeme 9% sazbou a odhadujeme 4% terminal growth (zjednodušeně řečeno, jakým tempem bude společnost růst donekonečna), vidíme zde 50% bezpečnostní polštář oproti stávající ceně.

To je i při dnešních poměrně levných valuací vynikající číslo. Pokud poměrně drasticky snížíme růst v prvních třech letech na 10 % a v dalších třech letech na 3 %, tak při 3% terminal growth, v případě ponechání stejné diskontní sazby, vychází 7% potenciál.

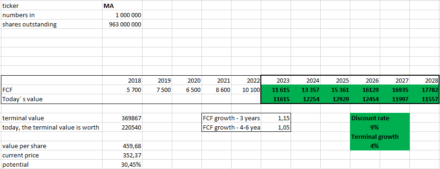

Mastercard v posledních pěti letech dokázal generovat 14% roční přírůstky volného cash flow, tím pádem v základním scénáři jako u Visa predikuji v prvních třech letech 15% růst FCF, přičemž v dalších třech 5%. Pakliže diskontujeme 9% sazbou a odhadujeme 4% terminal growth, vidíme zde 30% bezpečnostní polštář oproti stávající ceně. Pokud stejně jako v případě Visa drasticky snížíme růst v prvních třech letech na 10 % a v dalších třech letech na 3 %, tak při 3% terminal growth v případě ponechání stejné diskontní sazby vychází akcie nadhodnocená o více než 6 %.

Závěrečné shrnutí

Visa i Mastercard představují, devizovou terminologií řečeno, “bezpečné přístavy”, protože obě společnosti působí na monopolisticky-konkurenčním trhu. Jsou zde vysoké bariéry pro vstup. Jejich pozice by neměla být v blízké budoucnosti ohrožena. Pakliže však přihlédneme k jejich srovnání, volil bych spíše společnost Visa z důvodu finančního zdraví, stabilnější tržní pozice, vyšší ziskové marže a v neposlední řadě také kvůli valuaci.

Auror: Martin Kylar, analytik ECONET, redakčně upraveno

![]()