Fond-show: REALIA Fund Retail Parks

S výnosem 15 % jeden z nejúspěšnějších fondů v ČR v uplynulém roce. Má vysokou rentabilitu nájmu přes 7 % ročně, stabilní nájemníky s dlouhodobými smlouvami a nízké náklady na správu.

![]()

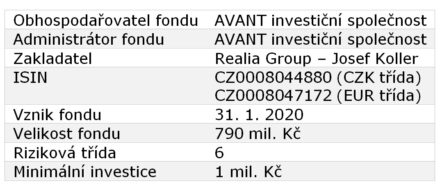

Základní údaje

REALIA FUND SICAV a jeho podfond REALIA Retail Parks je nemovitostní fond určený pro kvalifikované investory. Minimální investice do fondu je 1 milion korun a investor musí zároveň prokázat, že má dostatečné znalosti a zkušenosti s investováním, tedy že je „kvalifikovaný investor“.

Obhospodařovatelem a administrátorem fondu je AVANT investiční společnost. Fond založila společnost REALIA Group, za kterou stojí Josef Koller, bývalý majitel Auto Kelly.

Investiční strategie

Jak už název napovídá, fond REALIA Retail Parks se zaměřuje na správu a pronájem retail parků, čili takových těch obchodních zón, kterým dominuje Kaufland, Lidl, Albert, Billa, Penny Market či jiný obchod se základním zbožím denní spotřeby a k němu je přidruženo pár dalších obchodů, typicky oblečení, obuv, drogerie, elektronika a lékárna.

Aktuálně je v portfoliu fondu 14 retail parků v celkové hodnotě přes 1,5 miliardy korun. Nemovitosti se nachází různě po republice v regionálních centrech, například České Budějovice, Kladno, Pelhřimov, Jaroměř, Vyškov, Uherské Hradiště nebo Valašské Meziříčí.

Všechny jsou plně obsazené dlouhodobými nájemníky. Mezi nejvýznamnější nájemníky patří Lidl, Billa, Penny Market, PEPCO, CCC, DM drogerie, Deichmann, Rossmann, Datart, Sportisimo, Teta Drogerie, Dr. Max, BENU, Super ZOO a mnoho dalších. S obchody bývají zpravidla uzavírány pětileté až desetileté nájemní smlouvy. Průměrná zbývající doba do konce nájmu vážená zasmluvněným nájmem (WAULT) je přes 6 let.

REKLAMA

Složení portfolia fondu

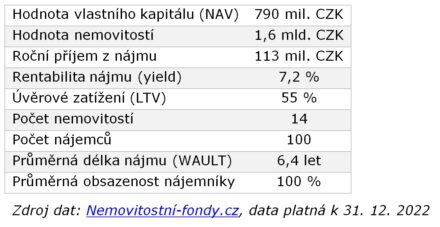

Klíčové ukazatele portfolia fondu

Fond REALIA Retail Parks se mezi nemovitostními fondy vyznačuje vysokou rentabilitou nájmu. Průměrný hrubý roční yield z nájmu vůči ocenění nemovitostí vychází přes 7 % p. a. Porovnejte to s průměrným nájmem u běžného bytu v Praze či Brně, kde se horko těžko člověk dostane na výnos z nájmu 2-3 % ročně.

Výnosy fondu jsou ještě umocněny finanční pákou, neboť při akvizicích využívá bankovní financování. Využití cizího kapitálu zvyšuje rentabilitu vlastního kapitálu, tedy zhodnocení pro investory. Průměrné úvěrové zatížení (LTV) se pohybuje kolem 55 %.

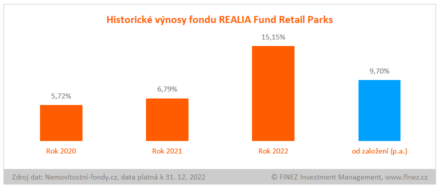

Historické výnosy

Fond REALIA vznikl na začátku roku 2020. Má za sebou tři roky fungování. Do konce roku 2021 měl u prioritních akcií zastropovaný výnos na max. 6,8 % ročně. Od roku 2022 ale upravil podmínky a nyní je výnos shora neomezený.

Investorům vydává korunové a eurové prioritní investiční akcie. U CZK akcií je přednostní výnos 6 % ročně, u EUR akcií 5 % ročně. U obou zároveň investoři participují na vyšším zhodnocení fondu z poloviny. Za rok 2022 dosáhl čistý výnos CZK prioritních akcií rekordních 15 %. A to je konečné číslo pro investory po započtení všech nákladů na správu i výkonnostní odměny.

Tento mimořádně vysoký výnos vzešel z přecenění portfolia fondu ke konci roku, kdy ocenění nemovitostí mimo jiné vlivem inflace výrazně stouplo. Fond REALIA má stabilní dlouhodobé nájemníky a u všech smluv samozřejmě standardní inflační doložky. S vysokou inflací nyní výrazně rostou fondu příjmy z pronájmu, což se ve finále projevuje i do každoročního přecenění portfolia spravovaných nemovitostí.

REKLAMA

Historický vývoj hodnoty investice

Rizika spojená s investicí

Nemovitostní fondy obecně považuji za konzervativní investici s velmi stabilními výnosy. Ale i nemovitostní fondy mají svá specifická rizika, stejně jako každá investice.

Standardně vykazují velmi stabilní výnosy díky pravidelným příjmům z pronájmu nemovitostí. Výnosy pak ještě zpravidla čas od času zvedá růst ocenění nemovitostí, jejichž hodnota dlouhodobě roste plus mínus s inflací, neboť s inflací roste i nájem.

Ovšem občas mohou i nemovitostní fondy vykázat ztrátu, když dojde k poklesu ocenění spravovaných nemovitostí. To může nastat v situaci, kdy odejde či zkrachuje nějaký významný nájemník a nepodaří se ho rychle nahradit. A nebo když obecně na trhu klesají ceny v daném segmentu nemovitostí, respektive roste požadovaný yield z nájmu. To pak musí fond zohlednit v ocenění nemovitostí.

Významné riziko se skrývá také v úvěrech. Pokud fond při nákupech nemovitostí využívá bankovní úvěry a stoupnou mu u úvěrů úroky, projeví se to samozřejmě negativně do finančních výsledků fondu. Zrovna fond REALIA využívá bankovních úvěrů hojně, ale u všech má fixované úrokové sazby na celou dobu nájmu, takže nynější vysoké úroky na trhu nemají na fond prakticky žádný dopad.

Dalším specifickým rizikem všech nemovitostních fondů je riziko nedostatečné likvidity. Retailové nemovitostní fondy musí ze zákona minimálně pětinu vlastního kapitálu držet v likvidních aktivech, aby byly schopné uspokojit případné zpětné odkupy investorů. Fond REALIA ale jakožto fond kvalifikovaných investorů tuto povinnost nemá.

Riziko nedostatečné likvidity řeší jinak. Zaprvé aplikuje vysoký výstupní poplatek (viz dále), čímž se snaží od investice odradit všechny spekulanty a fondové turisty, stojí pouze o dlouhodobé investory. Zadruhé má na vypořádání zpětných odkupů 6 měsíců.

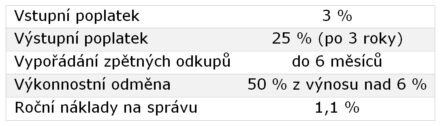

Poplatky spojené s investicí

Vstupní poplatek je dle statutu standardně účtován ve výši až 3 % z investované částky. Přesná výše vstupního poplatku záleží vždy na zprostředkovateli. Přes odborný portál Nemovitostní-fondy.cz je u všech fondů účtován vstupní poplatek pouze 1 % a při investici od 5 mil. Kč nejsou účtovány žádné vstupní poplatky.

REKLAMA

Po dobu 3 let od úpisu je při zpětném odkupu účtován výstupní poplatek ve výš 25 %. Po třech letech již výstupní poplatek účtován není.

Dopad ročních nákladů na správu fondu je v klíčových informacích vyčíslen na 1,1 % p.a., což je v porovnání s konkurencí velmi dobré číslo. Fond REALIA se řadí mezi fondy s nejnižšími náklady na správu.

Investoři (majitelé prioritních akcií) mají přednostní právo na výnos 6 % ročně, na vyšších výnosech pak participují z poloviny. Druhou polovinu výnosů nad 6 % si rozděluje zakladatel a manažeři fondu. Tato jakási výkonnostní odměna pro zakladatele a manažery fondu není řešena klasicky formou poplatku, ale až rozdělením dosažených výnosů do jiné třídy akcií (výkonnostních a manažerských).

Závěrečné hodnocení

Fond REALIA jsme v minulém roce zařadili do aktivní nabídky a s mnoha klienty jsme ho v rámci aktivní správy doplnili do jejich portfolia. Fond REALIA je také ve společnosti vybraných FKI fondů v portfoliu našeho multi-fondu Otakar. A odvděčil se nám krásným zhodnocením ve výši 15 % za rok 2022.

Do fondu REALIA investujeme, protože obstál v jednoduchém ale důležitém testu:

- Zaprvé nám dává smysl jeho byznys – retail parky s dlouhodobými nájemci.

- Zadruhé má velmi dobrá čísla – vysokou rentabilitu nájmu, plnou obsazenost, dlouhodobé nájemní smlouvy, vyšší LTV, nízké náklady na správu

- Zatřetí máme důvěru v management fondu.

Podobně zaměřený primárně na retail parky je ještě fond ZDR Investments Real Estate, do kterého rovněž s klienty investujeme a máme ho i v multi-fondu Otakar. Také fond ZDR za rok 2022 vydělal investorům krásných 9,5 %.

Oni v uplynulém roce vesměs všechny nemovitostní fondy reportovaly rekordní výnosy. Retailové nemovitostní fondy v průměru vydělaly 7,3 % a fondy kvalifikovaných investorů dokonce 10 %.

Rok 2023 bude předpokládám z pohledu výnosů nemovitostních fondů v průměru trochu slabší, ale přesto zajímavý. Dlouhodobě se výnosy nemovitostních fondů pohybují kolem 5-8 % p.a. a s minimální volatilitou. Dle mého názoru by nemovitostní fondy měly tvořit základ každého dlouhodobějšího portfolia investic. Jedním z nich určitě může být fond REALIA.

Autor: Jan Traxler: privátní investiční poradce, zakladatel multi-fondu Otakar a odborný garant portálu Nemovitostní-fondy.cz a FKI-fondy.cz

![]()