Komentář: Večírek vystřídala kocovina. Jaký koktejl namíchá FED nyní?

Máme za sebou tři roky mimořádného dění na investičních trzích, které je do značné míry ovlivněno kroky centrálních bank v čele s americkým Fedem. Nejprve banky bojovaly tisknutím peněz proti ekonomickým dopadům pandemie, následně hasily (a hasí) zvyšováním úrokových sazeb inflační požár. Řada investorů a analytiků očekává, že už tento měsíc si ale dají američtí centrální bankéři ve zvyšování sazeb pauzu. Přichází opravdu čas, kdy se začnou „šrouby“ v ekonomice uvolňovat?

![]()

Pandemie v roce 2020 spustila monetární večírek, kdy centrální banky prolomily tabu v podobě financování veřejných výdajů. Například americká vláda v rámci pandemie utratila přibližně 2 triliony amerických dolarů. Více jak z poloviny byl tento mejdan financován přímo centrální bankou, která byla schopná natisknout během pandemie tolik peněz, co předtím za 100 let.

Tento monetární šok spojený s covidem ochromenými odběratelsko-dodavatelskými vazbami vedly v roce 2021 k největší inflaci za posledních 40 let. Následně v roce 2022 šláply centrální banky prudce na brzdový pedál a my byli pro změnu svědky jedné z největších monetárních kocovin od roku 1870. Zřetelně se to odrazilo na investičních trzích a rok 2022 byl nejhorším rokem pro smíšené investiční portfolia obsahující akcie a dluhopisy za posledních 150 let.

Nechovají se investoři jako děti?

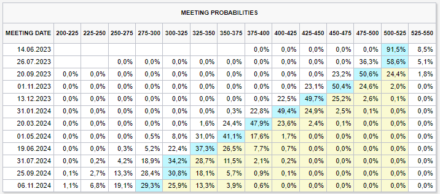

Na přelomu let 2022 a 2023 inflace polevila a investoři už začínají jásat v očekávání uvolňování úrokových sazeb. Tabulka níže ukazuje, co trh – tedy investoři a analytici – očekává ohledně vývoje základní úrokové sazby v USA (Fed Fund Rate) na příštích zasedáních Rady guvernérů Fedu.

Investoři se domnívají, že na následujících dvou zasedáních Fedu dojde k pauze v rámci vývoje úrokových sazeb a poté každé následující zasedání k poklesu sazeb o čtvrt procentního bodu.

REKLAMA

Nutí mě to položit si otázku, jestli se investoři a analytici nechovají jako malé děti. Proč? Ve finančním světě za sebou máme skutečně obdobu nukleární exploze, kdy jsme se posouvali od jednoho extrému k druhému. Inflační požár navíc stále doutná a není vůbec jasné, že se ho podařilo uhasit a nedojde k jeho opětovnému rozhoření. Navíc na posledním zasedání Fed jasně deklaroval, že inflace nepoklesne na cíl rychle, ale bude klesat pomalu, a s tím není v souladu konzistentní snižování sazeb.

Kdo má tedy pravdu? Americká centrální banka, nebo trh? Kdo se komu přizpůsobí? Podívejme se jenom na naši ČNB, která v květnu již desátý měsíc držela sazby beze změny. Opravdu Fed po monetárním veletoči bude pokračovat v horské dráze a začne sazby snižovat? Když vezmeme ještě v potaz trh práce, který je v USA velmi silný, tak Fed nemá důvod sazby od letošního podzimu snižovat. Z logiky věci to nedává smysl a osobně se tedy domnívám, že trh jásá předčasně.

Graf níže ukazuje vývoj Fed Fund Rate (červená) a procento amerických bank, které zpřísňují podmínky pro poskytnutí úvěru firmám, které díky tomu investují a rozjíždějí ekonomiku. Data sahají od současnosti do roku 1990. Z grafu vidíme poměrně jasnou korelaci, kdy americké banky zpřísňují podmínky pro firmy v době, kdy Fed zvyšuje úrokové sazby a naopak. Z hlediska dalšího období tedy bude skutečně zásadní, jak moc (nebo málo) bude Fed bojovat s inflací prostřednictvím sazeb.

Zdroj : https://fred.stlouisfed.org/

Rozhodne tolerance Fedu k inflaci

Když Fed bude více holubičí, tedy nechá inflaci na vyšších úrovních, tak poté může platit, že trh očekává snížení sazeb od podzimu správně. Když naopak Fed bude bojovat proti inflaci a bude ji chtít stlačit na 2 procenta, tak snížení sazeb nepřijde a pozitivismus trhu, že dojde ke snižování sazeb, nebude naplněn. V takovém případě můžeme na akciových trzích čekat korekci.

Zároveň tento scénář bude umocněn tím, že banky zůstanou v přísném úvěrovém módu, což bude mít vliv na množství firemních investic. Jde tedy o to, co nakonec udělá Fed. Zda-li chce bolest (pokles ekonomiky při vyšších úrokových sazbách), aby dosáhl inflačních cílů, nebo se naopak zalekne, že ekonomiku přidusí moc, a bude tolerovat vyšší míru inflace a sazby sníží.

Autor: Michal Valentík, investiční analytik, Broker Trust

![]()