Čekají investiční svět další propady, nebo můžeme propadnout optimismu?

Index největších amerických společností S&P 500 vzrostl od začátku letošního roku zhruba o 17 % a o více než 25 % už tak překonal loňské říjnové minimum. Trh se tím technicky dostal z medvědí do býčí fáze.

![]()

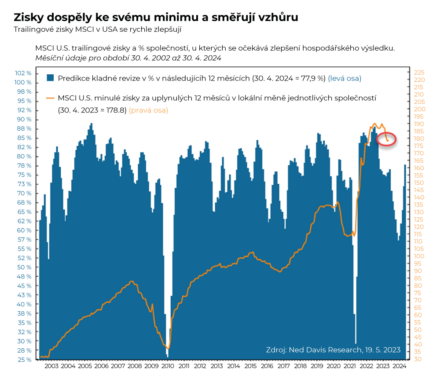

Přesto Mike Wilson, investiční ředitel banky Morgan Stanley, v červnu prohlásil, že medvěd stále žije a investoři by se měli připravit na další propady. Ráciem za Wilsonovou úvahou je tvrzení, že tržní očekávání ziskovosti společností jsou příliš vysoko. Až u 70 % společností v indexu S&P 500 je trhem očekávaná (a v ceně promítnutá) ziskovost alespoň 20 % nad úrovní před covidovou pandemií. Očekáváme-li však pokles inflace, měli bychom očekávat také pokles zisků společností, což bude vytvářet tlak na obchodovanou cenu jejich akcií.

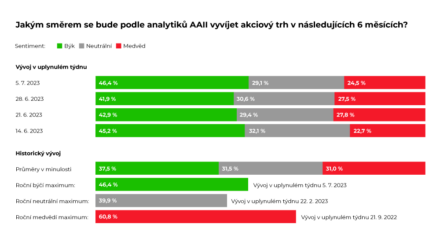

Na rozdíl od Morgan Stanley jsou však investoři vesměs optimističtí – index sentimentu amerických investorů (AAII Sentiment Survey) ukazuje, že 46,4 % dotázaných očekává další růst a 24,5 % respondentů se kloní k medvědím vyhlídkám. Ve srovnání s dlouhodobým průměrem tak zřetelně převažuje optimismus a na cenách to je vidět.

Zdroj : American Association of Individual Investors

Medvědi zní chytře, ale býci vydělávají peníze

V krátkodobém či střednědobém horizontu lze najít dostatek pádných argumentů pro obě strany. Medvědí investor jistě vidí, že 90 % zmíněného letošního výsledku S&P 500 je taženo zhruba desítkou technologických společností podnikajících v oblasti AI. Tyto firmy zatím úspěšně využívají vlnu, kterou rozjel populární nástroj ChatGPT. Stejně tak tento investor sleduje pokles peněžní zásoby v americké ekonomice, která typicky znamená tlak na pokles cen akcií. Doplňujícím argumentem pro důvod být obezřetný je kreditní trh, a to zejména výnosy dlouhodobých a krátkodobých státních dluhopisů. Došlo-li historicky k jejich inverzi (situace, kdy jsou výnosy krátkodobých dluhopisů vyšší než výnosy těch dlouhodobých), jednalo se o předzvěst ekonomické recese. K tomuto převrácení výnosové křivky došlo v dubnu 2022 a situace stále trvá.

REKLAMA

Býci na druhé straně vidí neméně pozitivních signálů. Například setrvale klesající inflace (byť v Evropě i v USA je stále vysoká) může být důvodem k optimistickým vyhlídkám, a to v souvislosti s pravděpodobností blížícího se snižování základních úrokových sazeb centrálními bankami. Pracovní trh v Americe se po pandemii rychle ozdravil a nadále roste, což se projevuje i na hospodářském růstu jako takovém.

Na obrat vzhůru poukazují také data maloobchodních tržeb, výroby i nemovitostního trhu, který si v USA prochází korekcí. V řadě dalších sektorů došlo k podobné korekci už v loňském roce a ty nyní nabízí atraktivní valuace. V kontextu toho, že 78 % společností zahrnutých v indexu S&P 500 překonalo svými zisky očekávání analytiků, to řadu investorů přesvědčilo o návratu růstového trendu.

REKLAMA

Je čas nakupovat nebo naopak prodávat?

Trhy statisticky přejí trpělivým a čas je investorův spojenec. Málokdo dokáže úspěšně časovat trh a predikovat sled událostí tak, aby byl v těch správných pozicích. Pouze hrstce investorů se tuto strategii podařilo uplatnit dlouhodobě a své úspěchy konzistentně opakovat.

Historie nám říká, že medvědí trh se opakuje průměrně každých 5 let, trvá v průměru 286 dnů a zaznamená průměrný propad o 35 %. Průměrný býčí trh oproti tomu trvá 1011 dnů a přinese průměrné zhodnocení o 114 %. Investor s 50letým investičním horizontem proto může očekávat přibližně 10 medvědích trhů, a to i přesto, že za posledních 94 let rostly akciové trhy 77 % času.

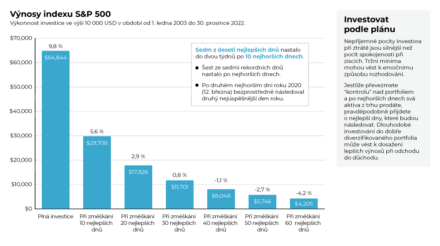

Bez trpělivosti, snahou o časování vstupů a výstupů, lze portfoliu uškodit a přijít tak o nejrůstovější fáze trhu, což má výrazný dopad na dlouhodobou ziskovost investice.

Zdroj : J.P. Morgan Asset Management

Prošvihnutí 10 nejziskovějších dnů by mělo v posledních 19 letech za výsledek pokles ročního výnosu portfolia o více než 40 %, a to z 9,8 % na 5,6 % p. a. Za pozornost stojí fakt, že v datech výše jsou promítnuty události, jako je Velká recese z let 2007 až 2015, covidová pandemie i medvědí trh z roku 2022.

Vedle diverzifikace, investičního horizontu a znalosti historie je nejsilnější zbraní investora správný výběr investiční strategie. Ta by měla zohlednit jeho vztah k riziku, unést tržní výkyvy a zajistit mu, že jednotlivými medvědími trhy propluje bez úhony, i za cenu krátkodobých propadů. Výnosy bez rizika neexistují, ale existuje celá řada úrovní rizik, které si může investor pro své dlouhodobé investování zvolit. Nechce-li si své portfolio řídit sám, může využít profesionálních správců s licenci k obhospodařování majetku klientů

Autor: Patrik Novotný, Investiční stratég Colosseum, a.s.

![]()