Jaké je optimální investiční portfolio podle Goldman Sachs?

Výzkum Goldman Sachs poukázal na 4 různé makroekonomické scénáře a přiřadil ke každému optimální konstrukci portfolia.

![]()

I když americké akcie v roce 2024 dosáhly rekordních výšin, investoři by mohli i nadále profitovat z investic do rizikovějších aktiv, namísto ukládání peněz do hotovosti. Podle Christiana Glissmanna z Goldman Sachs Research a Alexandry Elizondo z Goldman Sachs Asset & Wealth Management by se investoři měli připravit na větší turbulence ve zbytku roku než dosud.

Ekonomická situace a dynamika trhu

Růst amerického HDP, i když zpomaluje, zůstává zdravý. S historicky nízkou mírou nezaměstnanosti a silnými ziskovými maržemi korporací je finanční situace domácností a podniků v dobrém stavu, a to díky oddlužení, které proběhlo po pandemií. Tento finanční polštář by mohl pomoci, pokud se ekonomika výrazněji zpomalí. ¨

Vedoucí výzkumu alokace aktiv Goldman Sachs je toho názoru, že „růst je docela solidní“ a s očekávanými snižováními sazeb zůstává investiční klima příznivé. Mnohá aktiva jsou nyní bohatě oceněná, což je typické pro pozdní fáze ekonomického cyklu. Také rizikové prémie jsou nyní nižší (atraktivnost různých investic oproti spoření hotovosti), podle Glissmana by to ale nemělo být důvodem k nadměrnému pesimismu.

Role umělé inteligence

Významným faktorem podporujícím akciový trh je probíhající technologická revoluce, zejména generativní umělá inteligence. Tento „strukturální“ impuls může udržet tržní rally i při zpomalování růstu zisků, což je něco, co můžeme pozorovat již nyní. Většina akciového trhu za posledních několik let příliš nevyrostla. Rostou hlavně největší technologičtí giganti, kteří i v prostředí vysokých úrokových sazeb našli způsob, jak udržet silné ziskové marže.

REKLAMA

Trh dluhopisů a výhled inflace

Trh dluhopisů slouží jako ochranný polštář, pokud ekonomický růst ztratí tempo. Výnosy desetiletých amerických státních dluhopisů se nyní pohybují kolem 4,3 % a v GS se očekává, že zůstanou nad 4 % i příští rok. Elizondo také očekává další ochlazení inflace. Navzdory nízké míře nezaměstnanosti naznačuje významný pokles počtu volných pracovních míst v USA snížení inflačních tlaků. Podle aktuálních předpokladů Federálního rezervního systému (Fed) jsou ve hře případná snížení úrokových sazeb bez nutnosti recese.

Investiční strategie a zajišťování rizik

Elizondo je toho názoru, že riziko se pořád bude vyplácet a preferuje akcie před dluhopisy. Investoři by mohli zvážit přesun části expozice z podnikových dluhopisů na státní dluhopisy. Zajištění na trzích s opcemi je relativně levné, s nízkou volatilitou u akcií i měn. Zajištění zahraničních měn je obzvláště populární během volebních období. Poznamenává, že pauza ve zvyšování sazeb Fedu obvykle více prospěje akciím než cenným papírům s pevným výnosem.

Dluhopisy budou podle ní i nadále poskytovat bezpečnostní polštář pro rizikovější investice, ale úrokové sazby pravděpodobně budou volatilní, kvůli nejednoznačným makroekonomickým a inflačním údajům. S rostoucími tržními turbulencemi se zajišťování rizik stává důležitějším. Světové měnové trhy byly letos nestabilní kvůli rekordnímu počtu voleb, přičemž ty nejdůležitější nás čekají v listopadu v USA. Nejistota ohledně politik Trumpa a Bidena, kteří oba již byli ve funkci, přidává na potenciálu pro tržní překvapení.

Strukturování portfolia 60/40 pro budoucnost

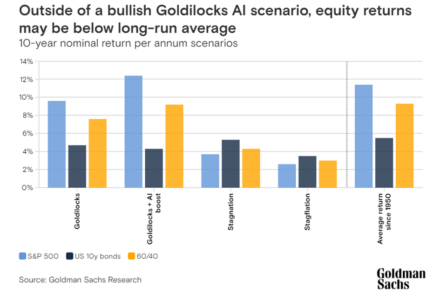

Navzdory jedné z největších ztrát této portfoliové strategie v roce 2022 má tradiční rozdělení 60/40 mezi akcie a dluhopisy stále hodnotu, i když s určitými úpravami. Tým Glissmanna popisuje několik hlavních ekonomických scénářů, od kterých se odvíjí optimální struktura portfolia:

- Goldilocks: Nízká inflace, silný ekonomický růst, určitý růst produktivity.

- Goldilocks + AI boost: Nízká inflace, silný ekonomický růst, vysoký růst produktivity.

- Stagnace: Nízká inflace, nízký ekonomický růst.

- Stagflace: Vysoká inflace, nízký ekonomický růst.

REKLAMA

Strategická konstrukce portfolia na základě těchto scénářů může vést k výrazně lepším výnosům přizpůsobeným riziku ve srovnání se statickým portfoliem 60/40. V „Goldilocks“ scénáři, zejména s vysokým růstem produktivity, existuje silný důvod pro vyšší alokaci do akcií. Během období stagnace jsou vhodnější vyšší alokace do dluhopisů. V případě stagflace je investice do akcií historicky nejméně výhodná – hotovost je v tomto případě atraktivnější možností.

Začlenění reálných aktiv

Reálná aktiva, jako jsou nemovitosti, komodity, ropa či zlato mohou diverzifikovat riziko vyšší inflace po delší dobu. Akcie zase mohou poskytnout expozici vůči většímu růstu produktivity, což je relevantní ve spojitosti s tím, jak se společnosti stále více snaží využívat AI ke zvýšení provozní efektivity. Tým Glissmanna navrhuje, že optimální portfolio by nyní mohlo být složené z jedné třetiny z akcií (s příklonem k růstovým akciím), z jedné třetiny z dluhopisů a poslední třetinu by mohla tvořit reálná aktiva.

Takové portfolio má rovnovážně řešit obavy ohledně případných neblahých scénářů ve formě stagflace, ale také povede k účasti na růstu produktivity. Významnou část těchto reálných aktiv (asi 20 %) by mohly tvořit akcie s charakteristikami reálných aktiv (například komoditní společnosti, infrastruktura a nemovitosti), přičemž do této kategorie lze započítávat i inflačně indexované dluhopisy (TIPS). Jedním nejlepších reálných aktiv se silným diverzifikačním přínosem je samozřejmě fyzické zlato.

Mezinárodní diverzifikace

Elizondo vyjadřuje opatrný optimismus ohledně evropských aktiv a doporučuje nyní aktivní správu portfolia před pasivními investicemi do širokých indexů, které jsou drahé. Každé evropské aktivum by mělo být posuzováno individuálně, zejména vzhledem k nedávným volbám.

Japonsko představuje větší příležitost. Silný závazek japonské vlády k ukotvení inflace a ekonomického růstu spolu s korporátními reformami, které zvyšují návratnost na kapitál a ocenění, staví Japonsko do příznivé pozice. Japonsko navíc pravděpodobně těží z inovací v oblasti AI a poptávky po polovodičích, což z něj činí atraktivní možnost pro diverzifikaci portfolia.

Autor: Timur Barotov, analytik BHS

![]()