Analýza fondu: ING (L) Invest Banking & Insurance

Finanční sektor je jedním z těch, který bývá často doporučován hodnotovými investory jako prostor pro hledání dobrých společností. Jedná se o sektor, do kterého konkurence nemůže jen tak vpadnout, požadavky na kapitálovou přiměřenost jsou vysoké, je zde možné čerpat výhody z rozsahu.

Dnešní fond je přesně na tento sektor zaměřen. ING Banking & Insurance investuje do společností poskytujících finanční služby, jako jsou banky, poskytovatelé spotřebitelského financování, investiční banky, správci aktiv a pojišťovny. Je nabízen ve dvou měnových variantách, a sice v euru a dolaru. V České republice má dva přímé konkurenty a sice KBC Equity Fund Finance a Parvest Equity World Finance z dílny BNP Paribas.

V čele fondu stojí portfolio manažer Paul Vrouwes, který pracoval před příchodem k ING jako informační analytik ve společnosti Aegon, od roku 1990 pak pro holandskou pojišťovnu UAP jako portfolio manažer. V roce 1996 se připojil k ING Investment Management, kde se v současnosti věnuje fondům z finančního a zdravotnického sektoru.

Tabulka 1: Základní data fondu ING (L) Invest Banking & Insurance

|

Základní data (31. 8. 2014) |

|

|

Správce fondu |

ING Investment Management |

|

ISIN – eur ISIN – usd |

LU0332192458 LU0121172307 |

|

Typ fondu |

Akciový |

|

Vznik fondu |

27. 04. 2001 |

|

Velikost |

156 mil. USD |

Zdroj: ING Investment Management

Portfolio a strategie fondu

ING (L) Invest Banking & Insurance upřednostňuje strategii zdola nahoru neboli bottom-up. Ten je typický pro aktivní styl managementu, kdy jsou do portfolia zařazovány jednotlivé zajímavé tituly na základě důkladné fundamentální analýzy každého z nich. Regionální rozložení a rizikovost dané země je tedy až výsledkem tohoto procesu.

Přístup bottom-up je dle mého názoru správný, ale podívejme se ještě úplně na začátek. Jednou z nejdůležitější věcí při hodnotovém investování je tzv. margin of safety neboli bezpečnostní polštář – rozdíl mezi aktuální cenou a hodnotou dané akcie. Podle výroční zprávy drží fond zhruba 70 různých akcií, od zhruba 350 titulů ve srovnávacím indexu MSCI World je značný posun, ale pořád je to zbytečně mnoho.

Strategie jako taková tudíž není špatná, špatný je dle mého názoru samotný fakt kupovat fond zaměřený pouze na jeden sektor. V takovém případě se naprosto smazává význam tohoto bezpečnostního polštáře a já si nekoupím pouze 5 až 10 nejlepších akcií z toho sektoru, ale kupuji i padesátou či sedmdesátou akcii v pořadí. Margin of safety pak v konečném výsledku není tak velký, jaký je potřeba, a výkonnost velmi rapidně klesá.

Graf 1: Regionální složení ING (L) Invest Banking & Insurance

Zdroj: ING Investment Management, data platná k 31. 8. 2014

Portfoliu vévodí nejznámější společnosti z finančního sektoru. Nikoho tak nepřekvapí největší americké banky Citigroup, JPMorgan Chase nebo Wells Fargo, dále třeba francouzská banka BNP Paribas. Mezi deseti největšími pozicemi je i Buffetova Berkshire Hathaway. Pro českého investora může být jedinou neznámou britská životní pojišťovna Prudential. Se zhruba 40 % podílu dominují Spojené státy americké, zbytek je rozdělen rovnoměrně mezi vyspělou Evropu a Japonsko.

Co nám říká statistika

Jako benchmark používá zmiňovaný MSCI World Finance. Byť má mnohem méně titulů v portfoliu, ve velkých pozicích se příliš neodchyluje. Dokazujete to jak ukazatel beta, tak i vysoký R-squared. Fond se tak bude chovat víceméně obdobně jako index pouze s tím rozdílem, že díky vysokému poplatku za ním bude zaostávat. ING Banking & Insurance si bere manažerský poplatek za správu 2 % p.a., oproti jeho dvou konkurentům je to o půl procentního bodu více. Celková nákladovost je tak 2,36 % p.a.. Fond je tedy jednoznačně drahý.

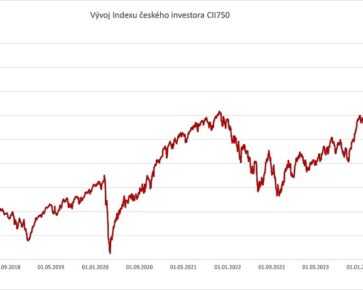

Graf 2: Vývoj hodnoty podílového listu ING (L) Invest Banking & Insurance USD

Zdroj: Podílové-fondy.com

Výkonnost fondu není nijak slavná. Za benchmarkem zaostává na většině horizontů právě o velikost zmiňované nákladovosti, celkově je pak 10letá výkonnost p.a. dolarové varianty záporná, zhruba 2 % pod nulou. To je způsobeno dle mého názoru právě špatným konceptem takového sektorového investování a problematikou bezpečnostního polštáře.

Tabulka 2: Historická výkonnost fondu ING (L) Invest Banking & Insurance USD v CZK

|

ING (L) Invest Banking & Insurance |

|

|

jednotlivé roky |

|

|

2007 |

–21,00% |

|

2008 |

–54,76% |

|

2009 |

24,82% |

|

2010 |

2,58% |

|

2011 |

–18,30% |

|

2012 |

24,00% |

|

2013 |

30,22% |

|

2014 |

5,41% |

|

kumulované výsledky |

|

|

6 měsíců |

9,40% |

|

1 rok |

16,39% |

|

3 roky (p.a.) |

26,10% |

|

5 let (p.a.) |

8,54% |

|

10 let (p.a.) |

–2,09% |

Zdroj: Morningstar.cz, data platná k 25. 09. 2014

Celkové hodnocení

ING (L) Invest Banking & Insurance je zbytečně drahý a pro běžného investora naprosto zbytečný fond. Peníze zaplacené správcovské společnosti nejsou oprávněné a nevidím důvod pro jeho zařazení do portfolia. Mnohem raději si koupím globální akciový fond, který nakupuje 10 nejlepších akcií z finančního sektoru, 10 technologických firem, 10 spotřebních monopolů atd. V takovém případě je větší pravděpodobnost, že jsou splněny základní předpoklady hodnotového investování.

Nelze přímo zkritizovat výběr akcií nebo strategii fondu, ale kupovat sektorové fondy obecně dle mého názoru není až na výjimky správnou strategií pro běžné investory. Pozice jsou pak zbytečně duplovány a důležité věci chybí.

Autor působí jako junior investiční poradce FINEZ Investment Management a manažer projektu Podílové-fondy.com.

![]()