V knize Úspěšný investor ekonomický publicista Larry Swedro, společně s RC Balabanem, doporučuje a prosazuje strategii pasivního investování. Čtenář se má díky této knize možnost seznámit se 77 investičními chybami. Mezi investiční chyby autoři zahrnují například spoléhání na rady expertů, snahy časovat trh, považování spekulace za investování a postupování zbytečně vysokých rizik. Celá řada chyb také spočívá v nevhodné správě portfolia, jako je třeba využívání nevýhodných produktů, víra ve zbohatnutí díky primární emisi (IPO) anebo snahy přechytračit trh třeba vírou v to, že úzce zaměřené fondy překonají trh. Neznalost neomlouvá a úspěch v investování vyžaduje finanční plán, jasnou strategii i znalost lidské psychiky.

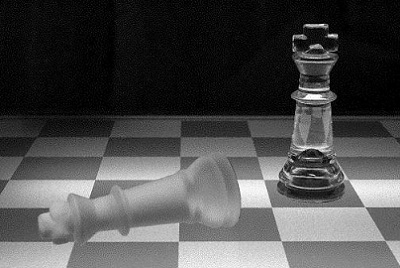

Obrázek 1: Úspěšný investor díky disciplíně ovládne svou psychiku, nevěří prvnímu dojmu, plánuje svou investiční strategii a spravuje diverzifikované portfolio

Pasivní investování nade vše?

Pasivní investor sestavuje diverzifikované portfolio pasivně řízených fondů, indexových fondů nebo ETF a opírá se o rebalancování. Vzroste-li podíl v některém z aktiv za hranice stanovené ve finančním plánu nad maximálně stanovené rozpětí (např. 10 % vůči požadované skladbě), přistupuje se k realokaci, aby bylo portfolio vyváženě rozloženo v různých třídách aktiv s různými výnosy stejně, jako tomu bylo na začátku. Realokace pomáhá k ovládnutí emocí a disciplíně i v případě, kdy tržní ceny vyvedou portfolio z rovnováhy: vyhnutí se chybě způsobené mentálním účetnictvím → disciplína → držet se strategie → portfolio pravidelně rebalancovat.

Na straně druhé, pokud se ale investor rozhodne portfolio sestavit z aktivně řízených fondů, dává kontrolu nad faktory ovlivňujícími výnosy do rukou manažerů fondů. Aktivní správa se opírá o časování trhu (určování, kdy je vhodné koupit a kdy prodat), výběr dílčích cenných papírů (co koupit, co držet a co prodat), podle toho, o čem se předpokládá, že pomůže překonat výnosy trhu. Když třeba manažer aktivní správy odhaduje, že se blíží poklesy a medvědí trh, akcie z portfolia prodává a třeba i prodá některé akcie nakrátko (tj. prodává akcie vypůjčené s vírou, že je později koupí levněji). A tak se může stát, že podílový fond zaměřující se na malé společnosti změnou investičního stylu začne náhle třeba nakupovat akcie velkých firem, anebo domácí fond začne nakupovat zahraniční akcie, čímž investor držící podíl ve fondu ztrácí kontrolu nad rozložením svých aktiv.

Obrázek 2: Pasivní a aktivní přístup ke správě portfolia, fondy jsou podle stylu správy děleny na fondy pasivně a aktivně spravované.

REKLAMA

Naopak investoři do pasivních fondů mají nad rizikem a výnosy absolutní kontrolu. Zdánlivý pocit falešné kontroly také navozuje nákup jednotlivých akcií místo aktivně řízených fondů. Podle Swedroeho a Balabana drobný investor takto nemá šanci dosáhnout na potřebnou diverzifikaci jako prostřednictvím fondů.

I slepá veverka občas najde oříšek

Aktivní správa je podle Swedroe a Balabana předem prohraná partie, a to platí bez ohledu na to, zda trhy jsou efektivní, nebo neefektivní, či zda právě rostou, nebo klesají. Pravděpodobnost toho, že nějaký portfoliový manažer bude úspěšnější než průměrný manažer fondu, je padesát na padesát. Jenže s aktivním obchodováním jsou spojené transakční poplatky; a i když by byl nějaký manažer nadprůměrný, musíme od hrubých výnosů odečíst poplatky a daně.

Realitou je že i slepá veverka občas najde oříšek, a nějaký manažer fondu třeba i opakovaně index překoná. Díky tomu se stane tržním guru, protože lidé s oblibou zaměňují štěstí za dovednosti. Jenže náhoda a štěstí mají svou roli a spravedlivá ruleta je neoblomná – kulička nemá žádnou paměť a je jedno, co padlo v minulém spinu. Hráči věřící na gamblerův klam, jsou tvůrci vlastního osudu.

Jednou z investorských chyb je slepá víra v „experty“. Citovaná kniha uvádí rčení, že existují tři skupiny investičních prognostiků – první z nich ví, jak se bude trh vyvíjet, druhá ví, že neví; a ti ze třetí skupiny vědí, že to nevědí, ale jsou štědře placeni, aby předstírali, že to ví. Obchodníci s cennými papíry pak někdy komentují dění na burze tak, aby získali co nejvyšší provize, a někteří „experti“ zneužívají naivity a nevědomosti obyčejných lidí.

REKLAMA

Chybou je, že „expertům“ nekriticky nasloucháme, zvláště začátečníci expertům lehkovážně podávajícím novinky z trhů snadno sednou na lep. Chybujeme všichni a nikdo nechybuje rád. I když rozum velí chybu přiznat a vzít si ponaučení, lidé trpí přirozenou tendencí svou chybu nepřiznat a nepřipouštět si ji. Držíme-li nějakou investiční pozici, existuje iluze, že dokud neprodáme, bude vzniklá ztráta pouze teoretická – teprve prodej by byl přiznáním chyby a utržením ztráty. Ovšem cena, kterou jsme v minulosti zaplatili, by neměla rozhodování, zda budeme dále držet nebo nikoliv ovlivňovat.

Výjimkou by mohla být daňová optimalizace využití možnosti ztráty odepsat. S každým dnem, kdy akcie za současné ceny držíme, se vlastně rozhodujeme o tom, že je za aktuální ceny kupujeme. Pokud jsme akcii koupili za tisícovku, pak pokud ji pan Trh hodnotí na pětistovku, musíme se dokázat podívat pravdě do očí a posoudit, zda to vzhledem k novým informacím a skutečnostem skutečně nebyla chyba. Držme se každopádně zvolené investiční strategie a finančního plánu, ale současně i přiznejme chyby a berme si z toho ponaučení.

Role poplatků a nákladů

Swedroe a Balaban zdůrazňují, že mají-li aktivní manažeři překonat sledované benchmarky, musí být schopni vybrat tituly a úspěšně časovat trh, aby investorům vrátili náklady na správu. V této souvislosti připomínají, že vedle manažerských poplatků také existují i transakční náklady, daně a náklady držení hotovosti. Je-li cílem investování znásobení počtu vajec v koších, pak je nutné si všímat, zda nenasytná liška v podobě nákladů průběžně náš kurník nevykrádá. Kdo lišku ignoruje, tomu nezbude jediná slepice, která aby další vejce snášela!

Čím vyšší budou náklady fondu, tím nižší budou i výnosy. Znalí investoři v informačním listu fondu (factsheetu) hledají ukazatel TER (Total Expense Ratio), který zahrnuje jak správní náklady, poplatky, tak provize. Opomíjeným handicapem aktivního obchodování jsou vyšší náklady – transakční poplatky, rozdíl mezi kupní a prodejní cenou (bid-ask spread). Mnohem vyšší jsou tyto náklady v případě fondů investujících v zahraničí, což někdy i zvyšuje skutečnost, že některé země ukládají za každou transakci platit tzv. kolkovné (stamp duty).

Také je nutné neopomenout náklady dopadu obchodování fondu na tržní ceny – když se fond snaží najednou koupit nebo prodat velký balík akcií, obchodování velkého objemu způsobí propad nebo růst tržní ceny. Svou roli zastávají daně a daňové břemeno, investora zajímají výnosy fondů po zdanění.

Disciplína jako klíč k úspěšnému investování

Vzkaz knihy Úspěšný investor zní jasně: „Nesmíte přistoupit na hru, která se vás snaží přimět k aktivnímu investování.“ Pasivní investování má být tou vítěznou strategií, která pomůže dosáhnout finančních a životních cílů.

Investiční plán by měl obsahovat jasně definovanou investiční strategii a být obranou proti nepředvídatelnosti. Nápomocné může být sestavení globálně diverzifikovaného portfolia indexových a pasivně řízených fondů. Chce to trpělivost a disciplínu, a je pravdou, že to bývá těžké, třeba když jediné světlo na konci tunelu vypadá jako přijíždějící vlak.

![]()