Obecně se v dnešní době moc velké výnosy od uložení střednědobé rezervy očekávat nedají. Fondy „bezpečnějších“ státních dluhopisů výnosový potenciál ztratily již dávno, nejvyšší úroky u termínovaných vkladů na 3 – 4 roky se pohybují mezi 1,5 % až 2,5 % p.a.. Bezriziková sazba (risk-free-rate) se mění na „bezvýnosové riziko“ (rate-free-risk). Investor tak musí zabrouzdat do vod rizikovějších korporátních dluhopisů.

Jeden takový je např. právě Fond korporátních dluhopisů od ČP Invest, který je zajištěn do české koruny. S investováním do dluhopisů jsou spojena hlavně dvě rizika – úrokové a kreditní. Úrokové riziko plyne z možného pohybu úrokových sazeb, což se promítá do cen dluhopisů v portfoliu. Kreditní riziko je pak spojeno s možností, že dluhopis v portfoliu nebude splacen díky neschopnosti emitenta splácet své závazky.

Tabulka 1: Základní data fondu ČPI Fond korporátních dluhopisů

|

Základní data (30. 4. 2015) |

|

|

Správce fondu |

ČP Invest investiční společnost |

|

ISIN |

CZ0008471786 |

|

Typ fondu |

Dluhopisový |

|

Vznik fondu |

15. 11. 2001 |

|

Velikost |

4 010 mil. CZK |

Zdroj: ČP Invest

Portfolio a strategie fondu

ČPI Fond korporátních dluhopisů je dluhopisový fond zaměřený na dluhopisy společností především ze střední a východní Evropy. Je zaměřený spíše na dluhopisy s kratší splatností. Fond má tím pádem kratší duraci, což je v současné době výhodné. V případě růstu úrokových sazeb bude v takové situaci méně citlivý na tuto změnu – v případě růstu úrokových sazeb klesají ceny dluhopisů v portfoliu fondu, což má neblahé následky pro hodnotu podílového listu. Takhle je tedy specifikováno úrokové riziko.

Skoro jednu třetinu portfolia tvoří dluhopisy ruských společností, v těsném závěsu je Kazachstán. Menší části jsou pak např. v Polsku, Číně nebo Turecku.

Graf 1: Regionální složení ČPI Fond korporátních dluhopisů

Zdroj: ČP Invest, data platná k 30. 4. 2015

Ze sektorového hlediska je největší část portfolia zainvestována do bankovnictví a peněžních služeb. Tyto dva sektory dohromady tvoří téměř polovinu portfolia. Menší část fondu pak tvoří ropný a plynárenský průmysl, nemovitostní společnosti, těžební a ocelářský průmysl.

V úvodu jsme psali o dvou typech rizika, úrokové bylo popsáno výše. A jak je na tom druhý typ? Kreditní riziko se dá specifikovat na základě ratingu jednotlivých dluhopisů v portfoliu. V případě ČP Invest Fondu korporátních dluhopisů má více než 60 % cenných papírů hodnocení BB, zbytek je pak rozdělen mezi BBB a B. Z toho vyplývá, že naprostá většina dluhopisů je mimo investiční stupeň (ten je na úrovni BBB). Kreditní riziko odpovídá povaze a regionálnímu zaměření fondu, pro investora to ovšem znamená nutnost smířit se s vyšší volatilitou.

Graf 2: Sektorové složení ČPI Fond korporátních dluhopisů

Zdroj: ČP Invest, data platná k 30. 4. 2015

Co nám říká statistika?

Průměrný výnos do splatnosti ČP Invest Fondu korporátních dluhopisů se aktuálně pohybuje na úrovni 4,9 % p.a., hodnota durace je okolo dvou let. Nákladovost tohoto fondu je lehce přes 2 %. Z těchto informací se dá usuzovat, že na horizontu dvou let má potenciál nést roční výnos mezi 2,5 a 3 procenty (od průměrného výnosu do splatnosti odečteme nákladovost fondu).

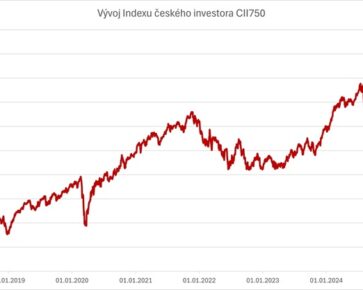

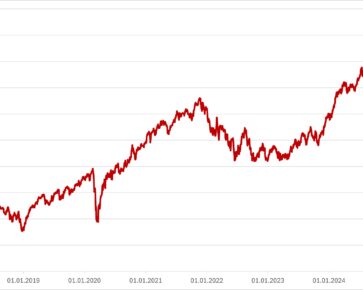

Graf 3: Vývoj hodnoty podílového listu ČPI Fond korporátních dluhopisů

Zdroj: Podílové-fondy.com

Z hlediska historické výkonnosti se fond svezl na pozitivní dluhopisové vlně minulých let. Klesaly úrokové sazby, tím pádem rostly ceny dluhopisů. Do toho všeho samozřejmě započítáme pravidelné kuponové platby plynoucí z držby dluhopisu. Pětiletá výkonnost je přes 4,5 % p.a., aktuálně zde takový potenciál není.

Celkové hodnocení

Spravovat střednědobou rezervu v dnešním prostředí není vůbec jednoduché. Poměr výnos vs. riziko je platný vždy a všude a v tomto případě lze riziko vyjadřovat hlavně volatilitou. Investiční horizont v takovém fondu se pohybuje okolo tří a více let. Když si to dám všechno dohromady, výnosový potenciál je v tomto případě jen o něco málo vyšší než u termínovaného vkladu.

Fond ČPI Fond korporátních dluhopisů můžu doporučit jen těm, kteří jsou schopni plně zvážit rizika s takovou investicí spojenou. V opačném případě doporučuji pro správu střednědobé rezervy spíše termínovaný vklad, protože efekt složeného úročení není na tak krátkém horizontu natolik patrný. Nemá smysl honit se za každou desetinkou procenta.

Autor působí jako junior investiční poradce FINEZ Investment Management a manažer projektu Podílové-fondy.com.

![]()