Index pražské burzy PX si o růstu může nechat jen zdát – od začátku roku se do konce března sesunul o kumulovaných 7,3 %, z nichž 1,8 % připadá na poslední kratší předvelikonoční týden. I naše fondy jsou doslova mimo mísu, a přestože si do nich letos už celé 4 miliardy korun cestu našly, pořádné jaro je stále v nedohlednu. Evropa zamrzla a optimismu míň než vlaštovek.

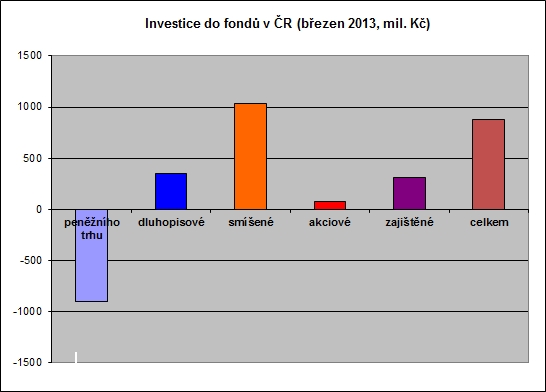

Zřejmě nejlépe to vidíme na grafu, protože stále ještě investoři hledají svou milovanou iluzi zvanou tajuplně safety heaven. O tom, že ji nenajdou, se ovšem přesvědčí až ex post, možná nikdy. Je totiž jak fata morgana – jakmile ji nenajdete, vidíte jinou. Ale o směru cesty nic nevypoví.

Zdánlivě optimistický sloupec je vidět u smíšených fondů, když se však na něj podíváme blíž, vidíme, že skoro celý směřuje do tak konzervativních, že bychom je mohli klidně považovat za dluhopisové. Leč budiž – lepší malý posun než žádný.

Hezky kulantně to vyjádřil jako svůj deal nový generální ISČS Martin Řezáč: „Jako hlavní výzvu vidím klesající atraktivitu tradičních dluhopisových investic, které hrály u konzervativních investorů historicky významnou roli v jejich alokaci. Právě snaha o lepší diverzifikaci aktiv směrem k balancovaným řešením bude důležitá pro náš budoucí úspěch.“

Do akciových fondů zatím tečou stále jen drobné, a kdy se náš Spořínek vyhrabe z pokrizové hrůzy a zděšení, neví asi ani právě znovuobživlý Spasitel.

REKLAMA

Co to ale ve skutečnosti znamená, že akcie jsou na maximu? Jistěže určitý varovný signál, že bychom nakupovali „draho“, ale to je jen jedna strana věci. Tou druhou je prostě fakt, že žádný investor v akciích neprodělal, navíc započteme-li dividendový výnos, i ten, kdo koupil na minulém vrcholu – vydělal. Hovoříme samozřejmě o diverzifikované investici, tedy do indexu (a zatím, bohužel, jen o americkém).

Nu a kdo investoval pravidelně více let, tak „chytil“ i ty krásné výprodeje a má už výnos (zhodnocení) v desítkách procent ročně. Třeba právě ty nákupy ze dna trhu – po finanční krizi z jara před čtyřmi lety – se zhodnotily už o 130 %.

U fondů se můžeme orientovat hůř, ale i tady už najdeme „majáky“: například ISČS TOP STOCK za posledních (přestože krizových) pět let – od začátku roku 2007 už vydělal 5,6 % p.a. S pravidelným investováním také přes 10 % ročně.

Kudy tedy dál? Oprášit staré dobré propočty a grafy znázorňující cost average effect a dbát na dobrou diverzifikaci. Dát trvalý příkaz na nějakých pár stovek a zapomenout na ně(j). Totéž platí o druhém pilíři – tam ke každé své pětistovce dostane ještě 750 Kč a investor je dokonce „chráněn sám před sebou“.

Asi každý ví, jaká je nejčastější chyba amatérských investorů: prodávají při poklesech. Chce to ovšem také přestat snít a básnit o likviditě – dlouhodobé investice nejsou na momentální nálady, ani na novou kuchyň nebo nabourané auto. A pak dokonce umí i nahradit nevýhodné životní pojistky.

![]()