Kreditní deriváty nazvané credit default swapy vznikly za účelem přenosu kreditního rizika z jednoho subjektu na druhý. Koupí dluhopisu věřitel podstupuje kreditní riziko emitenta, což znamená, že v případě jeho bankrotu, nebo neplnění závazků z jiného důvodu, nedostane své peníze. Nákupem CDS pak toto riziko přenáší na prodejce CDS. Tomu platí pravidelné splátky, přičemž prodejce CDS se zaváže v případě bankrotu emitenta dluhopisu zaplatit sumu, kterou dorovná případnou ztrátu majitele dluhopisu.

Jejich původní funkce zajištění v poslední době poněkud ustoupila spekulacím, protože společnosti na jedné i druhé straně zjistily, že kromě zajištění je tento nástroj vhodný také ke generování poměrně zajímavých zisků. CDS tak ve velkém začaly nakupovat i společnosti, které ani nevlastní dluhopisy společností, jejichž krach tyto CDS pojišťují a trh s CDS tak nakonec ve svém objemu několikrát překonal trh se samotnými dluhopisy.

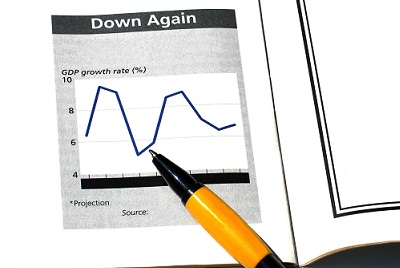

Kromě nástroje spekulací a pojištění proti úpadku se dnes CDS a vývoj jejich sazeb staly také velmi dobrým indikátorem nálady na trzích. A vzhledem k tomu, že nálada na trzích státních dluhopisů není zrovna ideální, sazby CDS prakticky u všech zemí v posledním roce rostly velmi rychlým tempem nahoru. Pojištění proti úpadku je tedy díky zhoršující se situaci stále dražší, jeho opodstatnění jako pojistka proti bankrotu dlužníka ale v posledních několika dnech dostává těžké rány.

Jedním z problémů CDS byl již od jejich počátku ten, že úpadek, neboli default, bylo v mnoha případech poměrně těžké určit, zejména u státních dluhopisů. A dnešní situace Řecka a možného odpisu části jeho dluhů tuto slabinu CDS odhalilo naplno. Technicky jde v případě Řecka o default, protože země není schopna platit své závazky a prakticky již před nějakým časem zbankrotovala (také ratingové agentury varovaly, že odepsání části dluhu budou brát jako oficiální bankrot země).

CDS ztrácí význam jako pojištění

Držitelé dluhopisů, kteří platili pojištění proti úpadku, by tak měli zinkasovat peníze, které jim země jako dlužník nebude schopna vyplatit. V tomto případě jde ale umělé a vlastně násilné zachraňování emitenta, aby se předešlo jeho bankrotu. Takže země vlastně zkrachovala, ale má to vypadat tak, že její záchrana je ještě možná. Takže vypadá to tak, že držitelé dluhopisů přijdou o své peníze, ale pojištění prakticky platili nadarmo, protože k defaultu nedošlo.

REKLAMA

Tento případ tak může výrazně zhoršit „pověst“ kontraktů CDS, zejména, když v podobné situaci, jako je dnes Řecko, se může octnout i jiné země EU. Zatím nejpravděpodobnějším kandidátem Portugalsko, jemuž investoři nevěří a úroky u jeho dluhopisů, podobně jako i u CDS, rychle rostou. Děje se tak i přesto, že u jiných zemí úroky, i u dlouhých splatností, díky neoficiální pomoci trhu ze strany ECB, jdou v poslední době spíše dolů.

Takže na jedné straně je zde větší potřeba se proti riziku úpadku pojišťovat, na což samozřejmě reagují také pojistitelé, kteří prodávají toto pojištění. Novinkou je totiž požadování platby za celou dobu kontraktu předem. Takže v případě Portugalska by za pojištění pětiletého dluhopisu museli kupující pojištění zaplatit prakticky polovinu obejmu dluhu, a to není málo. Prodejcům pojištění se vlastně není co divit, protože stále velký zájem o tyto finanční nástroje (obrovský objem a možnost nakupovat toto pojištění i bez vlastnění dluhopisů) v kombinaci s rostoucí pravděpodobností bankrotů by se jim mohl vymstít a v případě naplnění černého scénáře by se mohli dostat sami do problémů (ti obezřetnější pak vstupují do kontraktů na jedné i druhé straně, aby se kryli – pojišťovali se pro případ, že budou muset platit pojištění).

Jedním ze zářných příkladů takových problémů byla například společnost AIG, která sice chtěla vydělávat na poplatcích, které jí platili držitelé dluhopisů, ale po vypuknutí krize jaksi zjistila, že plnění z těchto pojištění platit nezvládne. Je zvláštní, že jako pojišťovna se, na rozdíl od ostatních, zapomněla pro tento případ pojistit, a když ostatní prodejci vstupovali do kontraktů CDS i jako nakupující, AIG byla pouze na straně prodeje. Na její štěstí byla tak velká (možná i proto neměla potřebu se zajistit), že jí Strýček Sam zachránil.

Na druhé straně zde pak máme situaci, kdy i přes veškeré známky bankrotu země jsou politici ochotni problematické země zachraňovat a tvářit se, resp. snažit se ostatní přesvědčit o tom, že k bankrotu nedošlo. Tím pádem nárok na plnění pojištění neexistuje, což je právě případ Řecka. Celkem trefně to okomentoval Petr Bittner z České spořitelny, podle něhož „vzhledem k tomu, jak platné byly CDS v případě Řecka, je trochu s podivem, že to ještě někdo kupuje.“

![]()