Text: Daniel Gladiš

16. 10. 2018

Akcie: Hodnota vs. cena

Jediný logický způsob investování je ten, kdy to, co platíme (cena), je menší než to, co za to dostáváme (hodnota). Toto pravidlo by mělo být univerzální a mělo by platit pro všechny typy investic, nejen pro ty akciové.

![]()

Cena a hodnota jsou dvě odlišné kategorie. Cena je zpravidla jasná. V případě akcií se stačí podívat na aktuální burzovní kurz. Ten je stanoven momentální výší nabídky a poptávky po dané akcii a je pro všechny stejný. S hodnotou je to horší. Teoreticky je hodnota každého aktiva rovna současné hodnotě toků hotovosti, které obdrží držitel aktiva v budoucnosti.

Tuto jednoduchou definici však není úplně snadné aplikovat v praxi. Je potřeba mimo jiné odhadnout volné cash flow společnosti v budoucnosti. U akcií je budoucnost hodně dlouhá, protože akcie mají teoreticky neomezenou životnost. Díky tomu více než polovina hodnoty u převážné většiny analyzovaných společnosti pochází z budoucích toků hotovosti vzdálenějších více než sedm let. Každý, kdo někdy řídil nějakou společnost, ví, že tak dlouhé projekce jsou velmi nespolehlivé a říkají často více o subjektivních názorech analytika než o analyzované společnosti.

Že je něco obtížné, ještě neznamená, že je to nemožné. Při analýze jednotlivých společností a stanovování jejich hodnoty vycházíme ze dvou základních podmínek. Analýza společnosti má smysl pouze tehdy, pokud to, co se snažíme analýzou zjistit, je zjistitelné (to za prvé) a současně dostatečně důležité (to za druhé).

Při stanovovaní hodnoty společností se proto vyhýbáme takovým společnostem, kde se odhad hodnoty blíží věštění z křišťálové koule. Jde o společnosti nečitelné, nestabilní, finančně slabé, příliš mladé, s nepředvídatelným managementem, ale také o společnosti, kde stanovení hodnoty vyžaduje příliš dlouhý pohled do budoucnosti. Jsme si vědomi toho, že náš odhad hodnoty takové společnosti by byl velmi nespolehlivý, a proto téměř bezcenný.

Místo toho se snažíme soustředit na takové společnosti, které jsou dobře zavedené, stabilní, transparentní, finančně silné, s konzistentním managementem a které produkují už dnes velmi silné volné cash flow, o které je možné se při analýze opřít. Odhady hodnot takových společností, i přesto, že stále obsahují značnou dávku subjektivity, budou použitelné při sestavování portfolia.

REKLAMA

Cílem celého analytického procesu není stanovit přesně hodnotu společnosti. To není možné a především to není důležité. Důležité je, abychom nabyli přesvědčení, že hodnota společnosti je výrazně vyšší než její cena. K tomu nepotřebujeme stanovit hodnotu přesně. Stačí nám odhadnout pásmo, ve kterém se pravděpodobně hodnota společnosti nachází. Jeho dolní hranice představuje náš konzervativní odhad. Pokud i ta leží výrazně výše než cena akcie, potom je tato informace postačující.

Vývoj hodnoty a riziko

Hodnota společnosti není statická, ale vyvíjí se v čase. U akcií jako celku dlouhodobě stoupá a to vysvětluje, proč i ceny akcií dlouhodobě výrazně rostou. Hodnota akcie, ať už jednotlivě nebo jako celku, si totiž k sobě silou své gravitace dlouhodobě přitahuje i cenu akcie.

Mezi jednotlivými akciemi jsou však velké rozdíly. U některých hodnota roste, u jiných klesá, u dalších stagnuje. U některých akcií se mění pomalu, u jiných v dramatických skocích. Srovnejte si například dlouhodobý vývoj ceny u JP Morgan a Deutsche Bank, u Berkshire Hathaway a Immofinanz nebo u Apple a Nokia. Vývoj hodnoty těchto společností si nakonec k sobě přitáhl i jejich cenu a rozdíly jsou dramatické.

Pokud se můžeme na akciových trzích na něco spolehnout, potom je to skutečnost, že cena dlouhodobě následuje vývoj hodnoty společnosti. Někdy to trvá hodně dlouho, ale nakonec se to vždy stane. Velmi však záleží na výběru akcií. Při něm nás zajímá nejen to, kde leží hodnota společnosti dnes, ale především to, kam se bude v čase pohybovat.

Růst hodnoty je velmi důležitý. Pokud je aktuální rozdíl mezi cenou a hodnotou velký, ale hodnota roste velmi pomalu, musíme se při investici spolehnout na to, že ke snížení rozdílu mezi cenou a hodnotou dojde rychle. Takové investice někdy děláme, ale mnohem raději máme investice, kdy je rozdíl mezi cenou a hodnotou velký a hodnota současně i rychle roste. Potom se dá říct, že čas je na naší straně a stačí v klidu držet a čekat.

Úplně nejlepší jsou potom takové investice, kdy hodnota rychle roste, ale za tento růst nejen že není potřeba moc platit, ale dostáváme ho při aktuálním ocenění akcie téměř zadarmo. Riziko takových investic je zpravidla malé, protože nejsme odkázáni na to, zda se budoucnost bude vyvíjet podle našich představ.

Jak to celé vypadá u nás v praxi

Těžiště naší práce spočívá v tom, že studujeme jednu společnost po druhé. Za těch více než 14 let existence fondu jich bylo zatím celkem 1904 z 64 zemí. Z nich vyřazujeme ty, jimž nerozumíme, ty, jejichž podnikání se nám nelíbí, a ty, u nichž je odhad hodnoty velmi nespolehlivý. Do těchto kategorií spadá většina společností. K většině z nich není potřeba se vracet, protože neatraktivní business většinou neatraktivním businessem zůstává.

REKLAMA

Pořád ale ještě zůstane dost společností, u kterých máme pocit, že rozumíme tomu, co dělají, jejichž business se nám líbí a u kterých se lze nějak dopracovat k odhadu jejich hodnoty. Ty naopak studujeme průběžně rok co rok. U řady společností jde o historii přesahující 10 let a u několika z nich dokonce i 25 let.

Výsledkem celé této analytické činnosti je seznam dobrých společností s odhadem hodnoty u každé z nich. Z tohoto seznamu potom vybíráme akcie do našeho portfolia. Jelikož nejsme jediní investoři, kteří hledají dobré společnosti, jsou ceny těchto akcií většinou na nebo nad úrovní námi odhadovaných hodnot. Při troše disciplíny a trpělivosti se však dříve nebo později dočkáme toho, že se cena akcie ocitne výrazně pod její hodnotou, a to je signál k nákupu.

Pro různé typy společností používáme různé oceňovací modely. Samy o sobě nejsou nijak složité, ale jsou podloženy poměrně obsáhlou analýzou jak dotyčné společnosti, tak celého odvětví i konkurenčních firem. Popisovat zde konkrétní oceňovací metody by tento článek udělalo nesnesitelně dlouhým, a proto se do toho pouštět nebudu. Tento krok tedy nyní přeskočíme a ukážeme si rovnou jeden konkrétní výsledek našich analýz.

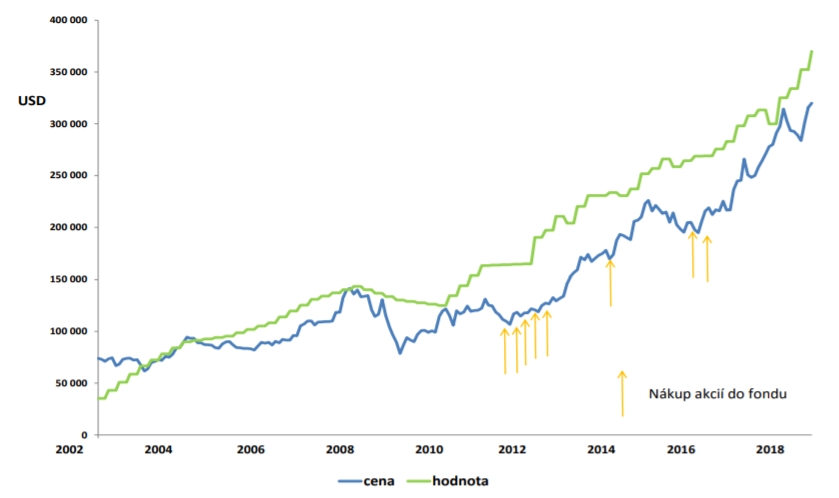

Na Grafu 1 je vývoj ceny akcie Berkshire Hathaway a vývoj našeho odhadu hodnoty akcie spolu s okamžiky našich nákupů.

Graf 1: Vývoj hodnoty a ceny Berkshire Hathaway, BRK-A (2002 – 2018)

Berkshire Hathaway je už dlouho naše největší pozice a je to také jedna z našich nejstarších pozic. Z grafu lze vyvodit několik poznatků:

- Hodnota akcie dlouhodobě roste, dlouhodobý růst je však prokládán kratšími obdobími stagnace či poklesu.

- Cena akcie dlouhodobě následuje vývoj hodnoty.

- Vývoj ceny je mnohem volatilnější než vývoj hodnoty. Přechodný pokles ceny o 40 % by nebyl nijak výjimečný.

- Z dlouhodobého hlediska ztrácí volatilita ceny na významu, je však zdrojem nákupních příležitostí v okamžicích, kdy se nůžky mezi cenou a hodnotou otevřou více než obvykle.

Zde je klíčová myšlenka naší investiční filozofie: Hlavním dlouhodobým cílem, který sledujeme při výběru akcií, je růst jejich hodnoty a růst hodnoty celého portfolia. Pohyby cen akcií po většinu času ignorujeme a pouze v případech, kdy dosáhnou ve srovnání s úrovní hodnoty extrémních výchylek, můžeme toho využít k nákupu nebo prodeji.

REKLAMA

V případě Berkshire Hathaway nás naše analýzy vedou k závěru, že hodnota akcie během roku 2019 překročí 400 000 dolarů, což by mělo vytvořit dostatečně silný tlak na další růst ceny. Dnes je hodnota akcie Berkshire asi o 15 % výše než její cena. To je mnohem menší rozdíl, než kolik činí rozdíl mezi hodnotou a cenou celého našeho portfolia (ten aktuálně činí přibližně 40 %). Pokud ale vezmeme v úvahu to, že vývoj hodnoty Berkshire je relativně dobře předvídatelný a že podnikání celé společnosti nese výrazně podprůměrné riziko, vzniká kombinace, která nám připadá velmi atraktivní.

(Mimochodem, mám i svůj soukromý odhad toho, kdy hodnota akcií Berkshire přesáhne 1 000 000 dolarů. Rád si hraji s čísly a toto je taková má interní zkouška, jak moc se spletu, když se pokusím o hodně dlouhý pohled do budoucnosti. Dnes odhaduji, že tento okamžik nastane o rok dříve, než když jsem ho poprvé odhadl před dvěma lety. Zatím se zdá, že jsem byl původně příliš konzervativní. Uvidíme.)

Hodnota celého portfolia

Když máme odhady hodnot jednotlivých společností, můžeme jednoduše spočítat i hodnotu celého portfolia fondu. Jeho výši a vývoj ovlivňují především následující faktory:

- Výběr jednotlivých společností do portfolia, velikost jejich zastoupení v portfoliu a ceny, které za ně platíme. Čím více podhodnocených společností se nám daří nacházet a čím důsledněji dbáme na to, abychom je kupovali za ceny hluboko pod jejich hodnotami, tím lépe.

- Vývoj hodnoty jednotlivých společností v čase. Nestačí jen koupit akcii, která se jeví levná, důležité je, kam se bude v čase pohybovat její hodnota. Čím rychleji poroste, tím silnější tlak na růst ceny bude vytvářet.

- Obměna portfolia. Když cena nějaké akcie, kterou držíme, vyroste na nebo dokonce nad úroveň své hodnoty, můžeme ji prodat a vyměnit za jinou akcii, kde je poměr ceny a hodnoty příznivější. Tyto transakce mohou výrazně přispět k růstu hodnoty portfolia, pokud jsou dělány šikovně a s dlouhodobým horizontem uvažování.

- Měnové pohyby. Pohyby měn sice mají minimální dopad na NAV fondu, protože většinu měnového rizika zajišťujeme, mají ale krátkodobý dopad na hodnotu portfolia díky tomu, že vytvářejí přechodnou nerealizovanou ztrátu nebo zisk na měnových swapech a forwardech, která se do hodnoty fondu promítá.

- Další drobnější vlivy pocházejí z přijatých dividend (kladný), z výnosů opčních obchodů (v drtivé většině kladný) a z nákladů na chod fondu (záporný).

K těmto objektivním faktorům je ještě samozřejmě potřeba připočíst jeden důležitý subjektivní faktor – naši vlastní představu o hodnotě jednotlivých společností. Nelze říci s úplnou jistotou, zda nejsme ve svých odhadech příliš optimističtí nebo naopak příliš pesimističtí. Taky nelze a priori ani potvrdit ani vyvrátit, zda máme v našich odhadech přibližně pravdu nebo zda se zcela nepleteme. Není možné nalézt objektivní pravdu. Subjektivní pohled bude vždy převažovat. Ale takové je samotné investování. Jde o to, udělat si na základě racionální analýzy svůj závěr a na jeho základě potom investovat.

Když se podíváme několik let zpátky, najdeme řadu případů, kdy naše odhady hodnot jednotlivých společností byly zbytečně konzervativní a nízké, ale také případy, kdy byly příliš nadsazené. Proto jsme je v průběhu času museli korigovat. V průměru se však nakonec ukázaly jako docela spolehlivé soudě na základě hospodářských výsledků společností v následujících letech.

Právě tehdy, když už víme, jak dopadla budoucnost, dostáváme zpětnou vazbu, která nám naznačí, jak blízko či daleko jsme byli původně s naším odhadem hodnoty ke skutečnosti. Proto máme v portfoliu ne tři, ale 19 společností. Je pravděpodobné, že se v našich odhadech hodnot u některých z nich více mýlíme (a ani nevíme, kterým směrem), tato chyba však bude mnohem menší u portfolia jako celku. Jinak se tomu také říká diverzifikace.

Opírání se o hodnotu společnosti vám může připadat jako akademická záležitost, ona se však používá v praxi častěji, než se zdá. Dobrým příkladem jsou private equity fondy. Drží podíly ve společnostech, které nejsou veřejně obchodované, a proto je nemůžou oceňovat aktuálními cenami. Místo toho je oceňují na základě modelů, neboli jinými slovy na základě odhadů jejich hodnoty. Zatímco my používáme odhady hodnoty pouze jako interní ukazatel, private equity fondy ho používají ke stanovení NAV fondu, k ocenění pro úpis nových akcií a také pro výpočet poplatků. Přitom se nad tím málokdo pozastavuje.

Někdy si říkám, že private equity fondy mají docela pohodlný život. Výpočet NAV na základě vlastních modelů jim umožní zcela se vyhnout volatilitě cen na trzích a vytvářet tak dojem větší stability. Kdybychom mohli počítat NAV našeho fondu stejnou metodou, měli bychom každý měsíc kladný. V žádném případě bych si to ale nechtěl vyměnit, protož právě volatilita cen akcií na veřejných trzích je zdrojem velkých a snadno využitelných příležitostí, které například private equity fondy nemají.

![]()