Analýza bohatství Čechů. Budeme se mít lépe?

Foto: Shutterstock

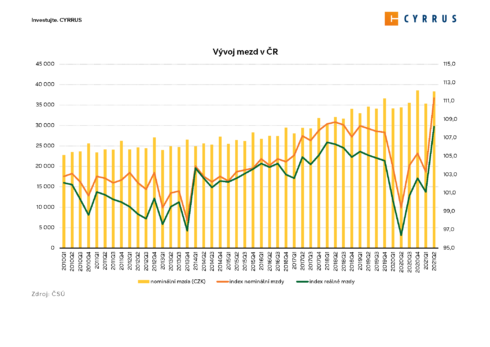

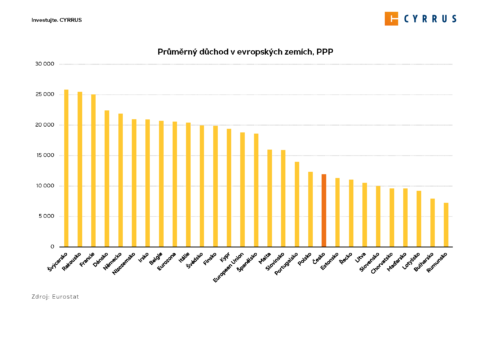

V uplynulých deseti letech byl pro českou ekonomiku charakteristický poměrně rychlý růst mezd. Za poslední dekádu vzrostly nominální mzdy v Česku o necelých 59 %, což znamená nárůst o 14 159 Kč. Ke zvýšení výdělků přispíval hlavně celkový růst nejen české, ale i globální ekonomiky, který se projevil na vyšší poptávce po pracovnících.

![]()

Na českém trhu práce došlo k výraznému poklesu míry nezaměstnanosti při současném nárůstu míry zaměstnaného obyvatelstva, což vyvolalo napětí a vyústilo v takto masivní růst mezd.

Česká ekonomika však nebyla jedinou zemí v Evropě, kde mzdy rostly. V posledních deseti letech se z vyšších nominálních mezd radovali téměř všichni obyvatelé Evropy. Česká republika pak v této oblasti patřila mezi evropské „premianty“, kdy se situace na trhu práce projevila výrazným růstem průměrné hrubé mzdy.

Nicméně nominální růst cen za práci s sebou přináší i tlak na růst cenové hladiny a vyšší inflaci, a růst mezd tak nakonec nemusí znamenat vyšší kupní sílu.

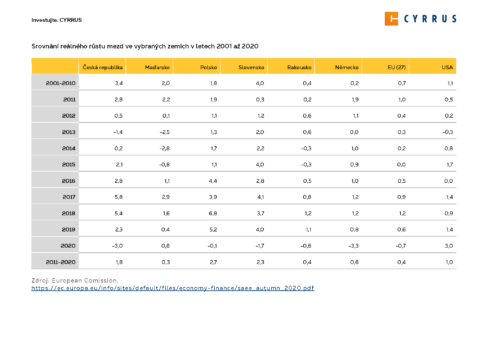

Jak si tedy stály mzdy v Česku v reálném vyjádření? Nejrychlejší růst mezd byl z tohoto pohledu patrný mezi roky 2016 až 2018, průměrně pak v uplynulé dekádě rostly reálné mzdy ročním tempem 1,7 %. Nicméně v uplynulém desetiletí jsme „nebohatli“ rychleji než v dekádě předchozí – roky 2001 až 2010 tento růst překonaly. V tomto období jsme se Slovenskem dokonce patřili mezi premianty s růstem mezd vysoko nad průměrem EU i okolních států.

REKLAMA

Budeme se mít lépe?

Mzdová dynamika v nominálním vyjádření by měla i v příštím roce pokračovat v mírném růstu. Mzdy bude tlačit nahoru zejména efekt navýšení minimální mzdy na 16 200 Kč a také přetrvávající tlak na trhu práce, tedy nedostatek zaměstnanců a rekordně nízká nezaměstnanost.

V letech 2022 až 2023 očekáváme průměrný roční růst mezd v rozpětí 4 až 6 %.

Nicméně navýšení minimální mzdy ani růst průměrné mzdy neříká, zda se skutečně budeme mít lépe. Kvůli aktuální vysoké cenové hladině, kdy inflace roste rychleji než mzdy, se v letošním i příštím roce budeme mít v reálném vyjádření o něco hůř než v předchozích letech. Záporný reálný růst mezd nás provází od druhé poloviny loňského roku a v nadcházejících měsících by nemělo dojít k výrazné změně. Vysoká cenová hladina se tak projevuje negativně na bohatství domácností.

Srovnání reálného růstu mezd ve vybraných zemích v letech 2001 až 2020

Zdroj : European Comission,

https://ec.europa.eu/info/sites/default/files/economy-finance/saee_autumn_2020.pdf

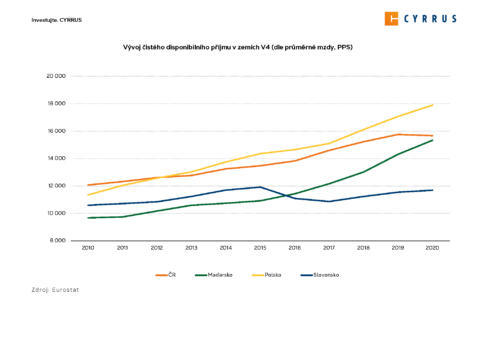

Druhou stranou mince ke změnám průměrné hrubé mzdy jsou disponibilní příjmy, které představují příjmy jednotlivce očištěné o daně a další odvody, jež musí zaměstnanci platit.

V České republice vzrostl za posledních deset let čistý disponibilní příjem o 29,8 %, což je výrazně nad průměrem zemí eurozóny (16,1 %).

Mnohem více než Češi si však přilepšili obyvatelé Polska, kterým za poslední dekádu vzrostl čistý disponibilní příjem o téměř 60 %. Podobně rychlé tempo zaznamenali také Maďaři. Naopak na Slovensku byl růst čistého disponibilního příjmu dokonce pod průměrem eurozóny a dosáhl jen 10,3 %, což odpovídá tempu růstu o 1 % p.a.

Nevedeme si vůbec špatně

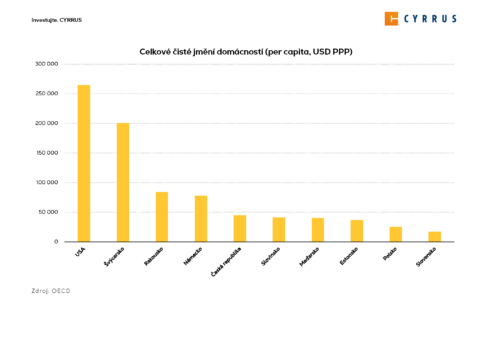

Bohatství domácností se částečně odvíjí od mezd, ale přestože jim mohou přilepšit, nejsou tím, co bohatství tvoří. To je totiž tvořeno všemi aktivy, které jednotlivci vlastní – jako je hodnota nemovitostí, finanční aktiva, spoření a další.

Podle ukazatele celkového čistého jmění si ve srovnání se sousedními státy nevedeme vůbec špatně, dokonce jsme bohatší než většina zemí střední a východní Evropy. Nicméně oproti západním zemím lze vidět markantní rozdíl v celkovém čistém jmění domácností – ve srovnání s nejbližšími sousedy Rakouskem a Německem však není tak výrazný jako v případě Spojených států nebo Švýcarska, kde je rozdíl v bohatství oproti Česku více než čtyřnásobný.

REKLAMA

Na místě zůstává otázka, čím jsou tyto rozdíly způsobeny? Jedná se o důsledek několika faktorů, mezi kterými nesmíme opomenout relativní výhodu západních zemí v podobě tržního hospodářství po celou dobu moderní historie, což v případě obyvatel daných zemí znamená mnohem větší zkušenost s finančními nástroji a fungováním trhu.

Zároveň tato skutečnost umožnila delší kumulaci bohatství, což v zemích střední a východní Evropy nebylo ve větší míře možné. Napříč uvedeným vzorkem zemí se liší také složení aktiv domácností. Finanční aktiva tvoří důležitou součást celkového bohatství domácností a jsou neopomenutelným zdrojem příjmů, a to buď prodejem těchto aktiv nebo ve formě úroků či dividend. Zároveň díky budování finančních aktiv dochází

ke zvyšování celkového bohatství a k přípravě na neproduktivní roky života, tedy stáří.

Máme rádi hotovost, je to správně?

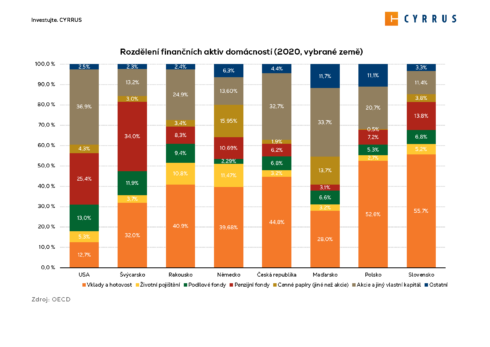

Češi jsou obecně známí svým velmi konzervativním přístupem a opatrností při nakládání s penězi, která se projevuje držením velkého objemu hotovosti na běžných účtech či nízkoúročených spořících účtech.

Ve srovnání s bohatšími zeměmi je potom rozdíl markantní – například v USA je podíl hotovosti na celkových finančních aktivech jen necelých 13 %, ve Švýcarsku 32 %. Co do držení hotovosti jsou v Evropě ještě konzervativnější země než Česká republika. Není asi překvapením, že to jsou také země bývalého východního bloku – Polsko a Slovensko. Obecně je mezi zeměmi západní Evropy držená hotovost v průměru nižší než u zemí střední a východní Evropy.

Nejmarkantnějším rozdílem je rozložení dalších finančních aktiv, kde můžeme také pozorovat rozdíly mezi USA a evropskými zeměmi. Američané mají velkou část svých prostředků alokovanou v akciovém trhu. Nejen přímým držením akcií, ale také skrze nástroje kolektivního investování, kdy penzijní i podílové fondy v USA drží větší objemy majetku v akciích než srovnatelné nástroje v Evropě.

Velká participace v akciovém trhu je sice volatilnější, takové investice však generují vyšší výnosy než investice do jiných druhů cenných papírů, a to zvláště v dlouhodobém horizontu. Proto také americké domácnosti patří v průměru mezi ty bohaté. Obdobně jsou na tom co do složení „portfolií“ také Švýcaři, čemuž odpovídá i jejich celkové bohatství. Kumulace finančních aktiv v průběhu produktivního života je s ohledem na osobní finance potřebná kvůli zajištění se na stáří.

Zajištění prostředků na stáří? Máme co dohánět

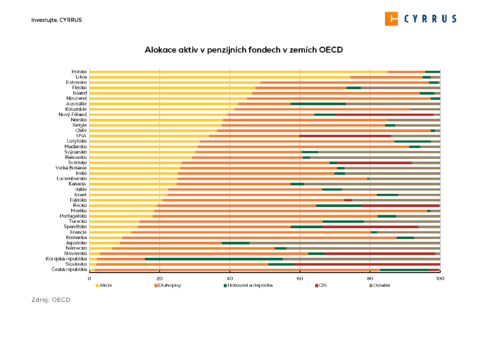

A jak je to vlastně s penzijními fondy a zajištěním na stáří? Podle výše uvedeného grafu v Česku tvoří penzijní fondy v průměru 6,2% podíl na finančních aktivech – výrazně méně, než je tomu v okolních státech. Penzijní fondy tak nepatří mezi oblíbené investiční nástroje, což je dáno jejich konzervativní investiční strategií, kdy 81,5 % aktiv fondů je tvořeno státními dluhopisy[1].

Tyto nástroje lze díky jejich složení považovat za bezpečnější, nicméně z pohledu investora a střadatele za prakticky neatraktivní.

V České republice zároveň chybí motivace pro jednotlivce k zajištění dodatečných příjmů na důchod. Aktuálně jsou jedinou motivací státní příspěvky a slevy na dani v případě spoření na stáří prostřednictvím penzijních fondů. V souvislosti s nastavením důchodového systému, a absencí motivace k vlastnímu spoření a zajištění prostředků na stáří, máme kvůli systému penzijních fondů oproti nastavení v západních zemích ještě co dohánět.

Penzijní systém v České republice je založen na systému pay-as-you-go, a tedy na solidaritě mladší generace, která aktuálně „platí“ důchody současným penzistům. Tento systém není v Evropě neobvyklý, ale velmi často, zejména v západní Evropě, bývá ještě doplněn o soukromé důchodové plány, kde je část odvodů alokována do penzijních fondů nebo jiných forem investic. Jde tak

o zajištění dalších zdrojů pro budoucí důchody a částečně způsob, jak se vypořádat s budoucím demografickým vývojem a stárnutím populace.

Ve srovnání s ostatními zeměmi Evropské unie dle standardu PPS patří důchody v České republice k těm podprůměrným[2]. Tato skutečnost může být připisována velké závislosti penzistů na státních důchodech – 95 % celkových příjmů penzistů je v rámci důchodů vyplácených státem, zbylých 5 % tvoří soukromé úspory. Podobná distribuce zdroje penzí je také v ostatních zemích střední a východní Evropy[3], kde jsou průměrné důchody rovněž podprůměrné.

REKLAMA

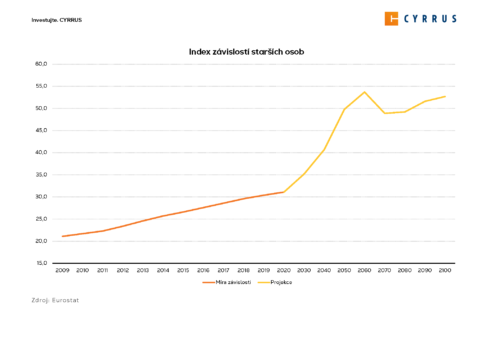

V roce 2050 již bude připadat 1 penzista na jednu osobu v produktivním věku

Průběžný důchodový systém a důchody současné generace jsou závislé na produktivitě mladší generace, která aktuálně vydělává. Takzvaný index závislosti starších osob říká, kolik osob v důchodovém věku je závislých na daních a odvodech produktivní části populace.

V současné době (rok 2021) je index závislosti starších osob (65 let a více) na produktivní populaci na úrovni 31,1 – to znamená, že jeden penzista připadá na tři osoby v produktivním věku. Pokud se v současném nastavení důchodového systému nic nezmění, tak jen v důsledku demografického vývoje bude v roce 2040 připadat jeden penzista na necelé dvě osoby v produktivním věku, přičemž tato hranice se bude dále posouvat a v roce 2050 již bude připadat jeden penzista na jednu osobu v produktivním věku.

Pokud se na současném nastavení důchodového systému nic nezmění, bude to v budoucnu pro pracující znamenat jediné – vyšší daňovou zátěž nebo odvody, která už je v dnešní době 40 % a mezi zeměmi OECD patří zdanění práce v České republice k jednomu z nejvyšších.

Pro ilustraci, za aktuálního nastavení odvádí zaměstnanec beroucí průměrnou mzdu 38 275 Kč ze své hrubé mzdy 7632 Kč[4], dalších 12 938 Kč za průměrného zaměstnance odvádí jeho zaměstnavatel. Celkem tak jeden průměrný zaměstnanec zaplatí na daních a odvodech 20 570 Kč. Daňová zátěž spolu se všemi odvody na jednoho zaměstnance je tedy aktuálně lehce přes 40 %.

K zajištění renty nebo dodatečného příjmu na stáří je zapotřebí vlastní inciativy

Nevyhnutelným řešením pro budoucí generace je zvyšování věku odchodu do starobního důchodu. Aby zátěž na osoby v produktivním věku nerostla a index závislosti se nezvyšoval nad současnou úroveň, měl by se věk odchodu do důchodu posunout na 70 let, což je o 5 let více než současná hranice 65 let pro ročníky 1971 a mladší.

V České republice však chybí propracovaná koncepce, jak se k celému důchodovému systému postavit a jak jej reformovat, i když je z dat a očekávaného vývoje patrné, že bez reformy to nepůjde. Na některé problémy začínáme narážet už nyní, navíc prognóza demografického vývoje je ještě prohloubí.

Aktuálně se jedná zejména o situaci od roku 2030, kdy do penze začnou odcházet silné ročníky ze 70. let. Nepříznivá demografická prognóza bude znamenat vyšší nároky na státní rozpočet, jelikož důchody jsou jeho samostatnou největší výdajovou položkou (28 %). V aktuálním roce bylo na důchody vydáno 507,6 mld. Kč, plán pro příští rok hovoří o navýšení na 535,6 mld. Kč.

Podle NRR (Národní rozpočtová rada) stoupnou v horizontu 40 let roční náklady na důchody o 150 mld. Kč. Bez důchodové reformy se české veřejné finance v průběhu příští dekády dostanou do neudržitelné situace. Jednou z možností, jak předcházet situaci s nedostatečnými důchody, je zajištění si renty nebo dodatečného příjmu na stáří vlastní inciativou – tedy investicemi

a budováním bohatství v průběhu produktivního života.

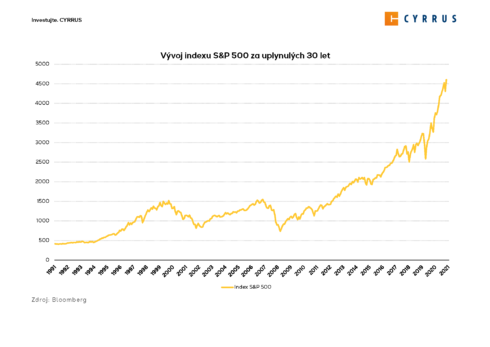

Bohatství lze kromě výdělečné činnosti budovat zejména investováním. Díky tomu si člověk může v průběhu produktivních let zajistit dostatečné množství prostředků, ze kterých bude moci čerpat při odchodu do penze, aby se vyhnul poklesu životní úrovně.

Jedním ze způsobu zajištění se na stáří je pořízení si vlastní nemovitosti, aby měl člověk v pozdějším věku vyřešenu jednu z nejnákladnějších položek, kterou je bydlení. Kvůli ne úplně optimistickému výhledu na stav důchodového systému a za současné absence důchodové reformy, je další nevyhnutelností spoření nebo investování. Ať už v podobě penzijního spoření nebo napřímo skrze investiční aktiva, jako jsou akcie, dluhopisy, podílové fondy nebo jiné formy investic. Jako nejjednodušší forma se jeví pravidelné investování, kdy v průběhu života člověk po menších částkách pravidelně investuje do vybraného investičního produktu.

Čím dříve člověk začne nad vybudováním bohatství a zajištěním se na stáří přemýšlet, tím lépe

Následující modelový příklad odhaluje kouzlo složeného úročení a pravidelného investování. Pokud je naší cílovou částkou na stáří 1 milion Kč, tak při pravidelné investici 1000 Kč měsíčně na tuto částku dosáhneme za 30 let (360 tis. Kč vklad + zhodnocení 650 tis. Kč při průměrném ročním zhodnocení o 6 %).

Pokud na naspoření této částky budeme mít jen 10 let, budeme muset měsíčně investovat 6100 Kč (732 tis. Kč vklad + 272 tis. Kč zhodnocení). Není tedy nereálné takovouto částku naakumulovat také v kratším horizontu, čím dříve však člověk začne, tím lépe.

Otázkou však zůstává, s jakým zhodnocením by měl člověk počítat? To se samozřejmě vždy odvíjí od zvoleného investičního nástroje, a také od dění na finančních trzích, které mohou zhodnocení investice ovlivnit.

Nejdynamičtější zhodnocení lze očekávat u akciové složky, a tedy také u produktů (například fondů), které jsou čistě akciové. V posledních 30 letech zhodnotil hlavní americký akciový index obsahující 500 největších amerických korporací S&P 500 v průměru o 8,4 % ročně, se zohledněním dividend šlo dokonce o průměrný výnos ve výši 10,7 %.

Když období ještě více natáhneme a podíváme se na posledních 50 let, jde o průměrné roční zhodnocení 7,8 % (když opět zohledníme dividendy tak o 11 %). A to v průběhu tohoto období potkalo akciové trhy několik krizí, ať už šlo o americkou ropnou krizi a stagflaci v 70. letech, technologickou bublinu v roce 2001, finanční krizi v roce 2008 nebo poslední propad z jara roku 2020.

Přes všechny tyto krátké nepříznivé epizody jsou z dlouhodobého pohledu akciové trhy rostoucí a schopny přinášet nejvyšší možné výnosy.

Podobné zhodnocení přinášejí také evropské akcie (měřeno indexem Euro Stoxx 600 se zohledněním dividend) – za posledních 30 let to bylo v průměru 8,1 % p. a.

Konzervativnější investici oproti akciím představují státní dluhopisy, které bývají považovány za málo rizikové, a to zvláště pokud jde o dluhopisy vyspělých zemí, jako jsou Spojené státy, Japonsko, Německo nebo například i Česká republika.

Díky tomu, že jde o konzervativnější formu investice s nižší mírou rizika, jsou dluhopisové výnosy ve srovnání s akciemi nižší. Podle indexu agentury Bloomberg byla výkonnost státních dluhopisů za uplynulých 30 let v průměru 4,9 % ročně, na 50letém horizontu šlo pak v průměru o 6,8 % p. a.

Výnosy z akciových investic jsou tedy zhruba o polovinu vyšší než v případě konzervativních státních dluhopisů.

Mnoho nástrojů, které jsou investorům na trhu dostupné, kombinuje jak akciovou, tak dluhopisovou složku. Dá se zjednodušeně říct, že dle jejich složení se pak odvíjí i výkonnost. Čím více bude daný nástroj, například podílový fond, obsahovat akciové složky, tím bude výkonnost vyšší a blížit se akciové výkonnosti. Naopak více dluhopisové složky představuje výkonnost nižší.

S aktuální absencí důchodové reformy a nepříznivým demografickým vývojem představuje jedinou možnost zajištění

si dostatečného bohatství na stáří vlastní investování. Krátkodobé vyhlídky mzdového vývoje říkají, že nás spíše čekají těžší roky, a proto by měl každý přemýšlet nad osobními financemi ve více rovinách a spoléhat se v zajištění hlavně sám na sebe. Díky současné demokratizaci a dostupnosti investování, a informacím o investicích, má každý k dispozici paletu nástrojů, které může pro investování využít.

Autoři: tým analytiku společnosti CYRRUS – Marek Hatlapatka, Anna Píchová, Tomáš Pfeiler, redakčně upraveno

[1] Většina aktiv v penzijních fondech je v transformovaných fondech, které mají pod správou zhruba 420 mld. Kč (data z https://www.apscr.cz/). Jejich konzervativní nastavení je pozůstatkem 3. pilíře důchodové reformy.

[2] Průměrný starobní důchod v České republice činí v letošním roce 15 336 Kč, tedy v průměru 50 % čisté průměrné mzdy.

[3] Zdroj: https://researchbriefings.files.parliament.uk/documents/SN00290/SN00290.pdf

[4] Zohledněna sleva na poplatníka.

![]()