Vybrat ze současné nabídky méně rizikový dluhopisový fond, kterému ještě zbývá určitý výnosový potenciál, je velmi obtížné. Dnes se podíváme na dluhopisový fond z rodiny Templeton, který dle mého názoru má potenciál porážet spořicí účty. Fond působí na trhu přes 2O let, založen byl v únoru roku 1991. V jeho čele stojí dvojice manažerů Michael Hasenstab a zástupkyně něžného pohlaví Sonal Desai. Konkrétně Hasenstab pak podle serveru citywire poráží průměrné manažery v kategorii globálního dluhopisů a je v první třetině žebříčku úspěšnosti. Fond spravuje opravdu velké množství majetku, celkově zhruba 44 miliard amerických dolarů. Ve své kategorii se jedná o jeden z největších fondů vůbec.

Tabulka 1: Základní data fondu Templeton Global Bond Fund

|

Základní data (31. 12. 2013) |

|

|

Správce fondu |

Franklin Templeton |

|

ISIN – EUR ISIN – H EUR ISIN – H CZK ISIN – H CHF ISIN – USD |

LU0152980495 LU0294219869 LU0768356593 LU0450468003 LU0252652382 |

|

Typ fondu |

Dluhopisový |

|

Vznik fondu |

28. 02. 1991 |

|

Velikost |

43,725 mld. USD |

Zdroj: Franklin Templeton

Fond samozřejmě čelí obrovské konkurenci, téměř každá společnost má ve svém produktovém portfoliu fond zaměřený na státní dluhopisy globálních ekonomik. Výhodou je pro českého investora možnost zajištění do české koruny. Investice v domácí měně je zvláště u konzervativních investorů velmi důležitá, protože eliminujete měnové riziko a pohyby měnových kurzů vás tak nemusí trápit.

Portfolio a strategie fondu

U fondu, který je zaměřen na státní dluhopisy vyspělých ekonomik, oceňuji relativně aktivní přístup k řízení portfolia, kterým se snaží ne pouze kopírovat index, ale i ho značně porážet. Za svůj benchmark si fond zvolil JP Morgan Global Government Bond Index. Ze sektorového hlediska je fond zcela odlišný. Nejvýznamnější pozice drží v Jižní Korei, Polsku nebo Malaisii. Velmi nepatrně má fond zainvestováno i v ukrajinských dluhopisech. Management fondu také drží i slušný podíl hotovosti, předpokládám, že z důvodu velmi složitého výběru akceptabilních podmínek na současném dluhopisovém trhu. Nejedná se o klasický globální fond zaměřený na nejvyspělejší ekonomiky světa, respektive v současné době takové portfolio není. To je ovšem dle mého názoru správně, protože běžné globální fondy zaměřené na státní dluhopisy v blízké době rozhodně nebudou nabízet kladné reálné výnosy.

Graf 1: Regionální složení Templeton Global Bond Fund

Zdroj: Franklin Templeton, data platná k 31. 12. 2013

Dalším pozitivem je pro mě aktuální podvážení eura, nadvážení amerického dolaru. Oproti benchmarku fond investuje samozřejmě i do dalších měn, to je ovšem spíše důsledkem složení portfolia. Významné váhy tak mají jihokorejský won, malajský ringgit nebo polský zlotý. To, že fond aktuálně neinvestuje do nejkonzervativnějších dluhopisů, naznačuje i průměrné ratingové hodnocení na úrovni A-, i tak se ovšem stále jedná o dluhopisy s investičním stupněm.

Graf 2: Složení dle doby do splatnosti Templeton Global Bond Fund

Zdroj: Morningstar.cz, data platná k 31. 08. 2013

Co nám říká statistika?

U dluhopisových fondů jsou pro mě z hlediska alespoň hrubé předpovědi výnosového potenciálu tři základní ukazatele. Úvěrové kvalitě jsme se již věnovali, dále pak durace portfolia a aktuální průměrný výnos do splatnosti. V současné době velmi nízkých úrokových sazeb bychom měli hledat fondy s co nejnižší hodnotou durace, protože ta nám ukazuje právě citlivost na růst úrokových sazeb. Tento růst následně snižuje aktuální tržní ceny dluhopisů, které má fond v portfoliu a klesá tak aktuální hodnota podílového listu.

Fond ve svém factsheetu udává duraci okolo 1,60 let, což je pro současné podmínky velmi dobré číslo. Při podrobnějším pohledu ovšem zjistíme, že s jedná o hodnotu efektivní durace, která pro naše účely není příliš vhodná, reálně použitelné číslo klasické durace tak bude přesahovat hodnotu dvou let. I tak se ovšem jedná o dobré řešení aktuálního stavu. Průměrný výnos do splatnosti 3,90% nám pak po odečtení poplatků říká, že fond na horizontu dvou let má výnosový potenciál lehce pod 2,5%, který je dán technikou chování dluhopisů.

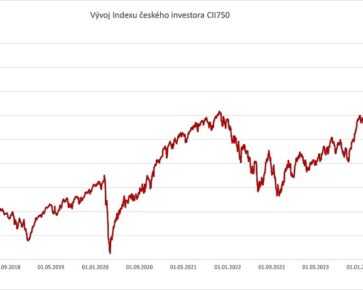

Graf 3: Vývoj hodnoty podílového listu Templeton Global Bond Fund

Zdroj: www.podilove-fondy.com

Nákladovost fondu v podobě TER na úrovni 1,40% je v normě této kategorie. Fond má z psychologického hlediska velmi příjemný historický vývoj, to ovšem neberte příliš směrodatně. Reálný odhad výnosového potenciálu je uveden výše.

Celkové hodnocení

Templeton Global Bond Fund se svou povahou řadí do kategorie globálních dluhopisů vyspělých ekonomik. Vzhledem k velmi omezeným možnostem je fond v této chvíli rizikovější, s tím je ovšem třeba počítat. Klasické dluhopisové fondy nemají potenciál kladného reálného zhodnocení. Management fondu se aktivně přizpůsobuje podmínkám trhu.

Tento fond můžu doporučit do těch nejkonzervativnějších portfolií. Velkou výhodou je pro tento typ investora možnost zajištění do české koruny. Pokud by i takový rizikový profil připadal někomu stále nad jeho možnosti, tak jsou zde již pouze spořicí účty. Méně rizikové formy investice, které mají smysl, budete na trhu momentálně jen stěží hledat.

Autor působí jako junior investiční poradce FINEZ Investment Management.

![]()