Analýza: Pouze u 30 % nemovitostních pojistek zatím nehrozí podpojištění

V souvislosti s urychlující se inflací, která se již v loňském roce projevila při poruše dodavatelských řetězců v enormním růstu cen stavebních materiálů a dalších technologií (a jejíž další prohloubení lze v aktuální situaci dále jistě očekávat), se objevuje zásadní riziko. Pojistné částky u neindexovaných smluv pojištění majetku občanů nemusí totiž vždy plně stačit na kompenzaci vzniklé škody v pojištění majetku a dochází tak k nárůstu případů podpojištění.

![]()

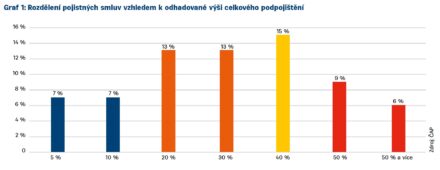

Tržní výsledky rozdělení podpojištění

Analýza provedená největšími pojišťovnami problematiku podpojištění potvrzuje. Z detailních výsledků pojišťoven s významným tržním podílem v tomto segmentu vyplývá (z váženého průměru jejich portfoliové analýzy), že aktuálně se neočekává existence podpojištění pouze u 30 % pojistných smluv u nemovitostního pojištění občanů. U dalších cca 14 % pojistných smluv výše podpojištění vychází do 10 % a dále již významný rozsah podpojištění v intervalu od 20 % do 49 % nastává u 41 % pojištěného portfolia a u zbývajících 15 % smluv dokonce výše podpojištění přesahuje úroveň 50 %(!).

Z analýzy dále vyplývá, že průměrná výše podpojištění (za předpokladu, že bude tento institut aplikován), vychází na úrovni 31 %, tj. pojištěný dostává plnění v průměru ve výši 69 % skutečné škody, a lze odhadovat při event. přihlédnutí k situaci, že při nízkých rozdílech mezi pojistnou částkou a pojistnou hodnotou pojištěné nemovitosti by se podpojištění nemuselo v praxi uplatnit, že k redukci plnění z důvodu podpojištění dochází v závislosti na dalších předpokladech v použité extrapolaci a dle situace jednotlivých škodních ročníků u 51 % až 54 % všech pojistných událostí v retailovém pojištění majetku.

Dopady na redukci pojistného plnění

Ve kvantifikaci dopadů na klienty v agregaci na celý trh dále rozlišujeme dopady v závislosti na celkovém rozsahu škod. Dolní scénář odpovídá situaci bez extrémní mimořádné živelní škody typu tornádo na jižní Moravě (s ročním objemem škod cca 2,2 mld. Kč), resp. situaci s mimořádným objemem škod roku 2021 v celkovém úhrnu cca 3,6 mld. Kč.

REKLAMA

V první variantě při 111 tis. pojistných událostí lze očekávat existenci podpojištění u cca 56 tis. případů. Z celkového úhrnu plnění cca 2,2 mld. Kč by připadalo plnění ve výši 1,27 mld. Kč na pojistné události bez existence podpojištění a dalších cca 925 mil. Kč na pojistné události, kde podpojištění existuje. Průměrná výše pojistného plnění na podpojištěných událostech dosahuje cca 16,5 tis. Kč, na událostech, kde k podpojištění nedochází, se jedná o 23,2 tis. Kč, tj. téměř o 7 tis. Kč více. V případě, že by institut podpojištění nebyl aplikován a pojistná částka byla nastavená v souladu s aktuální pojistnou hodnotou nemovitostí při respektování nastalého růstu cen stavebních prací, materiálů i nemovitostí obecně, dosáhlo by v tomto nízkém scénáři celkové roční pojistné plnění namísto výše zmíněných 925 mil. Kč částky 1,341 mld. Kč, tj. o 416 mil. Kč více.

Ještě výraznější rozdíly vycházejí v situaci, kdy by celkový rozsah škod např. ze situace typu tornádo odpovídal vývoji, který pozorujeme za škodní ročník 2021. Tehdy by celkové pojistné plnění z nemovitostí občanů dosáhlo 3,6 mld. Kč a ze všech 119 tis. vzniklých pojistných událostí lze podpojištění předpokládat u 64 tis. případů. Průměrná výše pojistného plnění na podpojištěné události v tomto scénáři dosahuje 25,3 tis. Kč a u pojistných událostí, kde institut podpojištění není aplikován, se jedná o 36,6 tis. Kč.

Celkové roční pojistné plnění ve výši 3,644 mld. Kč se dělí na 2,028 mld. Kč připadající na pojistné události bez existence podpojištění a na 1,616 mld. Kč u pojistných událostí s podpojištěním. V případě, že by ale institut podpojištění nebyl aplikován, lze očekávat, že na těchto pojistných událostech by pojistné plnění dosáhlo namísto stávajících 1,616 mld. Kč částky 2,341 mld. Kč, tj. o 716 mil. Kč více.

Stanovení pojistné částky

Zpracovaná analýza na základě údajů dodaných pojišťovnami s významnými tržními podíly v pojištění majetku občanů ukazuje, že přestože problematika pojištění není homogenní a dotýká se odlišně déle trvajících smluv než nově uzavřených, jedná se celkově o významný fenomén, jehož existence vede k dopadům v řádu stamiliónů v rozsahu pojistného plnění. Je proto logické, že za účelem minimalizace těchto dopadů na klienty se pracuje s technickými kalkulátory, které pomohou spočítat indikativní správnou doporučenou pojistnou hodnotu sloužící pro stanovení pojistné částky v postupech jednotlivých pojišťoven.

Autor: Petr Jedlička, vedoucí oddělení pojistné matematiky a analýz, SUPIN

![]()