Černá labuť: Od efektivního k hlučnému trhu

Krach na burze přichází neočekávaně. Nejprve ceny cenných papírů letí za masivního obchodování vzhůru a většina analytiků očekává, že ceny půjdou ještě výš. Když pak kurzy začnou neočekávaně klesat, zpočátku to nevzbuzuje obavy – „nebojte, jde o další nevýznamnou korekci“. Jenže původně malá korekce přetrvá a spustí se lavina výprodejů, která se stane nečekanou ránou. Následují propady a zavládne panika, kdy ceny začnou střemhlav klesat. Podobně tomu bylo třeba v roce 1987.

Obrázek 1: Na „černé pondělí“ 19. října 1987 přiletěla černá labuť a nastal burzovní krach. Jako příčiny byly později udávány zdvojnásobení celkového dluhu, velké výkyvy dolaru v systému plovoucích směnných kurzů nebo automatické systémy pro nákup a prodej akcií.

Zdroj: Google.cz, výsledek vyhledávání „bourse octobre 1987“

Americký fyzik a publicista Mark Buchanan (*1961), který v knize Všeobecný princip hledal podobnosti „mezi převraty a katastrofami, jež ovlivňují naše životy“, konstatoval, že „(…) nikdo tento burzovní kolaps nečekal. Avšak okamžitě po události se vynořili analytici s celou řadou pochybných vysvětlení, proč k němu došlo právě teď“. Podle některých analytiků příčinou burzovního krachu v roce 1978 bylo počítačové obchodování, jiní zase poukazovali na velkou zadluženost.

Nejistota a nespolehlivost předpovědí

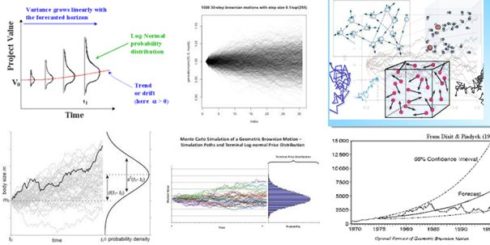

Snad od doby, kdy bylo možné sledovat cenový vývoj aktiv, jako jsou akcie nebo třeba zlato, existuje snaha chování cen popsat a odhadovat. Cena je nějaká, pak povyskočí a následně opět o něco spadne. Připomíná to neuspořádaný pohyb částic, které studoval botanik Robert Brown (1773–1858), když sledoval chování pylových částic ve vodě. Ano, mluvíme o Brownově pohybu, známého z hodin fyziky. Brown si nejprve myslel, že pylové částice jsou živé, ale to vyvrátil experiment, ve kterém byl pyl nahrazen prachovými částečkami.

REKLAMA

A tak zatímco se i Albert Einstein (1879–1955) snažil náhodný pohyb částic v kapalině pochopit, jakýsi Louis Bachelier (1870–1946) se zabýval kolísáním a pohybem cen finančních aktiv. V roce 1900 Bachelier obhajoval doktorskou práci „Teorie spekulace“, a o burzovních kursech uvažoval, že sledují to, co bychom dnes označili „náhodnou procházkou“. Každý den ceny klesají nebo vzrůstají o nějaký větší či menší krok – ceny náhodně kolísají a vykazují volatilitu. V cenách cenných papírů se odráží mnoho různých informací a tahů různých hráčů a účastníků trhu – ceny kolísají a jsou volatilní. Bachelierova práce zabývající se kolísáním cen ovšem zapadla a byla oprášena až za více než padesát let.

Obrázek 2: Nejenom v oblasti financí existuje v odhadech nejistota. Částice pylu v tekutině se náhodně pohybují, podobně jako je tomu v případě náhodné procházky kurzu akcie. Prognózované hodnoty mají nutně různou spolehlivost, konfidenční interval.

Zdroj: Google.cz, výsledek vyhledávání „brownian motion normal distribution“

Ceny podle Bacheliera v průběhu času kolísají, ale nelze říci, kam se vydají. Mark Buchanan v knize Všeobecný princip možný pohled na věc popsal takto: „Předpokládejme, že dnes je cena za libru bavlny 10 anglických liber. Jaká bude, řekněme, za měsíc? Není žádný způsob, jak se to dozvědět s jistotou, je to předmětem statistiky a pravděpodobnosti. Bachelier předpokládal, že kdybyste zaznamenali změny cen bavlny v intervalu několika měsíců, budou změny vytvářet něco jako zvonovitou křivku, (…)“. Celkově by šly ceny nahoru stejně jako dolů, a tak by se hrb této křivky rozkládal u nuly, neboť „žádná změna“ by měla největší pravděpodobnost.

REKLAMA

Náhodná procházka je nepředvídanou proto, že pravděpodobnost, že ceny akcie zamíří dolů nebo nahoru je dána náhodou a nemůže být s jistotou předvídána. Působí zde mnoho navzájem nezávislých vlivů, nesčetné dílčí vlivy vyvolávají větší nebo menší odchylky od „průměru“. Hodnoty mají tendenci shlukovat se do úzkého intervalu a šance nalézt hodnotu daleko mimo tento interval je velmi malá. Jenže náhoda je blbec, a právě když to nejméně potřebujeme, tak cena poklesne o 30 %.

Buchanan tendenci návratu k průměru z nadhledu fyzika komentuje následovně: „Z tohoto konvenčního hlediska je ekonomika jako vodní lázeň. Na mikroskopické úrovni je hrozný zmatek, s jednotlivými molekulami podnikajícími všemožné bláznivé věci. Ale v rovnováze se všechny mikroskopické nesmysly zprůměrují. Nakloňte vanu, je snadné předpovědět, jak se voda přemístí, když hledá rovnováhu v souladu se zákony fyziky.“

Podobně snížení vyhlašovaných sazeb centrální bankou by mělo mít možnost „naklonit hřiště“: „S levnějšími penězi k půjčení by každá osoba nebo společnost měla utratit o trochu více. To by mělo povzbudit ekonomiku, která by se měla rychle ustavit do nové rovnováhy, (…). Žádné rovnovážné myšlení nemůže vysvětlit tak velké a rapidní fluktuace, jako byly burzovní krachy v letech 1929 či 1987.“

(Ne)náhodná procházka?

S představou „náhodné procházky“ souvisí hypotéza efektivního trhu. Finanční trhy bývají považovány za efektivní: „Jestliže je cenný papír podhodnocen, pak jej lidé rychle vykoupí, neboť mohou vydělat jeho dalším prodejem. Jak roste poptávka, roste také cena, a to do té doby, až se podhodnocenost papíru vyrovná a je nastolena rovnováha.“ „Neschopni zvládnout svoji chamtivost, armáda investorů se vrhá i na tu nejmenší informační výhodu, kterou mají, a tím, že to činí, vkládají své informace do tržních cen a rychle tak eliminují příležitost k zisku, která jejich akce zrodila,“ popisuje Mark Buchanan možný pohled na efektivní trh.

REKLAMA

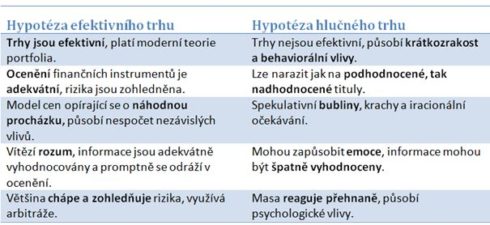

Cena následující má pak být náhodným odchýlením se od ceny předchozí. Teorie náhodné procházky tvrdí, že cenové pohyby nenásledují nějaký vzor nebo trend a minulé cenové pohyby nemohou být použity k předpovědi pohybů budoucích. Včerejší cena bude odrážet reakce na interpretaci včerejších zpráv a novinek a bude nezávislá na cenových změnách dneška. Finanční trhy jsou pak efektivní, pokud stávající ocenění plně odráží všechny relevantní informace. Teorii efektivního trhu předložil Eugen Fama (*1939) v šedesátých letech minulého století.

Existuje ale i opačný pohled. Ten nabízí třeba teorie hlučného trhu (tedy vlastně neefektivního trhu) uznávající, že všichni na trzích vystupující hráči se racionálním způsobem nechovají. Jsou i ti, kdo nakupují z důvodu čistého bláznovství, diverzifikace, potřeby daňové optimalizace nebo vyrovnání cash flow. Chyby hlučných obchodníků se pak mohou řetězit a dav snadno podlehne investiční horečce. K hluku mohou přispět momentoví obchodníci, kteří se chtějí svézt s trendem. Trhy tak podléhají spekulativním vlnám, kterým nedostatečná síla arbitráže nedokáže zvrátit.

Obrázek 3: Efektivní versus hlučný trh. Na efektivním trhu lze stěží najít cenný papír, který by byl špatně ohodnocený a nabízel nadprůměrný výnos. Opačný pohled říká, že to možné je a varuje před nákupem pod vlivem přehnaného optimismu.

Pokud jsou trhy efektivní, pak by tržní ceny měly náhodně kolísat: „Je-li trh efektivní, nabídka se perfektně setkává s poptávkou a ceny mají vždy svou správnou hodnotu, tedy fundamentální hodnotu. Jestliže vlastníte akcie, inkasujete dividendy a autentická hodnota akcie – tedy kolik by solidní osoba za ni byla ochotna zaplatit – by měla záviset na realistických výhledech růstu, vytváření zisku a vyplácený tučných dividend v budoucnu (…). Jestliže společnost udělá kiks, nebo se změní fundamentální hodnota a cena by měla jít dolů. Na základě tohoto pohledu připouštějí ihned ekonomové, že tržní ceny by se měly pohybovat lehce a náhodně nahoru a dolů.“

Jde vlastně o hledání rovnováhy: „Nikdo nemůže předpovědět, jak se ceny změní, neboť právě ona čerstvá informace způsobí změny cen ovlivněním fundamentální hodnoty akcie. Jaký nový pokrok v technologiích nebo vráska v podnikové politice nás čeká za rohem? Nicméně jak se nová informace prosákne, ceny se podle ní změní a vždy přivedou ekonomiku zpět k rovnováze.“

Ovšem trhy jsou možná ve skutečnosti neefektivní, poskytuje v knize Všeobecný princip Mark Buchanan i opačný pohled: „V přímém kontrastu se vším, co představuje hypotéza efektivnosti trhu, zdají se velké fluktuace tržních cen pocházet z přirozeného fungování trhu, který tak čas od času vzplane, i když zde nejsou žádné „zdroje strukturní zranitelnosti“ nebo náhlé změny fundamentálních hodnot.“ Důvod může být jednoduchý: trhy nejsou ani zdaleka poblíž své rovnováhy. Na rozdíl od fyziky je tu ale problém, že to nelze experimentálně ověřovat.

![]()