Daňové přiznání k dani z příjmů 2011: Podrobný návod k vyplnění

Formulář daňového přiznání k dani z příjmů tvoří jednak samotný formulář daňového přiznání a jednak přílohy, v nichž daňový poplatník tvoří dílčí základy daně podle druhů jednotlivých příjmů. Přílohy jsou tři, ale každý daňový poplatník vyplňuje pouze ty, u nichž má příslušné příjmy.

Při vyplňování daňového přiznání je vhodné mír při ruce pokyny k jeho vyplnění a zároveň zákon o daních z příjmů. Pozor ale na případné novely pro letošní rok. Je nezbytné používat zákon s ustanoveními platnými v roce 2011.

Samotný formulář daňového přiznání je nezbytné vyplnit až na závěr – po překonání všech nástrah příslušných příloh. Lze ale začít s úvodní stranou s informacemi o poplatníkovi, která bývá jakýmsi jednodušším zahřívacím kolem při souboji s růžovým lejstrem.

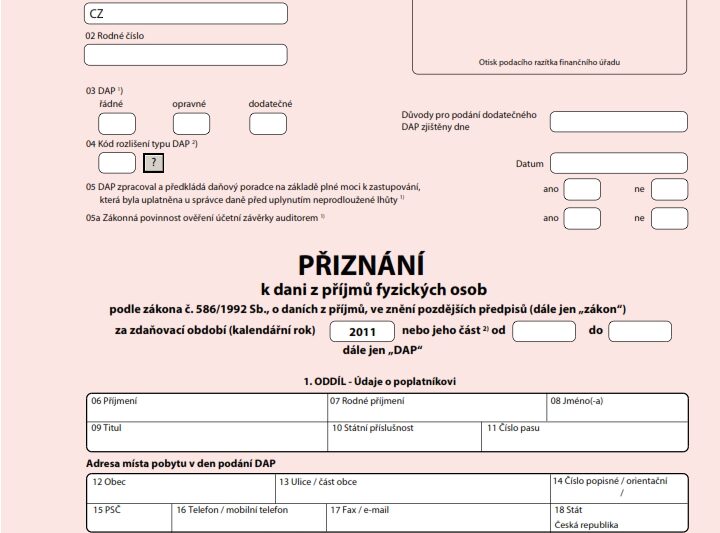

Úvodní strana – informace o poplatníkovi

Finančnímu úřadu v, ve, pro – jedná se o příslušný finanční úřad dle trvalého bydliště daňového poplatníka.

Obrázek 1: Úvodní strana daňového přiznání (1)

Daňové identifikační číslo (ř. 01) vyplňují jen ti, kterým bylo přiděleno. Zpravidla se jedná o podnikatele. Pokud vyplňujete daňové přiznání, protože jste měli např. dvě zaměstnání současně, daňové identifikační číslo pravděpodobně nemáte a vyplňte jen rodné číslo (ř. 02).

Vyplňujeme daňové přiznání řádné (ř. 03). Daňové přiznání „opravné“ označte pouze tehdy, když jste finančnímu úřadu daňové přiznání již podali a v řádném termínu ho chcete z jakéhokoli důvodu opravit (např. jste zapomněli přiznat nějaké příjmy nebo uplatnit nějaké daňové zvýhodnění). Finanční úřad pak bude brát v potaz pouze poslední podané opravné daňové přiznání. V takovém případě zaškrtněte jak „řádné“, tak „opravné“. Dodatečné (opravné) daňové přiznání podáváte po termínu a finanční úřad proto zajímá, kdy jste závažné okolnosti pro podání dodatečného přiznání zjistili.

Kód rozlišení typu DAP (ř. 04) nevyplňujte. Je určen např. pro podání daňového přiznání v případě úpadku. I v takovém případě chce finanční úřad znát datum nastalé skutečnosti.

Pokud za vás bude podávat daňové přiznání daňový poradce (ř. 05), označte příslušnou variantu. Finančnímu úřadu ale musíte beztak v termínu pro řádné podání daňového přiznání doložit, že vaše daňové přiznání bude podávat daňový poradce.

Zákonnou povinnost ověření účetní závěrky auditorem pravděpodobně nemáte (ř. 05a).

Daňové přiznání podáváte za rok 2011. Část roku vymezujete pouze ve výjimečných případech – např. v případě konkurzu nebo úmrtí daňového poplatníka.

Obrázek 2: Úvodní strana daňového přiznání (2)

Oddíl I – Údaje o poplatníkovi je jednoduché vyplnit. Zmást může pouze číslo pasu (ř. 11), které ale vyplňují jen cizí státní příslušníci s povinností podávat daňové přiznání v Česku, a velké množství požadovaných kontaktních údajů (např. fax či e-mail nebo telefon). Vždy je vhodné uvést funkční kontakty, neboť v případě nejasností vás může finanční úřad požádat o vysvětlení i neformálně bez úřední obsílky, což je jistě příjemnější a především rychlejší.

Větší množství adres je určeno pro případ stěhování (na konci roku jste měli bydliště jinde než v době podání daňového přiznání) a pro lidi s trvalým bydlištěm mimo území České republiky.

Daňoví nerezidenti, kteří mají povinnost podávat daňové přiznání, naleznou příslušný kód svého státu (ř. 29) na stránkách České daňové správy[1]. Daňoví nerezidenti (např. nezdržovali se v České republice polovinu roku, ale též zahraniční studenti), kteří chtějí v Česku uplatnit některá daňová zvýhodnění, uvedou i své celosvětové příjmy (ř. 29a).

Spojením se zahraniční osobou (ř. 30) zákon rozumí především vlastnictví podílu alespoň 25 % v zahraničním subjektu nebo ovládání subjektu z ředitele či dozorčího orgánu. Výčet osob je ale mnohem širší.

Pokračování vyplnění 2. oddílu daňového přiznání vyžaduje znalost dílčích základů daně, které vypočítáme v přílohách.

Příloha 1 – samostatně výdělečná činnost

Příjmy si musí evidovat každá osoba samostatně výdělečně činná (podnikatel, umělec, advokát…). U výdajů je zákon benevolentnější. Lze je uplatňovat na základě daňové evidence, účetnictví či procentem z příjmů. Který způsob je pro vás výhodnější, záleží především na struktuře výdajů nezbytných k dosažení zisku. Tvoří-li náklady velký díl příjmů, je vhodné vést daňovou evidenci či účetnictví. V opačném případě lze zvolit paušální výdaje.

Obrázek 3: Příloha 1 (1)

Vepsání příjmů (ř.101) a výdajů (ř. 102) včetně vypočtení zisku/ztráty (ř. 104) je triviální a vychází z celoroční evidence podnikatele. U výdajů lze uplatnit procento z příjmů ve výši

- 80 % u zemědělských činností a řemeslných živností,

- 60 % u ostatních živností,

- 40 % u dalších činností (znalec, tlumočník, autorské honoráře, insolvenční správce…) a

- 30 % u příjmů z pronájmu majetku zařazeného v obchodním majetku.

Pokud se rozhodnete uplatnit výdaje procentem z příjmů, musíte je uplatnit u všech činností dle § 8 (samostatné výdělečné činnosti). Nelze uplatnit např. u řemeslné činnosti procento z příjmů a u autorských honorářů skutečně vynaložené výdaje.

Magie začíná v řádku 105 – částky zvyšující hospodářský výsledek a 106 – částky snižující hospodářský výsledek. V obou buňkách jsou vepsány příslušné údaje z tabulky E uvedené v příloze. Ale co uvést do této tabulky? Jsou to především daňově neuznatelné výdaje (do ř. 105, neboť zvyšují daňový základ), jako jsou např. výdaje na reprezentaci, zrušené rezervy vytvořené v minulých letech a další. Naopak snižuje se (ř. 106) o příjmy, které jsou zahrnuty v účetnictví, ale nepodléhají dani z příjmů. Celkový výčet lze nalézt v zákoně o dani z příjmů v § 23 odst. 3.

Pokud podnikáte se spolupracující osobou (např. manžel či manželka nebo děti, které již ukončily povinnou školní docházku, apod.), lze část příjmů převést na ně (ř. 107). Na manželku ani na děti v tom případě ale nemůže být uplatněna sleva na dani a jsou stanoveny též limity, kolik příjmů lze převést. Na spolupracující osoby lze převést i ztrátu (ř. 108). A pokud jste spolupracující osobou vy, uvedete váš podíl na zisku (ř. 109) či ztrátě (ř. 110) ve svém daňovém přiznání. Pokud jste to vy, kdo rozděluje příjmy, uveďte údaje o osobách, na něž příjmy rozdělujete (tabulka G). Je-li na vás příjem rozdělen, uveďte, kdo jej na vás převedl (tabulka H).

Hospodářský výsledek připadající na vás jakožto společníka veřejné obchodní společnosti nebo komplementáře komanditní společnosti uveďte do ř. 112. V obou případech se jedná o osobní společnosti, v nichž váš podíl na zisku nebyl zdaněn, a proto jej musíte zdanit v rámci vašeho přiznání. Do daňového přiznání uveďte též IČ společnosti a podíl, jaký vám náleží (tabulka I).

Výsledný dílčí základ daně z příjmů ze samostatné výdělečné činnosti (ř. 113) získáte jednoduchou matematickou operací sečtením či odečtením příslušných buněk.

Obrázek 4 – 6: Příloha 1 (2, 3, 4)

Další část přílohy je věnována dodatečné evidenci. Do příslušných políček uvedete údaje z vaší evidence příjmů, daňové evidence či účetnictví. Jen několik polí může vyžadovat bližší vysvětlení.

Údaje o hlavní a vedlejších činnostech (tabulka B) je důležité především při uplatnění výdajů procentem z příjmů. Pokud se podnikatel zabývá více činnostmi či má kromě podnikání příjem i z pronájmu z majetku zařazeného v obchodním majetku či z prodeje licencí, na každou činnost lze uplatnit jiný díl příjmů do výdajů.

Podnikat lze i část roku. V takovém případě je třeba vyplnit příslušná data o zahájení, přerušení či ukončení činnosti (tabulka C). Vyplňují se ale jen takové skutečnosti, k nimž došlo v průběhu loňského roku.

Příloha 2 – příjmy z pronájmů a ostatní příjmy

Kromě příjmů ze závislé činnosti a z podnikání mohou mít daňoví rezidenti též další příjmy. Stále častějším je příjem z pronájmu, neboť spousta lidí je přesvědčena, že vlastnit nemovitost k pronájmu představuje bezpečný a bezpracný příjem. Příjmům z pronájmů je vyhrazena Příloha 2.

|

TIP: Jak vyplnit Přílohu 2 – příjmy z pronájmů a ostatní příjmy čtěte na serveru Hypoindex.cz. |

Příloha 3 – příjmy ze zdrojů v zahraničí

Příjmy lze mít nejen na území České republiky, ale také na území jiných států. Pokud je daňovým poplatníkem rezident České republiky, má povinnost danit veškeré celosvětové příjmy ve své domovské zemi. Protože jsou ale příjmy v zahraničí zpravidla již jednou zdaněny, lze zaplacenou daň v zahraničí uplatnit proti daňové povinnosti v Česku. To lze u všech zemí, s nimiž má Česká republika uzavřenu smlouvu o zamezení dvojího zdanění.

Poznámka: Příloha 3 slouží k výpočtu zápočtu daně zaplacené v zahraničí. Veškeré příjmy ze zahraničí se uvádějí v přechozích přílohách podle svého druhu – tedy např. příjmy z podnikání v zahraničí v příloze 1 apod.

Má-li daňový poplatník příjmy z více států, je nezbytné pro každý z nich vyplnit samostatný list přílohy. Kód příslušného státu naleznete na stránkách České daňové správy[2].

Obrázek 7: Příloha 3

Příjmy ze zdrojů v zahraničí (ř. 321) je vhodné uvést všechny. S naprostou většinou zemí má Česká republika uzavřené dohody o výměně informací, a tak se o případném daňovém úniku může dozvědět. Proti každému příjmu (kromě příjmů ze závislé činnosti) lze uplatnit výdaje (ř. 322).

Začněme s daňovým kouzlením. Snahou je uplatnit daň zaplacenou v zahraničí (ř. 323) proti české daňové povinnosti. Koeficient zápočtu (ř. 324) není nic jiného než podíl daňového základu z příjmů v zahraničí k celkovému daňovému základu (z řádku 42 hlavní části daňového přiznání). Pokud byly výdaje v zahraničí vyšší než příjmy, uvádí se 0.

Maximálně lze uznat k zápočtu (ř. 325) podíl české daňové povinnosti připadající na zahraniční příjmy. Vypočítá se jako koeficient zápočtu (tedy podíl daňového základu z příjmů v zahraničí na celkovém daňovém základu – z ř. 324) krát celková daňová povinnost v Česku (ř. 57 hlavního formuláře) děleno stem (protože v předchozím řádku jsme stem násobili…).

Daň uznaná k zápočtu (ř. 326) je ve výši daně zaplacené v zahraničí (ř. 323), ovšem v maximální výši připadající na českou daňovou povinnost plynoucí ze zahraničních příjmů (ř. 325). V řádku 327 se spočítá, kolik daně zaplacené v zahraničí nelze započíst.

Následně se sečte uznaná (ř. 328) a neuznaná (ř. 329) daň k zápočtu ze všech samostatných listů, kde každý list představuje jeden stát. V řádku 330 se spočítá výsledná daňová povinnost po zahrnutí zápočtu ze zahraničí.

Daňové přiznání – výpočet daňové povinnosti

Známe-li veškeré dílčí základy daně z příloh k daňovému přiznání, můžeme se pustit k finálnímu výpočtu daňové povinnosti.

Stanovení daňového základu

Od všech zaměstnavatelů, u nichž jste měli uzavřený pracovní poměr, byste měli mít k dispozici přehled o příjmech, na němž jsou kromě hrubé mzdy (jejich souhrn za všechny zaměstnavatele uveďte do ř. 31) uvedeny také srážky sociálního a zdravotního pojištění hrazeného jak zaměstnavatelem, tak zaměstnancem. Pokud vám zaměstnavatel potvrzení z jakéhokoli důvodu nevydal, můžete jako podklad využít též výplatní pásky.

Obrázek 8: Daňové přiznání – dílčí základy daně

Vzhledem k výpočtu daňové povinnosti ze „superhrubé mzdy“ je nezbytné uvést též souhrn zaplaceného pojistného na sociální a zdravotní pojištění hrazené zaměstnavatelem (ř. 32). Neuvádí se ale sražené pojistné z hrubé mzdy.

Pokud máte příjem ze zahraničí ze země, která nemá uzavřenou smlouvu o zamezení dvojího zdanění s Českou republikou, musíte daň odvést i v tuzemsku a daň si nemůžete snížit o daň již zaplacenou v zahraničí, jak je tomu u států s podepsanou smlouvou. Daňový základ ovšem můžete snížit o daň zaplacenou v zahraničí (ř. 33) – a tudíž českou daň budete vypočítávat z čistého, nikoli z hrubého zahraničního příjmu.

Dílčí základ daně je součtem (ř. 34) hrubých příjmů a pojistného placeného zaměstnavatelem, snížených o daň zaplacenou v zahraničí. V následujícím řádku 35 je uvedeno totéž pouze pro zahraniční příjmy, z nichž nebyla povinnost odvádět zálohy na daň. Řádek je určen právě ke stanovení záloh pro příští období.

Začíná hra s dílčími základy. Do ř. 36 se přepíše dílčí základ daně ze závislé činnosti z řádku 34, a pokud nemáte příjmy ze zahraničí, které by byly vyňaty, přepište stejné číslo i o řádek níže.

Řádek 37 je určen k opsání řádku 113 přílohy 1 – tedy dílčího základu daně nebo ztráty ze samostatně výdělečné činnosti. Pro řádek 38 samostatná příloha není, ale uvádí se v něm dílčí základ daně z kapitálového majetku, pokud nebyl výnos zdaněn jiným způsobem (např. u dividend srážkou daně u zdroje).

Následují přepisy dílčích základů z pronájmu (ř. 39 z ř. 206 přílohy 2) a ostatních příjmů (ř. 40 z ř. 209 přílohy 2). U pronájmu může být uvedena i ztráta. Veškeré dílčí základy či povolené ztráty (tedy z podnikání a pronájmu) se sečtou do ř. 41 a následně po odečtení vyňatých příjmů ze samostatně výdělečné činnosti ze zahraničí do ř. 41a, a je-li jeho hodnota kladná, přičte se k dílčímu základu ze závislé činnosti (ř. 42). V případě, že je záporná, vepíše se do příslušného řádku jen základ ze závislé činnosti z ř. 36a.

Je-li podnikatel či pronajímatel ve ztrátě z této činnosti, může ztrátu uplatnit buď proti ostatním příjmům, nebo v následujících letech. Pokud má ztrátu z minulých let, může ji částečně nebo celou uplatnit v ř. 44. Ovšem jen do výše daňového základu z ř. 41a – tedy opět nikoli proti příjmům ze závislé činnosti.

Základ daně po odečtení ztráty je obsahem ř. 45.

Nezdanitelné části, slevy na dani a daň

Nezdanitelné části (odčitatelné položky od základu daně) se evidují v buňkách 46 až 53. S výjimkou výzkumu a vývoje (ř. 52) byly rozebrány výše. Volný řádek 53 je určen pro možné odpočty např. za vypořádání majetkových nároků v družstvech z let 1993 až 2005 či jiné již starší záležitosti. Souhrn nezdanitelných částí se vepíše do ř. 54.

Obrázek 9: Daňové přiznání – nezdanitelné části, slevy a daň

Zbývá vypočíst daň. Od základu daně (z ř. 45) se odečtou nezdanitelné části (ř. 54) do ř. 55. Daňový základ (ano, další základ daně, takových polí s různými přívlastky je v daňovém formuláři přehršel) se zaokrouhlí na celé 100 Kč dolů (ř. 56) a vypočítá se daň (ř. 57). Daň za loňský rok činí 15 % z daňového základu uvedeného v ř. 56. Ani to ale ještě není konečné číslo, kolik budete muset zaplatit.

Formulář vás povede k dalším přepisům daňové povinnosti a znovupřepsání některých údajů. Do ř. 58 uveďte vypočtenou daň z ř. 57, nebo (v případě provádění zápočtu daně zaplacené ve státě, s nímž má Česká republika uzavřenou smlouvu o zamezení dvojího zdanění) částku z řádku 330 Přílohy 3. Výsledná daň se zaokrouhlí na celé koruny nahoru (ř. 60).

V případě daňové ztráty z podnikání či pronájmu se tato uvede v kladných hodnotách do řádku 61. Ztrátu pak bude možné uplatnit v následujících letech proti zisku.

První slevy na dani uvedené ve formuláři se týkají podnikatelů zaměstnávající pracovníky se zdravotním postižením (ř. 62) či pobírajících investiční pobídky (ř. 63). Teprve na následující straně jsou slevy na dani, které může uplatnit většina daňových poplatníků.

Obrázek 10: Daňové přiznání – slevy na dani

Údaje o manželovi či manželce jsou povinné jen v případě, že na něj či na ní chcete uplatnit slevu na dani. Nechcete-li, nemusíte údaje uvádět.

Konkrétní slevy na dani jsou předmětem buněk 64 až 69. U slev, které se mohou vztahovat jen na část roku, uveďte počet měsíců, kdy sleva byla „aktivní“ (např. od svatby či od přiznání invalidity nebo do ukončení studia). V baterii buněk chybí slevy na dani na děti zcela záměrně, neboť se na ně vztahuje odlišný režim. Nejprve je třeba uvedené slevy sečíst (ř. 70) a daňovou povinnost z ř. 60 o ně snížit (ř. 71). V případě, že jsou slevy vyšší než vypočtená daň, uvede se do příslušného řádku 0.

Uplatnit slevu na jedno dítě může pouze jeden z manželů/partnerů. Pokud je počet dětí větší než 4, je třeba údaje o nich vložit na samostatném listu a do součtových řádků uvést celkové počty měsíců za všechny děti.

Daňové zvýhodnění na vyživované dítě (ř. 72) je 11 604 Kč za každé dítě (u dětí ZTP/P dvojnásobek), případně poměrná část podle počtu měsíců (např. narození dítěte v průběhu roku, ukončení studia apod.).

Zvýhodnění na děti má dvojí formu. Jednak formu slevy na dani (ř. 73), jejíž výše nemůže přesáhnout daňovou povinnost po ostatních slevách (z ř. 71), jednak formu daňového bonusu. Daň po uplatnění slev se vepíše do ř. 74, ovšem pokud máte nárok na daňový bonus, bude vždy činit 0 Kč. Samotný daňový bonus (ř. 75) je rozdílem daňového zvýhodnění na děti (z ř. 72) a uplatněných slev (z ř. 73). Může činit minimálně 100 Kč a maximálně 52 200 Kč.

Daňový bonus mohl být vyplácen i zálohově v průběhu roku. Souhrn vyplacených záloh daňového bonusu uveďte do ř. 76. Stačí spočítat nevyplacenou částku daňového bonusu (ř. 77).

6. oddíl (ř. 78 až 83) se týkají jen dodatečného daňového přiznání, proto je nebudeme blíže rozebírat.

Obrázek 11: Daňové přiznání – dodatečné daňové přiznání

Doplatek či přeplatek daně?

Daň z příjmů se platí především zálohově v průběhu roku. Zaměstnavatel zálohu na daň strhává měsíčně, podnikatelé s vyššími zisky musí zálohy odvádět měsíčně či čtvrtletně. Pro zjištění doplatku na dani je třeba veškeré zálohy zaznamenat a odečíst od výsledné daňové povinnosti.

Obrázek 12: Daňové přiznání – přeplatek či doplatek daně

Na potvrzení od zaměstnavatelů je uvedena mimo jiné stržená záloha na daň. Jejich součty patří do ř. 84. Zálohy placené samostatně výdělečně činnými směřují do ř. 85. Za OSVČ ale nikdo platby nehlídá, dohledají je ve své evidenci, účetnictví či výpisech z banky. Řádek 86 se týká případů, kdy je daň stanovena paušální částkou, ale výsledné příjmy jsou odlišné než předpokládané. Zaplacená paušální daň se tak započte vůči skutečné daňové povinnosti. Odečíst lze také daň zaplacenou z úroků státních dluhopisů (ř. 87).

Daňoví nerezidenti České republiky, ale rezidenti členského státu Evropské unie či Evropského hospodářského prostoru, kteří mají povinnost podat daňové přiznání v Česku, uvedou zálohy na daň zaplacené z činností, z nichž v České republice musí daň odvést, do ř. 87a. Řádek 88 se týká zajištění daně za subjekty, kteří sídlí mimo Evropskou unii a Evropský hospodářský prostor. A řádek 89 se využije v případě, kdy byla v zahraničí sražena daň z úroků vyšší, než umožňuje právní předpis Evropské unie. A poslední možnost započtení zaplacené daně (ř. 90) se týká případů, kdy došlo k insolvenčnímu řízení v průběhu roku a následně je podáváno klasické daňové přiznání.

Výsledný nedoplatek či přeplatek se zjistí v ř. 91. Od daňové povinnosti (z ř. 74) se odečtou nevyplacený daňový bonus (z ř. 77) a veškeré zálohové platby daní (z ř. 84 až 90). Je-li výsledné číslo kladné, musíte daň doplatit, je-li záporné, můžete se těšit na vrácení daní.

Přílohy, prohlášení a zástupce

Zbývá poslední. Posčítat přílohy a jejich počet vepsat do příslušných políček. V případě, že některou z příloh dokládající vaše tvrzení nedoložíte, můžete být finančním úřadem vyzváni k doplnění. Je to vždy lepší varianta než čekat na poslední přílohy a zmeškat termín podání daňového přiznání.

Podává-li za vás daňové přiznání váš zástupce (a nemusí to být jen daňový poradce), je potřeba v prvé řadě uvést, o koho se jedná. Kódy jsou uvedeny na stránkách České daňové správy[3]:

- 1 – zákonný zástupce,

- 2 – ustanovený zástupce,

- 3 – společný zástupce, smluvní zástupce,

- 4a – obecný zmocněnec – fyzická osoba i právnická osoba,

- 4b – fyzická osoba daňový poradce nebo advokát,

- 4c – právnická osoba vykonávající daňové poradenství.

Vyšel-li vám přeplatek daně, pak můžete rovnou v rámci daňového přiznání o něj zažádat. Přeplatek vám bude zaslán buď na účet, nebo na adresu poštovní poukázkou.

[1] http://cds.mfcr.cz/cps/rde/xbcr/cds/kody_statu.pdf

[2] http://cds.mfcr.cz/cps/rde/xbcr/cds/kody_statu.pdf

[3] http://cds.mfcr.cz/cps/rde/xchg/cds/xsl/danove_tiskopisy_9795.html?year=PRESENT

![]()