Dilema radního ČNB: Hodit vládě záchranný kruh?

Bankovní radu ČNB tvoří různé osobnosti aktuálně vybrané vůlí přímo voleného prezidenta. Klíč pro výběr může být utajen, stejně jako to, co prezidenta k výběru té které osobnosti vedlo. Radních je sedm a z aktuálně prezidentem vybraných radní mnozí drží bobříka mlčení. Do jejich hlavy není vidět, nic nepublikují a asi chtějí být neviditelní.

![]()

Jiní zachovávají diplomatický přístup k věci, jejich kompetence jsou zřejmé z publikovaných prací. Další naopak do svého uvažování dávají nahlédnout více než dost, možná i více, než by asi sami chtěli. Nahlédněme na dva komentáře jednoho z členů stávající bankovní rady, který je členem tohoto orgánu od roku 2016 a jehož smýšlení odráží posuny měnové politiky.

Roztrhaná idyla

V dubnu letošního roku spatřil na stránkách Hospodářských novin světlo světa komentář s názvem „Idyla byla roztrhána na kusy. ČNB teď dostala možnost hodit záchranný kruh“.

„Centrální banka dělá svou práci nejlépe, když o ní vůbec není slyšet,“ napsal tehdy pan radní. „Inflace poblíž dvouprocentního cíle, rostoucí HDP, nízká nezaměstnanost, vyrovnaná rizika dalšího vývoje,“ tak nějak tento radní společně se svým poradcem spatřuje onu idylu.

V prosinci 2019 náš pan radní opět společně se svým poradcem zveřejnil komentář s názvem „Dilema měnové politiky“. Komentář je i publikován na stránkách ČNB v sekci autorské rozhovory a komentáře. Zde ale oproti tištěné verzi Hospodářských novin došlo k úpravě názvu. „Měkké přistání a dilema měnové politiky“ jakoby lépe vyznívalo a to, že to v novinách bylo jinak, na tom jako kdyby nezáleželo.

Obrázek 1: Jde o „Dilema měnové politiky“, jak bylo otištěno v novinách, nebo „Měkké přistání a dilema měnové politiky“, jak prezentuje na svých stránkách ČNB?

REKLAMA

V tomto prosincovém komentáři ještě jeden z čelních představitelů ČNB řešil otázku toho, že ve světle protichůdných vlivů je diskuse o úrokových sazbách vcelku obtížná. Doslova konstatoval toto:

„Nejen, že je inflace již nějakou dobu nad 2% cílem, podle posledních údajů se v listopadu dostal růst cen dokonce nad toleranční pásmo. … Řešíme dilema, jestli ještě trochu „přibrzdit“ v době, kdy se firmy potýkají se slabou poptávkou, nebo nechat sazby kde jsou a riskovat, že tlaky na růst cen ještě zesílí. Primárním, zákonem daným cílem je pro nás přitom nízká inflace na úrovni cíle, ne podpora ekonomického růstu za každou cenu.“

Doby pandemické

Ano, v prosinci loňského roku ještě existovalo dilema, česká ekonomika se díky někdejší nekonvenční měnové politice ústřední bance státu přehřívala. Věřilo se, že útlum zahraniční poptávky bude znamenat ochlazení a měkké přistání. Prosincové úvahy o útlumu zahraniční poptávky a přehřáté české ekonomiky se ovšem v porovnání s pandemií nemoci COVID-19 zdají být dávnou minulostí. Tytam jsou i představy o měkkém přistání, ať už je vyslovoval radní a jeho poradce nebo tým ústřední banky státu pečující o komunikaci.

Další měsíce ukázaly, že všechno bude poněkud jinak. S příchodem pandemie měla být idyla roztrhána.

O čem se moc nehovoří, je hypotéza, že oživení a přehřátí české ekonomiky zajistilo setrvalé oslabení kurzu koruny, devizové intervence z let 2013 až 2017, a v realitě dodnes trvající měnové uvolnění dané vychýlením kurzu koruny. Vzniklý gigantických fond cizoměnových aktiv, tzv. devizové rezervy, které v realitě představují cosi jako státní suverénní nebo hedgeový fond, kurz koruny setrvale drží na slabších úrovních.

A slabší koruna, inflační politika, je nutně příspěvkem k vyšší domácí inflaci.

Strůjci měnové politiky situaci vykládali tak, že dosažení 2% inflace umožní zvýšit korunové úrokové sazby, normalizovat měnovou politiku. Zdá se, že v realitě důsledků se ovšem domácí ekonomika přehřívala, právě proto zaznívala slova o vyčerpaném trhu práce, nízké nezaměstnanosti a růstu mzdových nákladů. Součástí příběhu sázky na nekonvenční měnovou politiku jsou vlastně i ceny nemovitostí vykazující svižnou inflaci. Jakkoliv Ústava říká, že Česká národní banka je ústřední bankou státu a hlavním cílem její činnosti je péče o cenovou stabilitu, realita může být poněkud jinde.

REKLAMA

Doby předkovidové

V prosinci zaznamenaný rychlý růst spotřebitelských cen byl nutně důsledkem minulé měnové politiky. Dnes se připouští, že ČNB zvyšovala úrokové sazby, ale byla v tom s ohledem na plnění inflačního cíle příliš opatrná. Již v prosincovém komentáři zabírajícím se údajným dilematem, pak pan radní se svým poradcem připustili, že zvyšování úrokových sazeb mělo být razantnější:

„Při zpětném pohledu se však jeví, že v „lepších časech“ mohla být centrální banka ještě o chlup razantnější.“. Zazněla i poznámka o tom, že „sazby mohou jít postupně výše tak, aby alespoň pokrývaly inflaci“.

Ano inflace, doprovázená stlačením úrokových sazeb, kdy reálná úroková sazba zvýhodňuje dlužníky, se stala realitou nejen v českých končinách. Tato tzv. finanční represe měla být východiskem pro nastartování růstu, živou vodou umožňující polévat ekonomiku živou vodou. Třebas živou vodou v podobě hypotečních úvěrů – díky kumulujícím se závazků zadlužujících se domácností prahnoucích po bydlení ve vlastním může HDP růst, stát více vybere na daních, růst na dluh může být podpořen.

Kde jsou ty doby, kdy se vedly odborné diskuse o tom, jak se ceny nemovitostí pojí s otázkami cenové stability. Zaznívala slova o rizicích měnové politiky, která by umožnila nafouknutí realitní cenové bubliny. Zaznívaly hypotézy, jak vlastní měna a možnost ovlivňovat úrokové sazby čemusi podobnému zamezí. Uplynulo několik let a rekordní objemy poskytnutých korunových hypoték, dopování koupěschopné poptávky pod taktovkou uvolněné měnové politiky, vede za situace nepružné poptávky ke zdánlivě nekonečnému růstu cen nemovitostí.

S ohledem na cenovou stabilitu to ale už nemá být znepokojující, věří se v makroobezřetnostní politiku, schopnost technokratů ústřední banky státu finanční stabilitu zajistit nástroji neortodoxní měnové politiky. Tyto kanony, děla či jak se tomu říká, ovšem Zákon o ČNB limitoval. A když Ústava připouští, že se do činnosti ústřední banky státu lze zasahovat pouze na základě zákona, zákon musel být změněn.

Možnost hodit kruh

Změna zákona o ČNB může změnit priority a činnost ústřední banky státu jako instituce. To se v dubnu letošního roku vlastně už stalo. Toto i reflektoval i dubnový komentář našeho pana radního. Čtenářům svého komentáře se svěřil s tím, že poslední měsíc byla roztrhána na kusy.

Pouliční ekonom nebo věci neznalý novinář by asi namítl, že neplnění inflačního cíle bylo zřejmé již několik měsíců a idyla tedy ztrácela lesk už předtím. Člověk znalý komentáře prosincového se nestačí divit, jak rychle se mohou měnit východiska a pohledy na věc.

REKLAMA

Ať už byla idyla doktríny cílování inflace roztrhávána v měsíci dubnu nebo již dříve, česká inflace začala v posledních letech ukusovat kupní sílu českých korun. Inflace, která se nachází o dva procentní body nad úrokovou mírou, představuje finanční represi, která trestá střadatele a odměňuje dlužníky. Jde o konstelaci, která motivuje k zadlužování, ve svém důsledku oslabuje bilance dlužníků a pro finanční stabilitu představuje výrazné riziko.

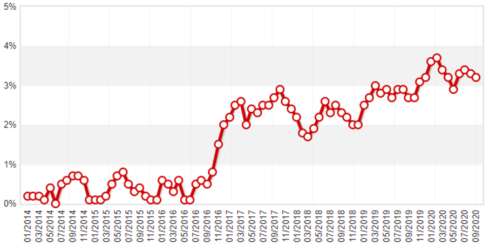

Graf 1: Neplnění 2% inflačního cíle je zřejmé delší dobu, není to jen otázkou několika měsíců. Měsíční vývoj ročního indexu spotřebitelských cen hovoří jasně.

Zdroj : czso.cz

Idyla byla roztrhána, dubnový komentář vyslovil i důvody, proč se v nejbližších měsících nepodaří inflační cíl naplnit: „Inflace se nyní může zdát druhořadá, ale stále je péče o cenovou stabilitu hlavním cílem a zákonným mandátem České národní banky. Tento cíl se v nejbližších měsících nepodaří splnit. Ceny rostou kvůli narušeným dodávkám ze zahraničí i oslabenému kurzu koruny.“

Prapor neortodoxní politiky

„V tradičním pojetí v první polovině minulého století byla jedna z hlavních rolí centrálních bank být takzvaným věřitelem poslední instance,“ znělo v dubnovém komentáři. Úvaha pak byla rozvinuta i směrem k roli centrálních bank ve fungování finančního trhu: „…půjčovat, když zbytek finančního trhu v panice přestával fungovat. Za sto let se finanční trhy i nástroje centrálních bank změnily, ale základní myšlenka zůstala stejná.“

Obzvláště poslední věta vyznívá zvláštně. Člověk znalý historie reforem korunové měny v minulých sto letech se nutně zachvěje. Tři měnové reformy korunové měny nulující úspory (prvorepubliková, poválečná, komunistická) jsou drsnou realitou historie centrálního bankovnictví na našem území. Co bylo míněno oním „základní myšlenka zůstala stejná“?

Dubnový komentář rovněž hovořil i o tom, jak důležité je dodávání likvidity a zachování dostupného úvěrování. Významné centrální banky přistupují k masivním programům nákupů aktiv – je dodávána například dolarová, eurová likvidita. Stejné programy poskytování financování realizují i centrální banky menších ekonomik – „od kterých jsme se před lety učili cílovat inflaci (Bank of England, švédská Riksbank, Novozélandská centrální banka)“.

Zdá se, že pan radní v tomto komentáři tak trochu lobboval ve vztahu k dubnové novele zákona o ČNB. Radní pak posun týkající se možnosti financování z měšce centrální banky okomentoval takto:

„Kdyby v panice nikdo nechtěl půjčovat, centrální banka půjčovat bude − to je princip věřitele poslední instance. České národní bance do této chvíle tato opatření zákon umožňoval jen ve velmi omezené míře. Odpovídal spíše představám o úloze centrální banky devadesátých let minulého století. Minulý týden schválená novela zákona o ČNB, i když má platnost jen do roku 2021, nám dává možnost hodit záchranný kruh, pokud se část finančního trhu dostane pod vodu.“

Centrální banky jsou mocné. Nejsou ale všemocné…

V dubnovém komentáři pana radního nechyběla zmínka, že nejde o měnové financování státního dluhu. Jde o to zachovat důvěru ve fungování finančního trhu. Kdyby pravomoc ústřední banky státu nakupovat za nově vytvářené koruny české státní dluhopisy neexistovala, zahraniční investoři by moc nechtěli tato korunová aktiva držet.

V realitě mlhavého a deštivého podzimu a druhé vlny pandemie nemoci COVID-19 vidíme důsledky. Uvolněná měnová politika ulehčuje politikům možnosti vést politiku uplácení voličů a bezstarostného utrácení. Miliardy lítají, nutnost predikce budoucího vývoje státních financí byla upozaděna, zdroje jsou. Ministryně financí ve sněmovně sebevědomě prohlašuje, že se z krize proinvestuje, vždyť prodává dluhopisy s půlprocentním ročním výnosem.

Komentáře o tom, že brzdy v podobě možnosti monetizovat dluh byly demontovány, nezaznívají. Nejen v Česku, ale napříč světem. Bylo tomu tak v době válek ostatně vždy. Nyní se vede válka, zúčtování přijde až po ní. Historie vypovídá o tom, že jakkoliv se finanční trhy i nástroje centrálních bank za sto let (z)měnily, základní myšlenka zůstala stejná.

Nejprve velké útraty a financování z měšce centrální banky, pak inflace anebo měnová reforma. Nafukující bilance ústřední banky státu má své důsledky. Zkušenosti na našem území v minulém století byly nepřehlédnutelné. Po vzniku Československa nejprve měnová reforma a zmrazení úspor. Pak deflační politika a úsilí o silnou korunu – třebas i proto, že dobývání renty velelo odkupovat podíly od zahraničních vlastníků za zahraničními úvěry uměle posílený kurz koruny.

Pak měnová politika stabilizace, následovaná politikou oslabování kurzu koruny v kontextu vývoje ve světě. Pak nastoupila devalvace kurzu koruny pod taktovkou okupantů. Po válce přišly dvě měnové reformy a další zmrazení a nulování úspor. Minulých sto let nebylo čímsi jako procházkou růžovým sadem, rovněž transformace 90. let si vyžádala dvoucifernou inflaci.

Jakkoliv se finanční trhy a nástroje centrálních bank změnily, myšlenka je stále stejná – jakmile centrální banka začne ze svého měšce poskytovat financování, není cesty zpět. A cesta končí inflací anebo měnovou reformou. Historie centrálního bankovnictví na našem území ukazuje, jak neblaze může nafukování bilance centrální banky skončit.

![]()