Dluhopisy – chce to klid a chytit příležitost za pačesy

Se zpomalením ekonomiky budou ve výhodě kvalitní aktiva, zejména státní dluhopisy do 5 let. Potenciální snížení sazeb centrálními bankami ve druhém čtvrtletí naznačuje prodloužení durace, a to navzdory obavám z politiky a inflace.

![]()

S obligacemi zamává snižování sazeb

Zpomalení hospodářského růstu a postupný pokles inflace dá centrálním bankám příležitost uvolnit přísnou monetární politiku a začít už ve druhém čtvrtletí snižovat sazby, což mluví ve prospěch prodloužení durace portfolia.

Navzdory tomu by se však investoři neměli snažit o přílišnou expozici v obligacích s ultra dlouhou splatností, protože se inflace dál drží nad cílovou 2% hladinou. Rozvinuté trhy se postupně začnou rozcházet ve své monetární politice, zejména v tom, jak budou centrální banky omezovat svou rozvahu. Fed zpomalí tempo kvantitativního zpřísňování (QT), aby nedošlo k poklesu likvidity, zatímco ECB ho zrychlí, až začne v červnu ukončovat program PEPP (Pandemic Emergency Purchase Programme). S nejvyšší pravděpodobností tak vzroste volatilita dluhopisových výnosů, zejména na vzdálenějším konci výnosové křivky.

Po všeobecném posilování napříč trhy za poslední dvě čtvrtletí bude trh nejspíš podceňovat rizika vzestupu i pádu ekonomiky. Dobrou zprávou je, že instrumenty s pevným výnosem nabízejí v současnosti celou řadu příležitostí, které mohou díky atraktivnímu ohodnocení dluhopisů a výnosům poblíž 15letého maxima pomoci přečkat nejrůznější makroekonomické scénáře.

Státní dluhopisy si navzdory fiskálním obavám zachovaly svou hodnotu při zajišťování portfolia proti růstovým a finančním rizikům a přední část výnosové křivky nabízí jednoznačně nejvýhodnější řešení.

REKLAMA

Instrumenty s pevným výnosem

Někdy v létě začnou Fed i ECB nejspíš se snižováním sazeb. Odpovědní činitelé však znovu opakují, že se budou dál řídit daty a postupovat pomalu, protože inflace zůstává nad cílovou 2% hladinou.

Pokud ke snižování sazeb nedojde, zvyšuje se pravděpodobnost tvrdého přistání, zejména v eurozóně, jejíž ekonomika stagnuje už od prosince 2022.

Investiční dluhopisy soukromých firem

Zpomalování ekonomiky s sebou přinese rychlejší zhoršování úvěrových podmínek, takže začnou klesat ratingy. Když odhlédneme od pandemických maxim a minim, mají teď investiční dluhopisy soukromých firem nejvyšší úročení v historii a nejnižší investiční pokrytí od globální finanční krize, takže je zásadní analýza zdola nahoru a pečlivý výběr.

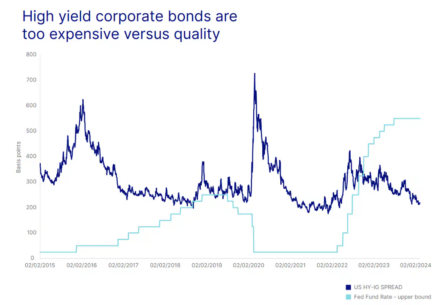

Korporátní dluhopisy s vysokým výnosem

Korporátní dluhopisy s vysokým výnosem se musí vypořádat se dvěma překážkami: zhoršováním fundamentálních ukazatelů a zvyšováním rizik spojených s refinancováním, protože mnohé dosáhnou v roce 2025 splatnosti. Protože se však centrální banky připravují rozvolnit podmínky financování, budou rizikové dluhopisy nejspíš i nadále populární.

REKLAMA

Investiční dopady

Jelikož se Federální rezervy i ECB připravují snižovat sazby, je tady prostor pro prodloužení durace portfolia až na 10 let.

Krátkodobé sazby na rozvinutých trzích dosáhly v loňském roce vrcholu a nabízejí všeobecně výhodný scénář pro držitele papírů se střednědobou a dlouhodobou splatností. Jako příklad můžeme uvažovat 6měsíční držbu, kdy musí výnosy z dvouletých amerických vládních dluhopisů stoupnout nad 6,1 %, aby byla návratnost záporná.

Americké dlouhodobé sazby ohrožuje i nadále možný návrat inflace ke 2 % a případné opětovné zvýšení prémie za splatnost. V případě nad očekávání pomalého dezinflačního trendu mohou výnosy z amerických státních dluhopisů se splatností delší než 10 let dál růst, i když že začne Fed snižovat sazby. V Evropě jsou dlouhodobé sazby přiměřené, ale u ultra dlouhých splatností jsme i nadále opatrní.

Investiční dluhopisy soukromých firem

Navzdory zhoršování úvěrových podmínek se budou úvěrové spready investičních dluhopisů držet v úzkém pásmu a investoři upřednostní kvalitu před rizikem.

Korporátní dluhopisy s vysokým výnosem

Ve zpomalující ekonomice se budou spready rizikových dluhopisů nejspíš postupně rozšiřovat. Poptávka však patrně zůstane robustní, protože rizikové dluhopisy na obou stranách Atlantiku mají průměrný výnos vyšší než průměr za posledních 14 let.

Autor: Althea Spinozzi, specialistka na dluhopisy Saxo Bank

![]()