Finanční poradci: Stali jste se plátci DPH… co teď?

Finanční poradci – plátci DPH musí pečlivě sledovat charakter uskutečněného plnění

V předcházejícím článku věnovanému tématice finančních poradců a jejich povinnostem z pohledu daně z přidané hodnoty jsem se zaměřil na podmínky, za kterých se musí registrovat k dani z přidané hodnoty. Předmětem dnešního článku je vysvětlit metodiku fungování daně z přidané hodnoty u finančních poradců.

Předpokládejme finančního poradce, který překročil v květnu 2008 obrat za posledních dvanáct měsíců ve výši jednoho milionu korun a tím pádem mu vyvstala povinnost registrovat se k dani z přidané hodnoty. Jaké jsou jeho povinnosti? Zákon o DPH ukládá poplatníkovi povinnost navštívit finanční úřad nejpozději do 15. 6. 2008 a vyplnit a odevzdat přihlášku k registraci k DPH. Plátcem DPH se poplatník stane od 1. 8. 2008.

Bez přinejmenším základních znalostí zákona o DPH se finanční poradce neobejde

Finanční poradce má v úplně zjednodušené podobě dvě základní možnosti. Buď svěří svoji agendu (pravděpodobně v podobě daňové evidence) účetní nebo daňovému poradci, nebo se s ní popere sám.

I v prvním případě se bude muset seznámit přinejmenším se základy Zákona o DPH, neboť bude muset pracovat s daňovými doklady a měl by být schopen reagovat na záležitosti s nimi souvisejícími. V druhém případě (agendu k DPH si povede sám) se musí finanční poradce připravit na dost pracnou a komplikovanou administrativu. Nyní se budu věnovat metodice fungování DPH u finančních poradců a způsobu výpočtu daňové povinnosti.

Základem je pochopení charakteru uskutečněných plnění finančním poradcem

Jak jsem zmínil v předcházejícím článku věnovanému problematice DPH u finančních poradců, tak finanční a pojišťovací činnosti patří do skupiny činností osvobozených bez nároku na odpočet DPH (§ 51, 54 a 55 tohoto zákona). U těchto plnění se neuplatňuje DPH na výstupu, ale na oplátku nelze uplatnit ani nárok na odpočet daně u přijatých zdanitelných plnění vztahující se k těmto osvobozeným plněním.

REKLAMA

Dovolím si vsuvku pro finanční poradce, kteří s DPH začínají, a vysvětlím pojmy „uskutečněné“ a „přijaté“ zdanitelné plnění. Uskutečněné plnění je z pohledu plátce DPH to, co on pro někoho dělá (služba, zboží atd.), zatímco přijaté plnění je to, co si plátce DPH u někoho objedná a někdo uskutečňuje pro něj.

U přijatých zdanitelných plnění hovoříme o možnosti nárokovat si DPH na vstupu, zatímco u uskutečněných zdanitelných plnění se hovoří o DPH na výstupu. Z pohledu finančních poradců a jejich druhu podnikání je trochu nepříjemný fakt, že často dochází k uskutečňování osvobozených činností bez nároku na odpočet DPH a vedle nich ostatní běžně zdaňovaná plnění.

Tak například obdrží finanční poradce zprostředkovatelskou provizi z nějakého finančního produktu, která má charakter osvobozeného plnění a vedle toho poskytne klientovi nějaké placené ekonomické poradenství, které je povinen zatížit základní sazbou DPH (19 %). Odlišit tyto dva druhy plnění nebude pro finančního poradce až takový problém a je vhodné se řídit § 51, 54 a 55 Zákona o DPH.

Komplikace nastávají v kontextu přijatých plnění, které každý finanční poradce ke svojí výdělečné činnosti potřebuje.

REKLAMA

Daň na vstupu lze nárokovat jen u přijatých plnění použitých k běžným zdanitelným plněním

Finanční poradce může mít samozřejmě velmi pestrou a širokou paletu vstupů, které budou mít původ od plátců anebo od neplátců DPH. Zde je důležité si zapamatovat základní pravidlo uvedené v § 51 a 75 Zákona o DPH. U přijatých zdanitelných plnění lze nárokovat daň na vstupu pouze v případě, že budou použita k plnění zatíženým daní na výstupu (zákon vyjmenovává i další důvody, ale pro zjednodušení je neuvádím). Naopak u přijatých plnění použitých k osvobozeným plnění bez nároku na odpočet nelze DPH na vstupu uplatnit.

Problémem přijatých plnění finančních poradců ovšem často bývá fakt, že přijatá plnění nejsou použita výlučně na osvobozená nebo běžná zdanitelná plnění. Velmi často dochází k tomu, že plnění jsou zčásti použita na uskutečnění osvobozených plnění a na plnění s povinností přiznat daň na výstupu. V takových případech musí plátce DPH krátit daň na vstupu v poměru k těmto uskutečněným plněním. Detailům takto krácenému plnění se budu věnovat v dalším článku.

TIP: Máte vlastní byt? Nezapomeňte na daně!

Výsledná daňová povinnost je rozdílem daně na výstupu a na vstupu

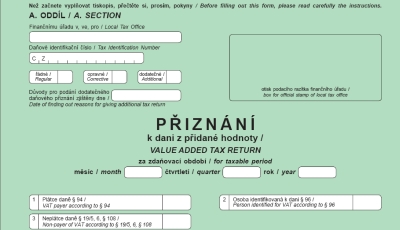

Co se týče dalších povinností plátce DPH je nutné si zvyknout na kvartální povinnost podávat daňové přiznání. V případě našeho plátce DPH registrovaného od 1. 8. 2008 bude nutné podat vyplněné přiznání k DPH do 25. 10. 2008 (podává se takzvaně za třetí kvartál – červenec až září) a zároveň je nutné nejpozději k tomuto datu zaplatit i vypočtenou daň.

Daňovou povinností se rozumí rozdíl mezi daní na výstupu a odpočtem daně. V určitých situacích může odpočet daně převýšit daňovou povinnost, čímž vzniká nadměrný odpočet. V takových případech finanční úřad plátci peníze posílá sám.

![]()