Fond-show: Accolade Industrial Fund

Foto: Accolade

Perspektivní nemovitostní fond Accolade Industrial se stabilními výnosy přes 8 % ročně. Spravuje a pronajímá skladové a logistické areály ve střední Evropě v hodnotě téměř 19 miliard korun.

![]()

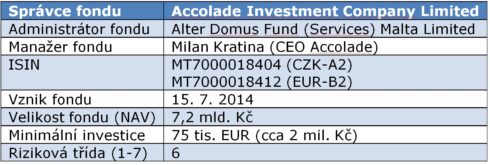

Accolade Industrial je profesionální fond určený pouze pro kvalifikované investory. Jelikož je registrovaný na Maltě a řídí se tamními předpisy, minimální investice do fondu je stanovena na 75 tisíc euro, čili pro tuto investici potřebujete minimálně dva miliony korun. (I když existuje i alternativa, na kterou stačí jeden milion korun, viz podrobněji v závěru.)

Základní údaje

Accolade Industrial Fund je jediný dílčí fond (podfond) společnosti Accolade Fund SICAV p.l.c. registrované na Maltě. Na činnost fondu tedy dohlíží Úřad pro dohled nad finančním trhem Malty (Malta Financial Services Authority), nikoliv Česká národní banka. Registrace fondu na Maltě má historické důvody, protože v době jeho vzniku bylo české právní prostředí kolem fondů kvalifikovaných investorů teprve v plenkách, takže hodně pionýrů v té době zakotvilo právě na Maltě. Teprve od roku 2014 totiž česká legislativa vůbec umožnila vznik SICAVu (akciové společnosti s proměnlivým základním kapitálem).

Investiční strategie

Jedná se o klasický nemovitostní fond, který investuje do nájemních nemovitostí. Zaměřuje se však výhradně na výrobní a logistické areály. Aktuálně spravuje a pronajímá 16 průmyslových parků v celkové hodnotě téměř 19 miliard korun. Z toho sedm parků se nachází v České republice, osm v Polsku a jeden v Německu. Během tohoto roku by měl do fondu přibýt další areál v Německu, Polsku a také na Slovensku. Celková pronajatá plocha nemovitostí činí 95 hektarů, čili pro představu zhruba 135 fotbalových hřišť.

Accolade při správě fondu klade důraz na vhodnou polohu logistických parků a zároveň na vybavení moderními technologiemi a také na jejich ekologickou stopu a společenskou odpovědnost. Jeden z areálů ve fondu, distribuční centrum REAL Digital v Chebu, byl dokonce loni certifikován jako nejšetrnější průmyslová budova na světě dle standardů BREEAM.

REKLAMA

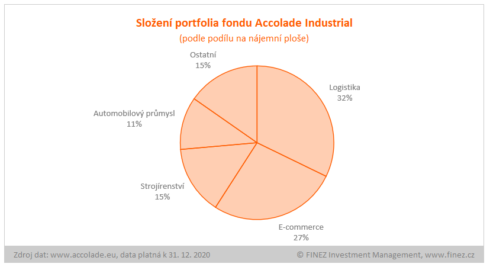

Složení portfolia fondu

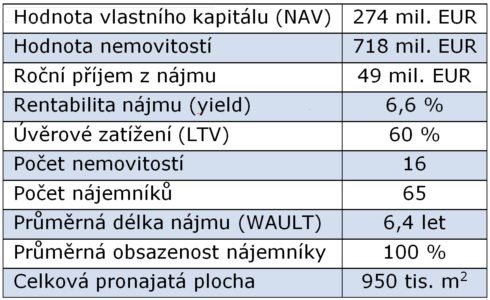

Klíčové ukazatele portfolia fondu

Zdroj dat: Nemovitostní-fondy.cz, data platná k 31. 12. 2020

Fond Accolade má celkem 65 nájemníků. Největším z nich je logistická firma DHL, ze známějších jmen dále Raben, FedEx, DB Schenker, DPD, Tchibo nebo Bidfood. Všechny areály ve fondu jsou plně pronajaté s průměrnou délkou do konce nájemních smluv přes 6 let. Hrubý roční výnos z nájmu vychází 6,6 %. Čili zhruba třikrát tolik, co u většiny investičních bytů.

Při akvizicích nových nemovitostí efektivně využívá bankovní financování, čímž výrazně zvyšuje rentabilitu vlastního kapitálu, tedy finální výkonnost pro investory. Úvěrové zatížení nemovitostí se pohybuje kolem 60 %. Logika je jednoduchá, kromě prostředků od investorů si fond ještě více než jednou tolik půjčí od banky, takže ve finále pořídí více nemovitostí, které generují nájem. A jelikož roční výnos z nájmu je několikanásobně vyšší než úrok z úvěru od banky, tak se to finančně vyplatí, na rozdíl právě od investičních bytů, kde to mnohdy vychází jen s odřenýma ušima, protože tam je rentabilita nájmu výrazně nižší.

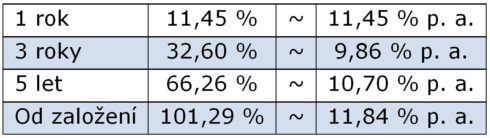

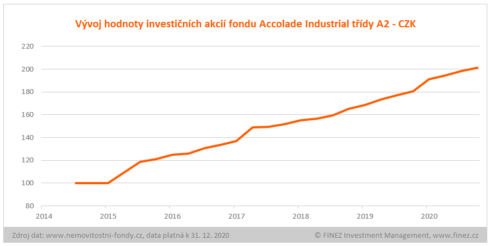

Historické výnosy (v CZK)

Accolade Industrial patří každoročně k nejúspěšnějším nemovitostním fondům v ČR. V marketingových materiálech prezentuje očekávaný čistý výnos pro investory 7 % ročně, což stabilně překonává. V roce 2020 vydělal investorům přes 11 % (v korunách), nejvíc ze všech nemovitostních fondů působících v ČR. Od počátku fungování fondu už stoupla hodnota investičních akcií na dvojnásobek, což odpovídá čistému anualizovanému výnosu 11,8 % p. a.

REKLAMA

Historický vývoj hodnoty investice (v CZK)

Rizika spojená s investicí

Podle souhrnného ukazatele rizik je fond zařazen do šesté rizikové třídy ze sedmi. V šesté skupině bývají zpravidla růstové akciové fondy a podobné velmi volatilní investice. Nicméně to není případ fondu Accolade, ten prakticky žádnou volatilitu nevykazuje, historicky při každém čtvrtletním ocenění hodnota investičních akcií setrvale rostla. Příčinou zařazení fondu mezi rizikovější investice je v tomto případě špatná likvidita podkladových aktiv.

Primární měnou fondu Accolade je euro. Nemovitosti v majetku fondu jsou oceňovány v eurech, nájem je zpravidla sjednán a inkasován v eurech a bankovní akviziční úvěry jsou také čerpány v eurech. U korunové třídy investičních akcií fond nijak nezajišťuje měnové riziko. Takže pokud investujete v korunách, má na hodnotu investičních akcií vliv také vývoj kurzu EUR/CZK. Pokud koruna posiluje k euru, snižuje to výnosy v korunách. Když koruna oslabuje, zvyšuje to výnosy v korunách.

Poplatky spojené s investicí

Vstupní poplatek při investici do fondu je standardně 3 %. Výstupní poplatky fond Accolade sice při zpětném odkupu neúčtuje, ale zároveň přímo omezuje dobu držení investičních akcií fondu minimálně na 5 let. V prvních pěti letech od úpisu neumožňuje zpětné odkupy. A lhůta pro vypořádání zpětných odkupů je posléze až 12 měsíců. Fond Accolade je tedy potřeba vnímat jako dlouhodobou a velmi nelikvidní investici.

Vydává čtyři třídy investičních akcií, dvě korunové a dvě eurové, které se pak liší poplatkem za obhospodařování fondu a zároveň minimální požadovanou investicí. Třídy A1 (CZK) a B1 (EUR) mají nižší poplatek za správu 1 % ročně a jsou určeny velkým investorům s minimální investicí 740 000 euro, tj. necelých 20 milionů korun. Třídy A2 (CZK) a B2 (EUR) jsou dostupné od minimální investice 75 000 eur, tj. necelých 2 milionů korun. U třídy A2 a B2 činí poplatek za správu 1,6 % ročně. Jejich výkonnost je pak logicky zhruba o 0,6 % nižší.

Retrospektiva minulého hodnocení

O fondu Accolade Industrial už jsem v rámci seriálu fond-show psal zhruba před třemi roky a tehdy byl můj postoj zdrženlivější, a to z mnoha důvodů.

REKLAMA

Zaprvé jsem se obával, že až přijde ekonomická recese, projeví se to negativně do ocenění hodnoty spravovaných nemovitostí – průmyslové a logistické areály jsou v tomto směru nejcitlivější. Ovšem místo standardní ekonomické recese se dnes potýkáme s „covid recesí“, která má negativní dopady zejména na obchody a kanceláře, jež standardně bývají při recesích naopak stabilnější. Místo toho covid uspíšil rozvoj e-commerce a přiměl firmy přehodnocovat potřebu vlastních skladových zásob. Fondu Accolade tedy „covid-recese“ prospívá, generuje nadále velmi stabilní cashflow z nájmu a díky vysoké poptávce může chystat řadu dalších projektů. Podrobněji se dopady Covidu na jednotlivé nemovitostní fondy věnuji v článku: Jak Covid ovlivňuje výnosy nemovitostních fondů?

Zadruhé jsem měl zpočátku obavy z transparentnosti fondu, který je registrovaný na Maltě a nakupuje nemovitosti od mateřské skupiny Accolade, čili je tam obrovský střet zájmů. Skupina Accolade buduje a servisuje průmyslové a logistické areály, které pak ve chvíli, kdy jsou hotové a plně pronajaté, prodává do fondu Accolade Industrial. Díky tomu fond vykazuje stabilní výnosy z nájmu a nenese riziko developmentu. Na podobném principu je založeno více nemovitostních fondů. Na druhou stranu s tím vždy vyvstává otázka, za jakou cenu budou nemovitosti do fondu prodávány, zda nebudou zakladatelé upřednostňovat vlastní zájmy před zájmy investorů.

Tento střet zájmů je samozřejmě ošetřen nezávislými cenovými posudky při každé akvizici. Ale přesto tam vždy je určitý stín pochybností. Nicméně fond Accolade Industrial už řadu let prokazuje, že tyhle obavy jsou v jeho případě zbytečné. Nezávislými oceňovateli fondu Accolade jsou renomované společnosti CBRE a Knight Frank. Nové akvizice probíhají za férovou cenu a ocenění nemovitostí ve fondu bych označil za poměrně konzervativní. Vychází z čistého cashflow a roste de facto pouze s tím, jak roste nájemné, o čemž svědčí i hrubý roční výnos z nájmu (yield), který se poslední tři roky drží neustále kolem úrovně 6,6 – 6,9 % p. a.

Aktuální hodnocení

Fond Accolade Industrial je perspektivní dlouhodobá investice s vysokými a stabilními výnosy. Minulé výnosy samozřejmě nejsou nikdy zárukou výnosů budoucích. Pamatujte, že může také někdy dojít i k negativnímu přecenění hodnoty nemovitostí nebo k výraznému posílení koruny a potažmo k poklesu hodnoty investičních akcií. Ale můžeme konstatovat, že výnos 7 % p. a. (a více) je dlouhodobě udržitelný.

Ovšem je potřeba pamatovat na to, že tato investice je nelikvidní (5 let od nákupu fond neumožňuje zpětné odkupy). Je tedy vhodná pouze pro investory, kteří mají dostatek jiných likvidních prostředků.

Pár let trvalo, než si fond Accolade získal mou důvěru. Teprve v posledním roce do něj s klienty ve větší míře investujeme. Líbí se mi celkový přístup skupiny Accolade ke správě nemovitostí a důraz na moderní technologie i ekologickou stránku areálů. Kladně hodnotím také transparentnost fondu, jako jeden z mála nemovitostních fondů otevřeně zveřejňuje ocenění všech nemovitostí, příjmy z pronájmu a další klíčové ukazatele hospodaření fondu.

Alternativa od Consequ

Jak už zaznělo, investice do samotného fondu Accolade Industrial je možná minimálně od 2 mil. korun. Conseq Funds investiční společnost ale vytvořila účelový „feeder fond“ nazvaný Accolade Industrial fond fondů, který investuje do fondu Accolade Industrial, ale je u něho minimální investice pouze 1 mil. korun.

Dochází zde sice ke zdvojení poplatků, ale jelikož tento fond fondů může investovat do A1 třídy dostupné velkým investorům (od 20 mil. Kč) s nižším poplatkem za správu, tak ve finále celková nákladovost toho fondu fondů vychází kolem 1,8 %, čili srovnatelná se samotným fondem Accolade Industrial (třídou A2).

Nicméně také tu u fondu fondů dochází k určité prodlevě se zainvestováním prostředků do podkladového fondu. Dokud je fond fondů relativně malý (k 31. 12. 2020 pouze 116 mil. Kč), tak ta likvidita z vkladů od nových investorů bude trochu snižovat výnosnost fondu fondů oproti podkladovému fondu Accolade. Nicméně tento efekt bude postupem času s přibývajícím kapitálem slábnout, takže Accolade Industrial fond fondů bude v budoucnu takřka plnohodnotnou alternativou samotnému fondu Accolade Industrial pro investory s menším kapitálem.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z odborného portálu Nemovitostní-fondy.cz a z materiálů skupiny Accolade a společnosti Conseq Investment Management a jsou platná k 31. 12. 2020.

Jan Traxler, autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management a odborný garant portálu Nemovitostní-fondy.cz.

![]()