Fond-show: Amundi Index MSCI North America

Jediný nízkonákladový korunový indexový fond v České republice. Nabízí možnost jednoduše investovat v korunách do všech největších amerických akcií a při tom automaticky reinvestovat dividendy.

![]()

Základní údaje Amundi Index MSCI North America

|

Správce fondu |

Amundi Luxembourg |

|

Manažer fondu |

Lionel Brafman, Shan Zhao |

|

ISIN |

LU1049757393 (CZK), LU0442407853 (USD), LU0389812347 (EUR) |

|

Vznik fondu |

21. 12. 2009 (USD a EUR), 15. 9. 2014 (CZK) |

|

Velikost fondu |

3,2 mld. USD |

|

Rating Morningstar |

*** |

|

SRRI (1-7) |

5 |

Investiční strategie Amundi Index MSCI North America

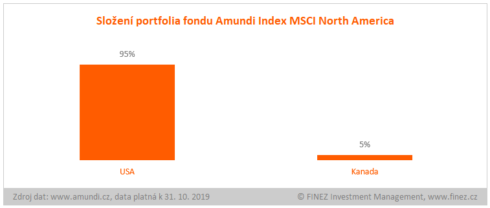

Investiční strategie fondu Amundi Index MSCI North America je jednoduchá, snaží se s co nejmenší odchylkou kopírovat složení akciového indexu MSCI North America, který je sestaven z akcií amerických a kanadských burzovně obchodovaných společností. Celkem jich je nyní v indexu 726, přičemž převažují americké akcie, ty mají váhu 95 %. Na Kanadu připadá jen 5 % portfolia fondu.

Podíváme-li se na největší pozice v indexu a potažmo ve fondu, najdeme tam samozřejmě všechny největší americké firmy podle tržní kapitalizace. Pětku největších tvoří technologické firmy Apple, Microsoft, Amazon, Alphabet (Google) a Facebook. Následují Berkshire Hathaway, JPMorgan Chase, Johnson & Johnson, Visa, Walmart, Bank of America, Procter & Gamble, Exxon Mobile, Mastercard, AT&T, Walt Disney, United Health Group, Intel, Verizon Communication, Home Depot, Coca-Cola, Wells Fargo, Merck, Chevron, Boeing, Pfizer a další.

V zásadě se tedy dá říct, že tento fond nabízí možnost jednoduše investovat v korunách do „indexu“ S&P 500 – do všech největších amerických akcií. A přitom automaticky reinvestovat dividendy, protože korunová třída fondu je klasicky růstová, inkasované dividendy reinvestuje.

Složení portfolia fondu Amundi Index MSCI North America

Historické výnosy (v CZK)

|

1 rok |

11,65 % |

~ |

11,65 % p.a. |

|

3 roky |

35,09 % |

~ |

10,54 % p.a. |

|

5 let |

39,50 % |

~ |

6,88 % p.a. |

|

od založení |

40,57 % |

~ |

6,87 % p.a. |

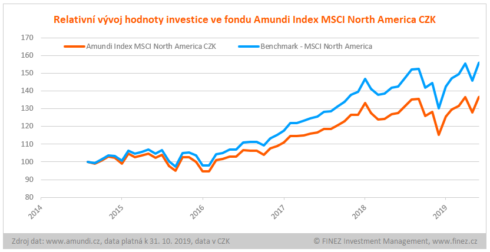

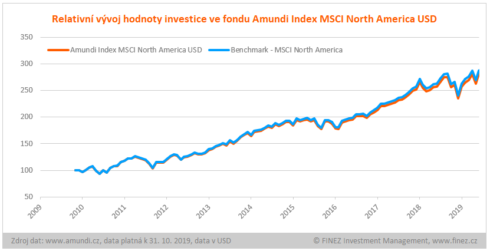

Fond vznikl na konci roku 2009 v dolarové a eurové třídě. V dolarové třídě od té doby vydělal 190 %, čili zhodnotil investici (v dolarech) téměř na trojnásobek. V roce 2014 pak přibyla i korunová třída. Ta zatím vydělala investorům 40 % (v korunách).

Zajímavé však je, že ačkoliv se jedná o nízkonákladový indexový fond, jeho výkonnost výrazně zaostává za srovnávacím indexem MSCI North America. To ovšem platí pouze o korunové třídě fondu. Hodnota indexu MSCI North America v dolarech od založení korunové třídy fondu stoupla o 60 %, zatímco hodnota investice ve fondu v korunách stoupla jen o 40 %. To je propastný rozdíl. Na vině byly vysoké náklady na hedging dolaru v uplynulých letech spojené s vysokým úrokovým diferenciálem a ještě eskalované měnovými intervencemi ČNB.

Do budoucna by ten rozdíl rozhodně měl být výrazně menší. Aktuálně jsou náklady na hedging dolaru do korun prakticky nulové, respektive dokonce měnové forwardy nesou drobný výnos navíc, neboť úrokové sazby v korunách jsou dnes vyšší než v dolarech. V uplynulých pěti letech tomu bylo naopak.

Historický vývoj hodnoty investice (v CZK)

Pro zajímavost se podívejme i na vývoj dolarové třídy fondu, která se více méně drží benchmarku, zaostává skutečně jen o náklady na správu fondu, které jsou velmi nízké. Od založení fond v dolarech zaostává za indexem MSCI North America o 7,5 %.

Historický vývoj hodnoty investice (v USD)

Rizika spojená s investicí

S fondem je spojeno klasické tržní riziko vyplývající z pohybu cen akcií na burze. Jako většina akciových fondů je i tento z pohledu historické volatility zařazen do páté rizikové třídy ze sedmistupňové škály SRRI.

Korunová třída fondu zajišťuje měnové riziko do CZK. Na hodnotu investice tak nemá vliv vývoj kurzu amerického dolaru. Pouze případné náklady na měnové zajištění, které jak už bylo zmíněno, zrovna v posledních pěti letech byly u dolaru velmi vysoké. Nyní už jsou ale takřka nulové.

Poplatky spojené s investicí

| Vstupní poplatek |

max. 4,50 % |

| Výstupní poplatek |

není |

| Poplatek za správu |

0,30 % |

| Výkonnostní odměna |

není |

| TER (celková roční nákladovost) |

0,30 % |

Vstupní poplatek fondu může být maximálně 4,5 %. Jeho konkrétní výše pak záleží na objemu investice a ceníku distributora. Dle ceníku Amundi ČR se v závislosti na objemu investice vstupní poplatek fakticky pohybuje od 2,75 % do 3,75 %.

Za správu a administraci fondu si Amundi účtuje pouze fixní poplatek 0,3 % ročně a tomu odpovídá i velmi nízká roční nákladovost 0,3 %.

Závěrečné hodnocení

Fond Amundi Index MSCI North America je první a pokud vím dosud jediný nízkonákladový korunový indexový fond v České republice. Jako takový tedy zatím nemá u nás moc konkurenci. Investovat do něj lze přímo u zastoupení Amundi v ČR nebo přes Komerční banku.

Já osobně dnes do akcií moc neinvestuji, preferuji nemovitosti nebo private equity projekty. V rámci klasické akciové složky pak zpravidla dávám přednost aktivně spravovaným fondům a globálně zaměřeným, které jsou flexibilní v regionálním i sektorovém rozložení portfolia. Už mnohokrát jsem tu psal i o fondech, které svou výkonností poráží index, nebo se ho plus mínus dokážou držet i přes vyšší náklady na správu.

Nicméně obecný trend ve světě je dnes v nízkonákladových produktech. A tento trend začíná být patrný i v preferencích českých investorů. Proto je fond Amundi Index MSCI North America u informovaných investorů velmi oblíbený. I já považuji tento fond za velmi dobrý produkt, prostřednictvím kterého lze jednoduše investovat do akcií všech největších amerických společností.

Z dlouhodobého pohledu není až takový problém, že je tento fond koncentrovaný jen do akcií amerických a kanadských firem, stejně většina z nich působí globálně. Akorát na krátkodobém až střednědobém horizontu je potřeba počítat s tím, že i americký trh může někdy postihnout větší propad cen, podobně jako v letech 2000 a 2008. Na větší investice do akcií dnes dle mého názoru není dobrá doba. Pro pravidelné dlouhodobé investice je fond vhodný.

Autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Amundi Czech Republic Asset Management a jsou platná k 31. 10. 2019.

![]()