Fond-show: BNP Paribas Energy Transition

Další z top nejvýnosnějších fondů v ČR v roce 2020. Environmentální fond zaměřený na čistou energii. Ukázkový příklad aktivně spravovaného akciového fondu, který má pro investory vysokou přidanou hodnotu.

![]()

Základní údaje

| Správce fondu | BNP Paribas Asset Management |

| Manažer fondu | Ulrik Fugmann, Edward Lees |

| ISIN | LU0823414635 |

| Vznik fondu | 2. 9. 2019 |

| Velikost fondu | 380 mil. EUR |

| Rating Morningstar | bez ratingu |

| SRRI (1-7) | 6 |

Investiční strategie

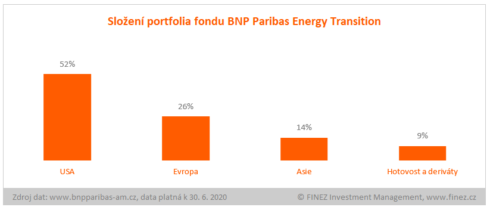

Fond BNP Paribas Energy Transition investuje do akcií společností, které se aktivně podílí na přechodu k „čisté energii“ a energetickým úsporám. V portfoliu fondu bychom našli zhruba 40 společností, mezi nimi na jaře byly třeba i akcie Tesla a VectoIQ (firma, která koupila společnost Nikola Motor, jež vyrábí elektrické tahače). Obě pozice ale fond v květnu po výrazném růstu cen akcií uzavřel. Dnes jsou v portfoliu akcie společnosti BYD, což je taková „čínská Tesla“, dále akcie americké firmy Workhorse Group, která vyrábí elektrické dodávky a drony, nebo společnosti Plug Power, která se zase orientuje primárně na vodíkové zdroje energie.

Dále bychom v portfoliu fondu našli například akcie dánské společnosti Orsted, největšího světového developera offshore větrných elektráren, nebo akcie americké společnosti Enphase Energy, výrobce dnes asi nejžádanějších mikro-střídačů pro solární panely. Významnou pozici mají nyní ve fondu také akcie americké firmy Sunrun, kterou lze považovat za jednoho z leaderů v solárních systémech pro domácnosti (panely na střeše + baterie).

Složení portfolia fondu

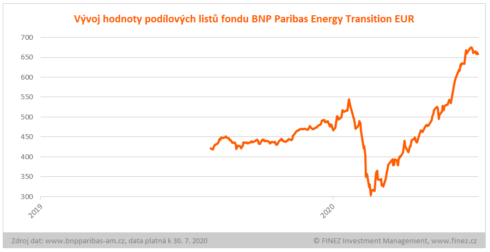

Historické výnosy

Úplný počátek fondu bychom mohli datovat už od roku 1997. Od té doby stoupla hodnota podílových listů fondu o 5,66 % p.a. (v eurech). Nicméně až do loňského roku se jednalo o klasický sektorový akciový fond zaměřený na energetický sektor, což v praxi znamená primárně těžba a zpracování ropy a plynu. V portfoliu fondu byste v minulosti našli klasické hegemony v tomto odvětví, akcie společností Chevron, BP, Royal Dutch Shel, Total apod.

V roce 2019 došlo k zásadní změně investiční strategie fondu, v podstatě k otočce o 180 stupňů. Místo „špinavé ropy“ se nyní fond naopak orientuje na „čistou energii“. A tento společensky odpovědný přístup nese ovoce. Zatímco těžaři ropy trpí nízkými cenami a jejich akcie patří v tomto roce mezi nejvíce postižené, fond BNP Paribas Energy Transition dokázal od ledna zhodnotit majetek investorů o 40 % a patří mu aktuálně třetí příčka mezi top 10 nejvýnosnějšími fondy v ČR v roce 2020. Za necelý rok fungování fondu BNP Paribas Energy Transition stoupla hodnota jeho podílových listů o neuvěřitelných 56 %.

Historický vývoj hodnoty investice (v EUR)

Rizika spojená s investicí

Fond BNP Paribas Energy Transition je zařazen do šesté rizikové třídy na sedmistupňové škále SRRI, neboť vykazuje poměrně vysokou volatilitu. V portfoliu fondu jsou převážně akcie menších technologicky orientovaných firem, jejichž ceny se kolikrát hýbou i o desítky procent za měsíc. Jelikož fond má poměrně koncentrované portfolio (cca 40 akcií), dovede pak i jedna pozice pohnout s hodnotou majetku celého fondu.

Díky dobrému managementu se to ve finále projevuje výraznou nadvýkonností oproti běžným akciovým fondům. Nicméně určitě v budoucnu přijdou i momenty, kdy tomu bude právě naopak. U tohoto fondu je skutečně potřeba počítat s krátkodobě velkými výkyvy, které když investor ustojí, měl by být odměněn dlouhodobě velmi zajímavými výnosy.

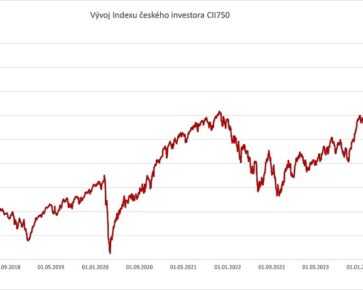

Fond je denominovaný v eurech. Fakticky investuje zhruba polovinu kapitálu do akcií v dolarech a část portfolia také v dalších měnách. Fond není cíleně měnově zajištěný, i když příležitostně některé pozice zajišťuje do eura. Každopádně na hodnotu majetku fondu mohou mít vliv i pohyby kurzů měn a na hodnotu investice z pohledu českého investora, který sleduje hodnotu investice v korunách, má pochopitelně vliv také vývoj kurzu eura a české koruny.

Poplatky spojené s investicí

| Vstupní poplatek | max. 3,00 % |

| Výstupní poplatek | není |

| Poplatek za správu | 1,50 % |

| Výkonnostní odměna | není |

| TER (celková roční nákladovost) | 1,95 % |

Vstupní poplatek může být dle statutu fondu maximálně 3 %. Výstupní poplatek žádný účtován není. Za obhospodařování a administraci fondu si BNP Paribas strhává z majetku fondu 1,5 % ročně, což je standardní manažerský poplatek. Výkonnostní odměnu si žádnou neúčtuje. Odhadovaná roční nákladovost fondu je lehce pod dvěma procenty.

Závěrečné hodnocení

Společnost BNP Paribas Asset Management můžeme právem považovat za leadera v oblasti environmentálních a společensky odpovědných investic. Kritéria společenské odpovědnosti používá při výběru investic u všech obhospodařovaných fondů, vytvořila si k tomu vlastní ESG rating. U enviromentálních fondů, mezi které můžeme zařadit i fond BNP Paribas Energy Transition, pak sleduje vyloženě pozitivní dopad na životní prostředí – snižování emisí skleníkových plynů, snižování spotřeby energie apod.

Fond BNP Paribas Energy Transition v této podobě funguje velmi krátce, ale jak je patrné ze složení portfolia fondu a z jeho dosavadních výsledků, management fondu odvádí výbornou práci. Myslím, že tento fond bude často obsazovat přední příčky v žebříčku nejvýnosnějších investic. Bude tomu samozřejmě adekvátně odpovídat i vyšší volatilita. Je tedy vhodný pro dlouhodobé investice, nejlépe formou pravidelných nákupů.

Často v odborných kruzích diskutujeme, zda jsou efektivnějším řešením nízkonákladové indexové fondy, které pasivně kopírují celý akciový index, nebo nákladově dražší aktivně spravované fondy. Aby aktivní správa měla smysl, musí nabídnout nějakou přidanou hodnotu. Fond BNP Paribas Energy Transition je ukázkovým příkladem aktivně spravovaného fondu, který má pro investory vysokou přidanou hodnotu.

Autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů BNP Paribas Asset Management. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 30. 7. 2020, data o složení portfolia fondu jsou platná k 30. 6. 2020.

![]()