Text: Jan Traxler

21. 11. 2017

Fond-show: Conseq Active Invest Dynamický

Jednoduché a mezi poradci velmi oblíbené řešení pro pravidelné investice na delším časovém horizontu. Výhodou je široce diverzifikované portfolio, nevýhodou vysoká roční nákladovost TER, která dlouhodobě snižuje čisté výnosy. Jeho další skrytou slabinou je také měnové riziko.

![]()

Fond Active Invest Dynamický je kategorizován jako fond fondů (nebo se někdy také říká střešní fond). Jako fond fondů funguje od roku 2014. Předchozích 10 let společnost Conseq obdobným způsobem klientům obhospodařovala typové portfolio složené z jednotlivých fondů.

Toto typové portfolio v prosinci 2013 překlopila do fondu kvůli zjednodušení administrativy, a také za účelem daňové optimalizaci pro klienty, neboť tehdy došlo k prodloužení časového testu z 6 měsíců na 3 roky. Zatímco dříve měli klienti na majetkovém účtu podílové listy jednotlivých fondů, nyní drží pouze podílové listy jednoho fondu fondů. V rámci tohoto fondu pak může docházet k různým změnám v rozložení majetku, aniž by investoři museli řešit daně. Pro klienty velmi jednoduché řešení. Nicméně, jak si ukážeme, poměrně drahé řešení.

Tabulka 1: Základní údaje

| Správce fondu | Conseq Investment Management |

| Manažer fondu | Jan Vedral, Anne-Françoise Blüher, Tom Kadeřábek |

| ISIN | CZ0008474202 |

| Vznik fondu | 11. 12. 2013 |

| Velikost fondu | 9,7 mld. Kč |

| Rating Morningstar | není |

| SRRI (1-7) | 5 |

Investiční strategie

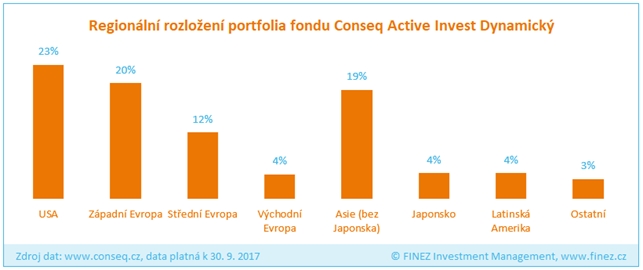

Fond Active Invest Dynamický investuje 90 % majetku do akciových fondů. Má jich v portfoliu cca 35, různě zaměřených a od různých správců (Franklin Templeton, BNP Paribas, Fidelity, NN a další). Jeho cílem není být lepší než ostatní, je spravován spíše pasivně, obrátkovost fondu je velmi nízká. Drží v portfoliu dlouhodobě vybrané fondy a snaží se o maximální diverzifikaci napříč celým trhem.

Investuje do institucionálních tříd fondů, které mají nižší poplatky za správu, přesto zde tak jako u všech střešních fondů dochází ke zdvojování nákladů na úrovni jednotlivých fondů a na úrovni tohoto střešního fondu, což vede k vysoké celkové roční nákladovosti TER.

Graf 1: Rozložení portfolia fondu

Historický vývoj hodnoty podílových listů

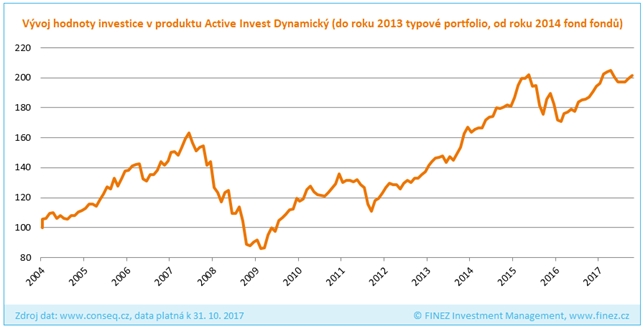

Samotný fond Active Invest Dynamický má stále relativně krátkou historii, ale když ji prodloužíme o předchozí období správy typového portfolia, uvidíme klasický obrázek průměrného vývoje akciových trhů ve světě – v letech 2007 – 2009 propad téměř na polovinu, následně růst zpět a zhruba po šesti letech se portfolio dostává zase do zisku. Dnes by byla hodnota investice zhruba o 25 % vyšší než na vrcholu v roce 2007. A pokud někdo investoval na jaře roku 2009, když byly ceny akcií na dně, hodnota jeho investice by stoupla na více než dvojnásobek.

Graf 2: Vývoj hodnoty fondu Active Invest Dynamický

Čili z dlouhodobého pohledu poměrně standardní vývoj. Dlouhodobě generuje fond zajímavé výnosy, ale je potřeba počítat s vyšší volatilitou a s tím, že jednou za čas přijde velký propad. Proto se akcie hodí více pro pravidelné investování, kde dochází k neustálému průměrování nákupní ceny.

Důležitá otázka ale zní: Jak si fond vede v porovnání s konkurencí, respektive s jinými alternativami investování do akcií? Na pětileté periodě stoupla hodnota podílových listů fondu o 8,7 % p.a. a na desetileté periodě o 2,7 % p.a. Pro srovnání hodnota akciového indexu MSCI World v net variantě, tj. s reinvesticí dividend, stoupla za uplynulých pět let o 13 % p.a. a na desetileté periodě o 4,8 % p.a. Výnosy fondu silně zaostávají za indexem MSCI World.

Srovnávacím benchmarkem fondu není index MSCI World, nýbrž koš vícero indexů, takže toto srovnání není úplné košér. Navíc hodnota indexu není kalkulována v korunách. Kdybychom hypoteticky uvažovali s měnovým zajištěním do korun, což také něco stojí, tak by růst hodnoty indexu byl zhruba o půl procentního bodu až jeden procentní bod ročně nižší. I tak je ale ten rozdíl poměrně výrazný. Důvodem jsou logicky náklady na správu střešního fondu a k tomu ještě jednotlivých fondů v jeho portfoliu, které jsou v tomto případě hodně vysoké.

Tabulka 2: Historické výnosy

| 1 rok | 7,89 % | ~ | 7,89 % p.a. |

| 3 roky | 11,72 % | ~ | 3,76 % p.a. |

| 5 let | 51,74 % | ~ | 8,70 % p.a. |

| 10 let | 30,41 % | ~ | 2,69 % p.a. |

| od založení | 101,76 % | ~ | 5,20 % p.a. |

Rizika spojená s investicí

Fond Active Invest Dynamický je vedený v korunách, ale fakticky většinu majetku investuje do akciových fondů vedených zpravidla v eurech nebo dolarech. Měnové riziko může dle aktuálního uvážení portfolio manažer zajišťovat, ale většinou to nedělá. Kromě vývoje na akciových trzích má tedy na hodnotu podílových listů fondu podstatný vliv také kurz české koruny.

Syntetický ukazatel rizikovosti SRRI kalkulovaný dle volatility vychází na pátý stupeň ze sedmi, což odpovídá většině akciových fondů.

Tabulka 3: Poplatky spojené s investicí

| Vstupní poplatek | 0,00 % – 5,00 % |

| Výstupní poplatek | není |

| Poplatek za správu | 1,50 % |

| Výkonnostní odměna | 12 % z výnosu nad benchmark |

| TER (celková roční nákladovost) | 2,78 % |

Závěrečné hodnocení

Finanční poradci tento fond hojně využívají, je vhodný zejména pro pravidelné investice menších částek. Klient může mít jednoduše v jednom fondu široce diverzifikované portfolio. Nevýhodou je však poměrně vysoká roční nákladovost TER, která dlouhodobě snižuje čisté výnosy. Sestavením vlastního portfolia z jednotlivých fondů lze ušetřit cca 1 % ročně. A to je na delším horizontu citelně znát.

Jeho další skrytou slabinou je měnové riziko, které si většina investorů ani neuvědomuje. Nicméně právě fakt, že fond nezajišťoval měnové riziko, stojí za jeho neoslnivými výsledky v tomto roce, kdy ceny akcií prakticky všude ve světě výrazně rostou. Ovšem velkou část z tohoto růstu požralo posílení koruny, která už od začátku roku zpevnila k euru o 5 % a k dolaru o 14 %.

Proto osobně považuji za lepší řešení namísto drahého a měnově nezajištěného fondu fondů investovat raději do nějakého globálně zaměřeného akciového fondu s měnovým zajištěním do koruny, který má roční nákladovost pod 2 % p.a. Případně je možné si z vícero specificky zaměřených měnově zajištěných fondů s nižší nákladovostí TER sestavit jednoduché portfolio.

Nebudu mít sice nikdy tak široce diverzifikované portfolio jako v rámci fondu Conseq Active Invest Dynamický, ale za účelem diverzifikace rizika v rámci akciové složky bohatě postačuje 100 akcií v jednom globálním fondu, nemusím jich mít prostřednictvím 30 fondů dohromady kolem třech tisíc. Přidaná hodnota takové diverzifikace oproti globálnímu akciovému fondu je zanedbatelná.

Ještě zbývá dodat jednu informaci. Pro majetnější investory (od 1 mil. Kč) nabízí Conseq obdobný fond fondů Private Invest Dynamický. Jedná se o fond kvalifikovaných investorů. Portfolio fondu je prakticky stejné, ale účtují si zde nižší poplatek za správu a celková roční nákladovost (syntetický TER) je jen 2 %. To už je zajímavější řešení, nákladově konkurence schopné v porovnání s jednotlivými akciovými fondy.

Autor je privátní investiční poradce ve společnosti FINEZ Investment Management a externí analytik společnosti OK KLIENT.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Conseq Investment Management a jsou platná k 31. 10. 2017. Závěrečné hodnocení odráží pouze názor autora článku.

![]()