Fond-show: DRFG AIF Real Estate Fund

Kombinace příjmů z pronájmu a rostoucích cen stojí za velmi stabilními výnosy nemovitostních fondů. Nejvyšší výnosnost z retailově dostupných fondů vykazuje fond DRFG AIF Real Estate.

![]()

DRFG AIF Real Estate Fund je speciální nemovitostní fond registrovaný v Lichtenštejnsku (ISIN: LI0294389098). AIF v názvu nám říká, že se nejedná o standardní podílový fond dle evropské směrnice UCITS, ale o alternativní fond dle směrnice AIFMD. V česku se používá pojem speciální fond. Do této kategorie spadají všechny nemovitostní fondy.

V ČR funguje aktuálně šest retailových korunových nemovitostních fondů otevřených veřejnosti. Fond DRFG je z nich druhý nejmladší, ale zatím vykazuje nejvyšší roční výnosy. Po necelých dvou letech fungování se k 31. 12. 2017 čisté vlastní jmění fondu (NAV) přehouplo přes 1 miliardu korun.

Správu a administraci fondu zajišťuje lichtenštejnská společnost CAIAC Fund Management AG. Depozitářem fondu je lichtenštejnská banka NEUE BANK AG.

Tabulka 1: Základní údaje

| Správce fondu | CAIAC Fund Management |

| ISIN | LI0294389098 |

| Vznik fondu | 23. 2. 2016 |

| Velikost fondu | 1 mld. Kč |

| Rating Morningstar | bez ratingu |

| SRRI (1-7) | 5 |

Investiční strategie

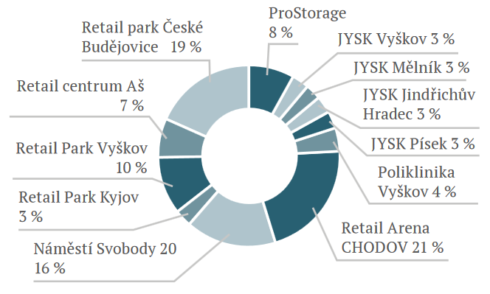

DRFG AIF Real Estate Fund investuje do komerčních nemovitostí v České republice. Zejména kupuje retailové parky a jiné obchodní prostory, menší část portfolia fondu tvoří i administrativní budovy. Za účelem vyšší rentability nájmu nekupuje nemovitosti primárně v Praze, ale spíše v regionálních městech. V Praze spravuje pouze dvě nemovitosti z celkem 12 nemovitostí ve fondu.

Majetkem fondu nejsou přímo nemovitosti, ale účelově zřízené nemovitostní společnosti (tzv. SPV), které spravují a pronajímají jednotlivé nemovitosti. Nemovitostní fondy to tak běžně dělají za účelem daňové optimalizace. Nevýhodou pak může být nižší transparentnost fondu v očích veřejnosti.

Graf 1: Rozložení portfolia fondu podle podílu na nájemním výnosu

Zdroj: Měsíční zpráva fondu

Tabulka 2: Historické výnosy

| 1 rok | 5,17 % | ~ | 5,17 % | p.a. |

| od založení | 10,47 % | ~ | 5,52 % | p.a. |

Na výnosech fondu se tak jako u všech nemovitostních fondů projevují primárně dvě složky – inkasované nájemné a přecenění hodnoty nemovitostí. DRFG AIF Real Estate Fund patří k fondům s nejvyšší rentabilitou nájemného. Důvod je prostý, orientuje se spíše na regionální centra, kde jsou ceny nemovitostí méně vyšponované nahoru než v Praze, tudíž mají vyšší výnosové procento z nájmu.

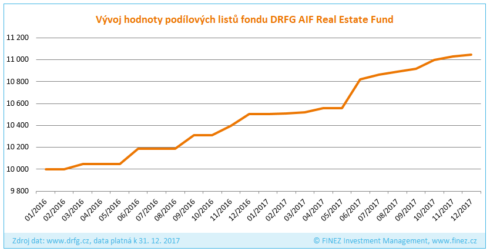

Fond zatím funguje krátkou dobu a navíc v situaci, kdy ceny nemovitostí napříč celým trhem prudce rostou, což se projevuje i při pravidelném přeceňování hodnoty nemovitostí, respektive jednotlivých SPV v majetku fondu. Každopádně za tuto krátkou dobu je možné konstatovat, že dosáhl nejvyšší výkonnosti ze všech šesti retailově dostupných korunových nemovitostních fondů v ČR. Jeho cílem je dosahovat výnosů kolem 4-5 % p.a. To se mu zatím po necelých dvou letech fungování podařilo dokonce mírně překonat.

Graf 2: Historický vývoj hodnoty podílových listů

Rizika spojená s investicí

Jako speciální nemovitostní fond nemá DRFG AIF Real Estate Fund povinnost počítat a uveřejňovat syntetický ukazatel rizikovosti SRRI, nicméně fond to dělá a prozatím je v kategorii 5, což odpovídá spíše akciovým fondům. Dá se očekávat, že v budoucnu bude jeho rizikový profil snížen na stupeň 2, maximálně 3, neboť fond vykazuje poměrně nízkou volatilitu.

Fond je vedený v korunách. Ovšem přestože nakupuje nemovitosti výhradně v České republice, u některých nemovitostí inkasuje nájemné v eurech a váznou na nich také úvěry v eurech. U těchto nemovitostí pak fond zajišťuje měnové riziko do korun nákupem měnových forwardů.

Nákup nemovitostí může fond částečně financovat i z úvěrů. Jelikož v majetku fondu nejsou přímo nemovitosti, ale nemovitostní společnosti, tak i úvěry nenajdeme přímo v účetnictví fondu, nýbrž v účetnictví jednotlivých SPV. Je pak velmi složité se dopátrat, jak velké mají jednotlivé nemovitosti úvěrové zatížení. Josef Eim, investiční specialista DRFG, mi ale na můj dotaz poskytl přesná čísla: „K 31. 12. 2017 je ukazatel LTV na úrovni 43 %. Souhrnná výše dluhů na SPVs je 556 mil. Kč oproti hodnotě nemovitostí 1,28 mld. Kč.“

Úvěrové zatížení je tedy trochu vyšší, než má většina retailových nemovitostních fondů, ale stále se jedná o rozumný poměr vlastního a cizího kapitálu. Na rozdíl od mnohých nemovitostních FKI (fondů kvalifikovaných investorů), které často mají LTV až 80 %.

Riziko likvidity řeší samotný zákonný požadavek na držení minimálně 20 % vlastního kapitálu fondu v hotovosti, respektive v likvidních aktivech. DRFG AIF Real Estate Fund nyní drží v hotovosti zhruba 22 % vlastního kapitálu. Teoreticky by za tyto peníze mohl třeba nakupovat i krátkodobé dluhopisy, ale prozatím to nedělá.

Nabízí se pak logicky otázka, že by fond mohl někdy v budoucnu v rámci likvidní složky do portfolia nakupovat i dluhové nástroje emitované investiční skupinou DRFG. To ale vyvrací pan Eim: „Nehrozí, že by fond v rámci likvidní složky nakupoval směnky nebo dluhopisy skupiny DRFG, protože tyto instrumenty nejsou veřejně obchodované, a tudíž nesplňují požadavky pro klasifikaci jako likvidní aktiva.“

Za největší riziko osobně považuji určitou transparentnost fondu, neboť v majetku fondu nejsou přímo konkrétní nemovitosti, ale účelově založené společnosti (SPV). Samotné účetnictví fondu je velmi průhledné a transparentní, navíc s poměrně nízkou roční nákladovostí. Tady není fondu co vytknout, naopak z pohledu ročních poplatků je fond velmi levný. Ovšem do účetnictví jednotlivých firem v majetku fondu už běžný investor nevidí, tam se dá teoreticky ledacos schovat. To je obecně specifické riziko většiny nemovitostních fondů, pakliže nakupují majetkové účasti na firmách, a nikoliv přímo nemovitosti.

Mé pochybnosti ale rázně vyvrací pan Eim: „Účetnictví všech SPV v našem fondu je veřejné. Investorům, kteří o to požádají, dáváme možnost nahlédnout do měsíčních výkazů SPV, tak jak je předkládáme investiční společnosti.“

Tabulka 3: Poplatky spojené s investicí

| Vstupní poplatek | 5,00 % |

| Výstupní poplatek | není |

| Poplatek za správu | 0,4 % |

| Výkonnostní odměna | 10 % ze zisku |

| TER (celková roční nákladovost) | 1,36 % |

Poplatek za správu a administraci fondu činí dohromady pouze 0,4 % p.a. Dalších 0,3 % p.a. je poplatek depozitáři. Správce si dále může účtovat 10 % výkonnostní odměnu ze zisku, ale v roce 2017 od ní ustoupil. „Pracujeme nyní na úpravě statutu fondu, kdy dojde ke zrušení performance fee a navýšení management fee,“ říká Josef Eim.

Celková roční nákladovost TER fondu podle výroční zprávy k 30. 6. 2017 byla 1,36 % bez započtení výkonnostní odměny a 1,6 % se započtením výkonnostní odměny. Jelikož v roce 2017 společnost upustila od účtování výkonnostní odměny, měla by nákladovost fondu v dalším účetním období ještě trochu klesnout. Nutno však dodat, že se jedná pouze o náklady na úrovni fondu, nejsou zde samozřejmě zahrnuty náklady jednotlivých SPV.

Závěrečné hodnocení

Jak už jsem mnohokrát psal, dluhopisové fondy nečeká dobré období a rok 2017 toho byl důkazem. Pokud hledáte relativně konzervativní investici, nabízí se dnes jako alternativa nemovitostní fondy. Zpravidla vykazují poměrně stabilní výnosy kolem 2-5 % p.a., neboť inkasují pravidelně nájem. Kromě toho je potřeba ještě kalkulovat s tím, že nemovitostní fondy musí pravidelně přeceňovat hodnotu nemovitostí.

DRFG AIF Real Estate Fund má zajímavé portfolio nemovitostí. Nejsou to nablýskané kancelářské budovy v centru Prahy, ale zejména obchodní centra v regionálních městech. Hlavní devizou fondu jsou velmi stabilní a zároveň poměrně vysoké příjmy z pronájmu nemovitostí, díky čemuž fond vykazuje stabilní růst hodnoty podílových listů.

Roční nákladovost fondu je relativně nízká. Úvěrové zatížení přiměřené. Jedinou vadu na kráse spatřuji v tom, že v majetku fondu nejsou přímo nemovitosti, nýbrž účelově zřízené s.r.o., které teprve mají v majetku konkrétní nemovitosti. Chápu, proč to tak fond dělá, má to své výhody. Ale já osobně v tom spatřuji i skrytá rizika a pokud můžu, raději dám přednost fondu, který má nemovitosti přímo v majetku fondu, a je tedy dle mého názoru transparentnější.

Autor je privátní investiční poradce ve společnosti FINEZ Investment Management a externí analytik společnosti OK KLIENT.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů DRFG a CAIAC Fund Management a jsou platná k 31. 12. 2017.

![]()