Fond-show: Fidelity Global High Yield Fund

Jeden z nejvýnosnějších korunových dluhopisových fondů, vhodný do vyváženého či dynamického portfolia, s čistým výnosovým potenciálem zhruba 4-6 % p.a.

![]()

Základní údaje

|

Správce fondu |

FIL Investment Management |

|

Manažer fondu |

Peter Khan |

|

ISIN |

LU1114574418 |

|

Vznik fondu |

13. 10. 2014 |

|

Velikost fondu |

5 mld. CZK |

|

Rating Morningstar |

*** |

|

SRRI (1-7) |

3 |

Investiční strategie

Fidelity Global High Yield Fund je dluhopisový fond zaměřený na investice do rizikovějších, tzv. high yield dluhopisů. Tak jsou označovány dluhopisy s kreditním ratingem spekulativního stupně, tj. BB+ a nižší. Průměrný kreditní rating dluhopisů v majetku fondu je BB-. Nižšímu ratingu pak ale samozřejmě odpovídá i vyšší potenciální výnos, odtud označení „high yield“, což v angličtině znamená „vysoký výnos“.

Čím větší je totiž riziko, že dlužník nebude schopen dodržet své závazky, tím vyšší úrok věřitelé požadují. Průměrný hrubý výnos do splatnosti portfolia fondu je 6,9 % p.a. při průměrné době do splatnosti 7,4 let.

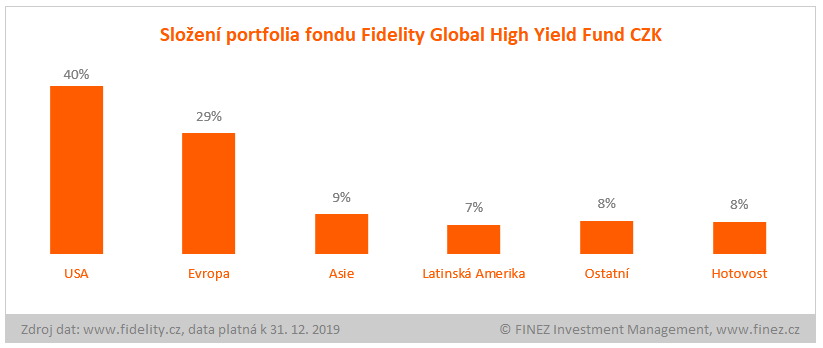

Riziko se fond snaží minimalizovat širokou diverzifikací. Aktuálně má v portfoliu dluhopisy vydané od cca 150 emitentů, zpravidla podniků, z různých koutů světa. Převažují americké a evropské firmy.

Složení portfolia fondu

Historické výnosy (v CZK)

|

1 rok |

9,24 % |

~ |

9,24 % p.a. |

|

3 roky |

7,41 % |

~ |

2,41 % p.a. |

|

5 let |

18,43 % |

~ |

3,44 % p.a. |

|

od založení |

15,90 % |

~ |

2,82 % p.a. |

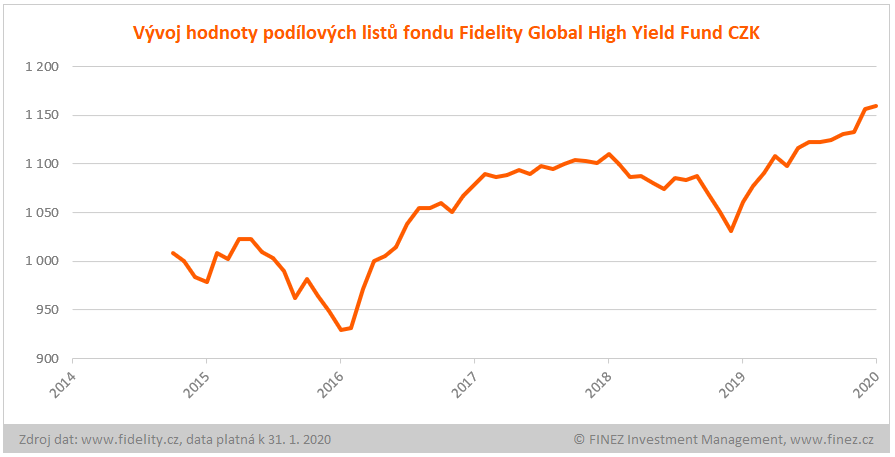

Fidelity Global High Yield Fund funguje v primární dolarové třídě od roku 2012 a za tu dobu vydělal investorům 54 %, za což si vysloužil tříhvězdičkový rating agentury Morningstar. Korunová třída byla spuštěna v roce 2014 a za pět let zatím stoupla hodnota podílových listů fondu o 16 %. Během těchto pěti let fond zažil dvě výrazné korekce. Všimněte si, že tyto korekce v zásadě kopírují vývoj na akciových trzích.

Historický vývoj hodnoty investice (v CZK)

Rizika spojená s investicí

Z pohledu historické volatility je fond zařazen do třetí rizikové třídy značící nižší až střední míru rizika. Rozhodně je ale potřeba zdůraznit, že se nejedná o konzervativní investici. Ve třetí rizikové třídě je i mnoho konzervativnějších fondů. Na tento fond bychom měli skutečně pohlížet jako na středně rizikovou investici, rizikovější než většina jiných dluhopisových fondů, ale zase ne tak rizikovou jako akcie.

Jelikož high yield dluhopisy obecně mají tendenci více korelovat s akciemi než s konzervativními státními dluhopisy, lze se na ně dívat i na jakousi konzervativnější alternativu akcií.

Fidelity Global High Yield Fund má více měnových tříd včetně korunové třídy zajišťující měnové riziko. Díky relativně vysokým nákladům na hedging měnového rizika v uplynulých pěti letech korunová třída čistou výkonností výrazně zaostávala za dolarovou třídou (výnosy v dolarech). Nicméně aktuálně jsou náklady na měnové zajištění takřka nulové, takže nyní už by korunová třída neměla výnosy zaostávat.

Poplatky spojené s investicí

| Vstupní poplatek |

max. 3,50 % |

| Výstupní poplatek |

není |

| Poplatek za správu |

1,00 % |

| Výkonnostní odměna |

není |

| TER (celková roční nákladovost) |

1,43 % |

Dle statutu může fond účtovat při investici vstupní poplatek až 3,5 %, většina distributorů ale účtuje klientům trochu nižší vstupní poplatek, zpravidla se pohybuje od 1 % do 2,5 %. Výstupní poplatek žádný účtován není. Za obhospodařování a administraci fondu je z majetku fondu automaticky strháván roční poplatek 1 %. Celková roční nákladovost fondu za poslední účetní rok byla 1,43 %.

Závěrečné hodnocení

Fidelity Global High Yield Fund patří k nejvýnosnějším korunovým dluhopisovým fondům. Má dobře rozložené portfolio. Zajišťuje měnové riziko do koruny. Má přiměřenou nákladovost. A především má solidní čistý výnosový potenciál cca 4-6 % p.a. Ale není vhodný pro úplně konzervativní investory, spíše dobře zapadá do vyváženého či dynamického portfolia.

Autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Fidelity International. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 31. 1. 2020, data o složení portfolia fondu jsou platná k 31. 12. 2019.

![]()