Fond-show: Fio fond domácího trhu

Fio Fond domácího trhu je jeden z nejmladších a nejmenších českých fondů a je zaměřený na české akcie a láká investory na nulové vstupní poplatky. Je ale velmi drahý z pohledu nákladů na správu.

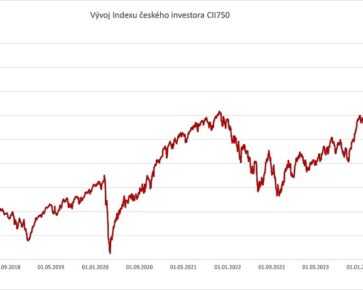

![]()

Fio banka v loňském roce založila vlastní investiční společnost a začala nabízet svým klientům dva akciové fondy: Fio globální akciový fond a Fio fond domácího trhu. My se dnes podíváme na zoubek druhému jmenovanému.

Fio fond domácího trhu má za sebou první rok fungování. Fio banka do něj láká investory na nulové vstupní poplatky. Přesto zatím přilákala do fondu pouhých 46 milionů korun, což nemůže být absolutně rentabilní. Aby se bance celý projekt vlastních fondů vyplatil, bude potřebovat dostat do fondů odhaduji minimálně 3-5 miliard korun, ne-li více.

Fio Fond domácích trhů – základní údaje

|

Správce fondu |

Fio investiční společnost |

|

Manažer fondu |

David Brzek |

|

ISIN |

CZ0008475738 |

|

Vznik fondu |

9. 10. 2018 |

|

Velikost fondu |

46 mil. CZK |

|

Rating Morningstar |

žádný |

|

SRRI (1-7) |

5 |

Investiční strategie

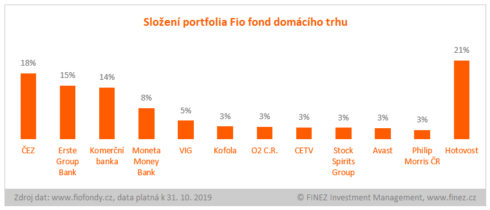

Fio fond domácího trhu je klasifikován jako speciální smíšený fond. Fakticky se na něj ale můžeme dívat jako na klasický akciový fond, akorát oproti standardním akciovým fondům nemusí držet v akciích minimálně 80 % majetku fondu, nýbrž dle statutu minimálně 60 % majetku fondu. Až 40 % kapitálu tedy může držet v hotovosti či investovat do dluhopisů, jiných fondů a dalších cenných papírů. Aktuálně má zainvestováno 79 % majetku v akciích a zbylých 21 % drží v hotovosti.

Jak z názvu vyplývá, fond je zaměřen na domácí trh, investuje tedy primárně do akcií společností obchodovaných na pražské burze, případně do akcií společností obchodovaných na zahraničních trzích, které ale zároveň mají silnou vazbu na Českou republiku. Když se podíváme na aktuální složení portfolia fondu, najdeme tam v podstatě všechny alespoň trochu likvidní tituly na pražské burze. Celkem má fond zainvestováno do akcií 11 firem, přičemž přes polovinu majetku fondu dohromady tvoří akcie ČEZ, Erste Group Bank, Komerční banky a Moneta Money Bank.

Složení portfolia fondu

Historické výnosy

|

1 rok |

2,40 % |

~ |

2,40 % p.a. |

|

od založení |

2,40 % |

~ |

2,26 % p.a. |

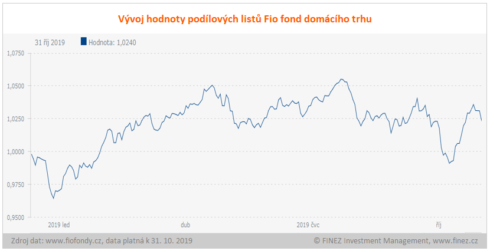

Fio fond domácího trhu funguje teprve rok. Hned po vzniku musel čelit nepříznivému tržnímu vývoji na konci loňského roku. Pak se ale akcie na pražské burze poměrně rychle zvedly. Nyní naopak český trh trochu zaostává za vývojem v USA či západní Evropě. A tomu koresponduje i vývoj hodnoty podílových listů tohoto fondu. Za rok fungování tak zatím fond vydělal investorům 2,4 %.

Historický vývoj hodnoty investice

Rizika spojená s investicí

S investicí do Fio fondu domácího trhu je spojeno klasické tržní riziko – hodnota investice se odvíjí od hodnoty akcií na burze, kde ceny akcií pochopitelně výrazně kolísají. Proto je fond na začátku zařazen do páté rizikové třídy na sedmistupňové škále syntetického ukazatele rizikovosti SRRI.

V případě tohoto fondu je riziko ještě trochu větší než u běžných akciových fondů, neboť má velmi koncentrované portfolio. Jak už zaznělo výše, přes polovinu majetku fondu aktuálně tvoří akcie čtyř společností. Takto koncentrovaná portfolia logicky vykazují větší volatilitu než široce diverzifikovaná portfolia. Když se například skokově pohne cena akcií společnosti ČEZ o 20 %, tak to pohne s cenou podílových listů fondu zhruba o 4 % (ČEZ má nyní v portfoliu fondu váhu necelých 18 %). Takže kolikrát jedna nečekaná zpráva týkající se jedné jediné firmy může ve finále výrazně pohnout s celkovou hodnotou investice, a to v pozitivním i negativním směru. To tedy dává šanci na zajímavé výnosy, ale nese to s sebou zároveň větší riziko, než většina akciových fondů.

Poplatky spojené s investicí

| Vstupní poplatek |

0,00 % |

| Výstupní poplatek |

3,00 % |

| Poplatek za správu |

2,20 % |

| Výkonnostní odměna |

není |

| TER (celková roční nákladovost) |

? |

Fio banka láká investory na nulové vstupní poplatky. Místo toho si Fio fond domácího trhu účtuje po dobu jednoho roku od nákupu výstupní poplatek ve výši 3 % z odkupované hodnoty investice. Po 12 měsících od nákupu podílových listů již není výstupní poplatek účtován.

Fio fond domácího trhu ale vůbec nelze považovat za levnou investici. Ba naopak. Za obhospodařování fondu si Fio investiční společnost účtuje poplatek 1,7 % p.a. z objemu majetku pod správou a za administraci fondu dalších 0,5 % p.a. Celkem tedy poplatky za správu fondu dělají 2,2 % ročně. Když k tomu připočteme náklady na depozitáře, auditora, burzovní poplatky a další uznatelné náklady fondu, dá se očekávat, že celková roční nákladovost fondu se bude blížit 3 % p.a., což je na akciový fond hodně vysoké číslo. Většina aktivně spravovaných akciových fondů se s nákladovostí pohybuje kolem 2 % ročně.

V oficiálním dokumentu klíčových informacích pro investory nyní v tabulce poplatků dohledáte, že celková nákladovost je 0,87 %. Ale pozor, tady se jedná o náklady v podstatě jen za tři měsíce fungování fondu v roce 2018. Za celý rok si číslo vynásobte čtyřmi.

Závěrečné hodnocení

Osobně nevidím důvod, proč preferovat zrovna jen „české akcie“ (firmy, jejichž podstatný byznys je v České republice). Ale budiž, každému podle jeho gusta. Jen nechápu, proč pak platit někomu 2,2 % ročně za to, že nakoupí ty samé akcie, které si můžu třeba zrovna i ve Fio bance koupit sám. Ač považuji Davida Brzka za velkého profesionála, moc nevěřím tomu, že dokáže aktivní správou portfolia fondu dosáhnout o tolik lepších výsledků, aby se tyto náklady investorům vyplatily.

Fio banka platí nemalé peníze za marketing „nulových vstupních poplatků“. Zdá se však, že lidé nejsou zase tak hloupí a nesledují jen vstupní poplatky, ale také celkové náklady na správu fondu, které jsou naopak velmi vysoké. Myslím, že to je hlavní důvod, proč za rok od vzniku do fondu přiteklo zatím pouhých 46 milionů korun.

Nejsem marketingový expert. Ale zrovna od Fio banky bych spíše očekával, že bude pionýrem nízkonákladových produktů. To v České republice chybí. Tak uvidíme, třeba ve Fiu časem změní obchodní strategii a dočkáme se i nějakého smysluplného investičního řešení, nikoliv jen předražených fondů, které nikdo nechce.

Autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Fio investiční společnosti a jsou platná k 31. 10. 2019.

![]()