Fond-show: Generali Prémiový vyvážený fond

Středně rizikový profilový fond Generali Prémiový vyvážený fond zaujme složením portfolia a flexibilitou. Má ovšem vysokou nákladovost TER a také historickými výnosy nijak neoslňuje.

![]()

Generali Prémiový vyvážený fond je kategorizován jako smíšený fond. Mohli bychom ho zároveň označit jako profilový fond vhodný pro vyváženou investiční strategii. Jak napovídá ISIN fondu IE00BGLNMF81, je registrován v Irsku, ale veřejně nabízen v ČR.

Tabulka 1: Základní údaje fondu Generali Prémiový vyvážený fond

| Správce fondu | Generali Investments CEE |

| Manažer fondu | Daniel Kukačka |

| ISIN | IE00BGLNMF81 |

| Vznik fondu | 2. 1. 2014 |

| Velikost fondu | 500 mil. Kč |

| Rating Morningstar | bez ratingu |

| SRRI (1-7) | 4 |

Investiční strategie fondu Generali Prémiový vyvážený fond

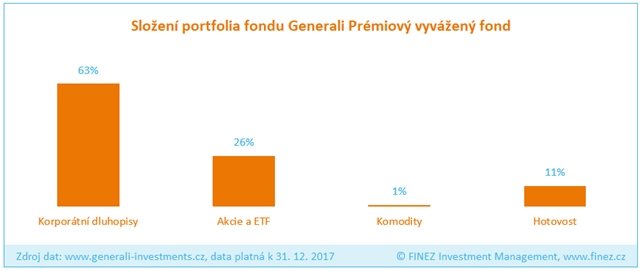

Generali Prémiový vyvážený fond investuje do akcií a dluhopisů, přičemž někdy k tomu využívá ETF, ale zpravidla nakupuje na burze přímo jednotlivé akcie a dluhopisy. Dle vývoje na trzích může měnit poměr dluhopisové a akciové složky. V neutrální pozici by dluhopisová složka měla mít 60 % a akciová 40 %. Aktuálně má ale akciová složka pouze 25 % podíl ve fondu.

Fond se snaží portfolio široce diverzifikovat regionálně i sektorově. V rámci dluhopisové složky může investovat do státních i podnikových dluhopisů, momentálně investuje výhradně do dluhopisů firemních spíše s nižším ratingem a průměrným výnosem do splatnosti 3,9 % p.a. V akciové složce bychom našli mezi největšími pozicemi například akcie německé automobilky BMW, nebo americké investiční banky Goldman Sachs.

Graf 1: Složení portfolia fondu Generali Prémiový vyvážený fond

Tabulka 2: Historické výnosy

| 1 rok | 2,86 % | ~ | 2,86 % | p.a. |

| 3 roky | 6,41 % | ~ | 2,09 % | p.a. |

| od založení | 6,22 % | ~ | 1,49 % | p.a. |

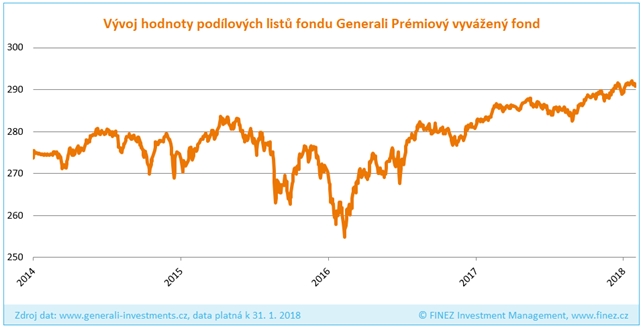

Graf 2: Historický vývoj hodnoty podílových listů

Rizika spojená s investicí do fondu Generali Prémiový vyvážený fond

Syntetický ukazatel rizikovosti SRRI fondu je 4, což odpovídá většině smíšených fondů, usiluje o zlatou střední cestu mezi výnosem a volatilitou.

Kreditní riziko v rámci dluhopisové složky fondu je rozloženo zhruba na 40 emitentů, jejichž průměrný kreditní rating je BB. Citlivost na změnu úrokových sazeb je relativně nízká s modifikovanou durací 1,85 let.

Akciové i dluhopisové složky se samozřejmě týká standardní tržní riziko vyplývající z pohybů cen akcií a dluhopisů na burze, to je pochopitelně vyšší u akciové složky. Fond je denominovaný v korunách a měnové riziko zajišťuje.

Tabulka 3: Poplatky spojené s investicí

| Vstupní poplatek | 3,00 % |

| Výstupní poplatek | není |

| Poplatek za správu | 1,75 % |

| Výkonnostní odměna | není |

| TER (celková roční nákladovost) | 2,34 % |

Závěrečné hodnocení

Tento fond představuje jednoduché řešení pro klienty, jediným fondem mají rozložené portfolio mezi akcie a dluhopisy navíc s flexibilně se měnícím poměrem akcií a dluhopisů. Historickou výkonností ale zatím fond neoslňuje, za 4 roky fungování vydělal investorům pouze 6 %. Svou roli v tom určitě hraje i poměrně vysoká roční nákladovost TER ve výši 2,34 % za rok 2016, což je na smíšený fond velmi vysoké číslo.

Autor je privátní investiční poradce ve společnosti FINEZ Investment Management a externí analytik společnosti OK KLIENT.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Generali Investments. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 31. 1. 2018, data o složení portfolia fondu jsou platná k 31. 12. 2017.

![]()