Fond-show: WOOD & Company All Weather růstový fond

Fond do každého počasí – dynamický korunový smíšený fond s flexibilní investiční strategií, koncentrovaným portfoliem a long/short přístupem. Bere si férovou odměnu podle dosažených výsledků. Vhodný nástroj pro dlouhodobé investice do akcií.

![]()

Jak napovídá název fondu, WOOD & Company All Weather růstový fond s trochou nadsázky usiluje o růst „za každého počasí“. Funguje od roku 2014 a historicky zatím není moc úspěšný. Ale poslední tři roky má solidní výsledky, v tomto roce si vedl velmi dobře a já jsem přesvědčený, že v budoucnu ještě ukáže investorům, v čem je jeho hlavní přidaná hodnota – to až se dostaví bouřkové mraky.

Základní údaje

|

Správce fondu |

WOOD & Company investiční společnost |

|

Manažer fondu |

Jaroslav Krabec |

|

ISIN |

CZ0008474285 |

|

Vznik fondu |

4. 3. 2014 |

|

Velikost fondu |

227 mil. CZK |

|

Rating Morningstar |

žádný |

|

SRRI (1-7) |

4 |

Investiční strategie

All Weather růstový fond bychom mohli označit jako dynamický smíšený fond s flexibilní investiční strategií. Investuje převážně do akcií, ale na rozdíl od akciových fondů nemusí striktně držet min. 80 % kapitálu v akciích. Může investovat také do dluhopisů a komodit či využívat derivátů. Jeho specifikem také je, že může prostřednictvím inverzních ETF spekulovat i na pokles cen. Po většinu času se ale chová v zásadě jako běžný akciový fond. Na základě fundamentů a aktuálního ocenění si vybírá akcie jednotlivých společností (stock-picking). Na rozdíl od většiny akciových fondů ale nesleduje žádný benchmark a má velmi koncentrované portfolio, čímž může připomínat fond Top Stocks.

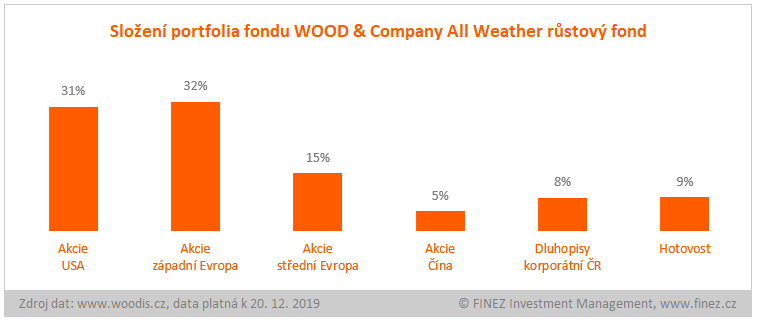

Akciovou složku fondu zpravidla tvoří 20-30 akcií. Aktuálně má v majetku akcie 24 společností, které dohromady tvoří 83 % portfolia fondu. Akciová složka je globálně rozložená, přičemž převažují akcie z USA a Evropy. Zastoupeny jsou firmy z různých odvětví, ale největší váhu mají aktuálně banky (Citigroup, Bank of America, BNP Paribas a česká Moneta Money Bank). V portfoliu fondu byste dále našli z velkých firem například akcie společnosti Nestlé, Starbucks, Royal Dutch Shell, Ahold, Alphabet nebo čínské Alibaby. Akciovou složku pak kromě likvidní hotovosti doplňuje 6 korporátních dluhopisů od českých firem (např. Teplárna Otrokovice, RegioJet nebo Czechoslovak Group).

Jedná se o fond růstový, z výnosů nevyplácí podílníkům dividendy, výnos se projevuje růstem hodnoty podílových listů, které může investor kdykoliv prodat. Inkasované úroky a dividendy od jednotlivých akciových společností reinvestuje zpět do nákupu dalších aktiv.

Složení portfolia fondu

Historické výnosy (v CZK)

|

1 rok |

16,47 % |

~ |

16,47 % p.a. |

|

3 roky |

15,71 % |

~ |

4,98 % p.a. |

|

5 let |

7,20 % |

~ |

1,40 % p.a. |

|

od založení |

0,63 % |

~ |

0,11 % p.a. |

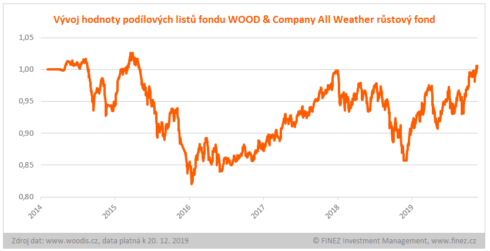

Poslední tři roky má fond uspokojivé výsledky na úrovni průměrného akciového fondu. V roce 2019 zatím vydělal investorům solidních 18 %. Tím ovšem jen dohnal ztráty z roku 2018. Velmi slušný byl i rok 2017, kdy ale zase doháněl ztráty z roku 2015. A tak celkově je dnes po pěti a půl letech od zahájení činnosti fondu hodnota podílových listů zhruba na úrovni jedné koruny, tedy počáteční nominální hodnoty. Což je žalostně málo.

Fondu se vůbec nevyvedl start. Teprve nyní se vyhrabal z počátečních ztrát. Hned v prvních dvou letech se totiž sešlo několik nepovedených investic, které stáhly hodnotu celého portfolia zhruba o 15 % dolů. Nejprve se v důsledku anexe Krymu a války na Ukrajině propadly akcie Raiffeisen bank. Posléze fond utrpěl velké ztráty na akciích Volkswagen po aféře dieselgate. A do toho ještě spadla cena ropy, což odnesly akcie všech těžařů včetně amerického Chesapeake Energy, jehož akcie tehdy fond vlastnil.

Nicméně nyní si fond All Weather růstový vede obstojně, poslední tři roky má srovnatelné výsledky s fondy QUANT a Top Stocks. Od září 2016, kdy vznikl fond QUANT, mají všechny tři fondy prakticky stejný kumulativní čistý výnos cca 17 %, ačkoliv každý funguje jinak.

Historický vývoj hodnoty investice

Rizika spojená s investicí

Dle historické volatility je fond zařazen do čtvrté rizikové třídy ze sedmi, což značí střední míru rizika. Po většinu času se fond v zásadě chová jako akciový, neboť podíl akciové složky na celém portfoliu fondu se dlouhodobě pohybuje kolem 70-90 %.

Hlavní přidanou hodnotou fondu WOOD&Co All Weather růstový je jeho flexibilita. Když se nad trhy honí mračna, může více investovat do dluhopisů a nebo může pomocí inverzních ETF krátkodobě spekulovat na pokles akciových trhů, čímž může dočasně otevřenou pozici v akciích výrazně snížit, třeba až na nulu, nazná-li za vhodné. Tím se fond snaží omezit riziko velkých ztrát při nějakém hlubokém propadu akciových trhů. Takto fond v minulosti třeba z opatrnosti raději dočasně redukoval váhu akcií před referendem o Brexitu. To se nakonec ukázalo zbytečné, neboť trhy se z Brexitu velmi rychle oklepaly. Ale nikdo předem nevěděl, co by Brexit mohl s trhy způsobit.

S fondem je tedy spojeno klasické tržní riziko vyplývající z krátkodobých pohybů cen akcií na burze. Po většinu času vykazuje volatilitu srovnatelnou s běžnými akciovými fondy, někdy dokonce i trochu vyšší díky koncentrovanému portfoliu akcií. Ale až jednou zase přijde nějaký velký propad na akciových trzích podobný tomu v roce 2008, pak by fond měl ukázat svou přidanou hodnotu v podobě nižšího draw-down. Alespoň takový je účel jeho long/short přístupu.

Fond investuje do akcií v různých měnách, převážně ale v dolarech a eurech. Dle statutu může a nemusí zajišťovat měnové riziko. Po většinu času zatím měnové riziko zajišťuje. Aktuálně má nezajištěné pouze drobné pozice v polském zlotém, maďarském forintu a švýcarském franku, jinak euro a dolar plně zajišťuje.

Poplatky spojené s investicí

| Vstupní poplatek |

max. 3,00 % |

| Výstupní poplatek |

není |

| Poplatek za správu |

0,70 % |

| Výkonnostní odměna |

20 % HWM |

| TER (celková roční nákladovost) |

1,01 % |

All Weather růstový fond je v ČR velmi specifický poplatkovou politikou. Za správu a administraci fondu si WOOD & Company účtuje fixní poplatek pouze 0,7 % ročně. Místo vysokých fixních poplatků si strhává výkonnostní odměnu 20 % ze zisku, vždy podle dosažených výsledků k 31. 12., přičemž využívá klasickou metodu high-water-mark, aby po případném poklesu a následném růstu nebyla výkonnostní odměna účtována znovu.

V uplynulém roce nebyla výkonnostní odměna účtována, to pak celková nákladovost fondu vychází jen kolem 1 % ročně, což je zhruba poloviční nákladovost, než mají běžné akciové fondy či jiné aktivně spravované dynamické fondy. V dobách růstu pak nákladovost může vyskočit vlivem výkonnostní odměny až na 2-3 % ročně, což už je dost. Ale je to rozhodně férovější nastavení, než když si fond účtuje 2 % ročně fixní poplatek. A je to i motivační pro správce.

Závěrečné hodnocení

Byl jsem osobně přítomný při zrodu myšlenky All Weather růstového fondu, vlastně by se dalo říct, že jsem jeho vznik tak trochu inicioval. A hned po jeho vzniku jsem ho začal doporučovat svým klientům jako vhodný nástroj pro dlouhodobé investice do akcií, aniž by člověk musel řešit, zda jsou zrovna ceny akcií nízké či vysoké.

Bohužel, jak už bylo popsáno, hned první dva roky se fondu vůbec nevyvedly. Teprve nyní se hodnota podílových listů fondu All Weather růstový dostala znovu do plusu. A tak si fond musí složitě získávat důvěru investorů. Při prvním pohledu na historický graf vývoje hodnoty podílových listů totiž většina investorů fond okamžitě zavrhne jako neúspěšný s neschopným portfolio manažerem.

Já ale zůstávám tomuto fondu věrný. Sám do něj investuji a klientům ho nadále často doporučuji jako jeden z pilířů akciové složky portfolia. A není to jen ze sentimentu a setrvačnosti. Opravdu věřím, že tento fond jde správnou cestou a že v budoucnu ještě bude patřit k nejúspěšnějším fondům v ČR, i když se mu nevyvedl start.

Zaprvé, líbí se mi celkové nastavení strategie fondu – jeho flexibilita s absolut return přístupem, koncentrované portfolio a možnost využití long/short pozic. To vše se zajištěním měnového rizika a za férově nastavených poplatků, které ctí win-win formu spolupráce (odměna podle dosažených výsledků). V tomto směru je fond All Weather růstovým průkopníkem na českém trhu. Snad ho časem budou následovat i další fondy a místo vysokých fixních poplatků si také začnou brát výkonnostní odměnu.

Zadruhé, pana Krabce, portfolio manažera fondu, naopak považuji za jednoho z nejúspěšnějších a nezkušenějších českých portfolio manažerů. Svého času spravoval i fond ING český akciový v dobách jeho největší slávy (dnes ho najdete pod názvem NN International Central European Equity). A ve WOOD & Company spravuje mimo jiné také jeden long/short equity hedge fond zaměřený na střední Evropu a Balkán, který funguje již od roku 2006, prošel úspěšně krizí a dnes se může pochlubit nadvýkonností nad indexem CECE o neuvěřitelných 90 procentních bodů.

Věřím, že podobně úspěšný bude v budoucnu také All Weather růstový fond. Má k tomu všechny potřebné předpoklady.

Obecně dnes klientům investice do akcií s ohledem na jejich ocenění spíše rozmlouvám, respektive větší jednorázové investice. S větším kapitálem jsou dnes dle mého názoru mnohem zajímavější private equity investice a jiná neburzovní aktiva. Ale pokud má někdo větší kapitál, který chce dlouhodobě investovat do akcií, pak All Weather růstový fond může být vhodným nástrojem, podobně jako třeba fond QUANT. Zároveň je All Weather růstový fond vhodný i pro pravidelné investice, neboť jeho minimální investice je pouze 500 Kč, jako u běžných akciových fondů. Je určen komukoliv, nejen kvalifikovaným investorům.

Autor je privátní investiční poradce a jednatel společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů WOOD & Company investiční společnost a jsou platná k 20. 12. 2019.

![]()