Také jste se zamýšleli nad další perspektivou českých akciových titulů? Investorům, kteří do dnešního dne drželi akcie ČEZ, upřímně blahopřeji. Je ale cena akcií ČEZ nebo dalších titulů obchodovaných na pražské burze ještě pro českého investora lákavá ke koupi? Pokud jste odpověděli na výše uvedené otázky ANO a NE, měli byste uvažovat o přesunu alespoň části vašich investic za hranice českého akciového trhu.

Člověk, který alespoň trochu sleduje dění v globálním světě posledních let, si nemůže nevšimnout probíhajícího přerozdělení sil. Vyspělé země začínají tahat za kratší konec, zatímco hlavní růst se odehrává na rozvíjejících se trzích. Na jedné straně se západní firmy zoufale snaží obsadit rostoucí trhy, na straně druhé již některé firmy rozvíjejících se trhů pohlcují své západní konkurenty a stávají se nepřehlédnutelnými globálními hráči.

Vývoj na akciovém trhu je velmi dobrým důkazem výše uvedeného. Akciové indexy trhů střední a východní Evropy a také dalších rozvíjejících se zemí přidaly desítky nebo stovky procent. Když to trochu rozebereme, indexy rozvíjejících se trhů vzrostly zejména proto, že vzrostly ceny největších zástupců těchto trhů. Je pochopitelné, že západní fondy si koupí expozici na rostoucí ekonomice tím, že zainvestující obrovské prostředky do velkých, často obchodovaných akcií typu ČEZ, PKN nebo Gazprom. Tržní ukazatele těchto společností poté zaznamenají velké nárůsty a pro většinu nových investorů se stávají dlouhodobě méně atraktivní.

Na trzích se však neobchodují pouze akcie gigantů. Detailní pohled "o patro níž" do segmentu středně velkých společností ukazuje, že tady lze najít ještě podhodnocené tituly, z nichž se asi nestane globální značka, ale třeba významný národní nebo regionální hráč či konsolidátor trhu. Příkladem může být například polský výrobce nápojů HOOP, který prochází procesem sloučení s Kofolou s cílem vytvořit významného regionálního hráče.

Pro zjednodušení lze uvést, že průměrná středně velká společnost má tržní kapitalizaci v poměrně širokém intervalu okolo 500 mil. USD. Je samozřejmé, že jiný bude relativní význam firmy takové velikosti na trhu jako je Rusko, jiný v malém Bulharsku.

Na kterém trhu takové podhodnocené firmy hledat?

Někdo by mohl navrhnout Čínu nebo Indii, protože se všude píše o jejich ekonomickém boomu. Podle mne je v tomto ohledu velmi zajímavé Rusko. Rusko je obrovský trh s tržní kapitalizací místní burzy přibližně 20x větší než akciový trh České republiky. Na tomto trhu lze nalézt velké množství středně velkých a menších firem, jejichž relativní tržní ocenění je vzhledem ke srovnatelným společnostem na rozvíjejících se trzích velmi nízké.

Dobrým příkladem mého tvrzení je prudce rostoucí stavební sektor a níže uvedená tabulka tržních násobků firem zabývajících se výstavbou silnic, dálnic a mostů. Člověku, který umí interpretovat ukazatele jako P/E nebo EV/EBITDA (cena akcie/zisk na akcii, resp. ekonomická hodnota firmy/zisk před odečtením úroků, daní a odpisů), je z předložených násobků jasné, že ruští zástupci tohoto sektoru se obchodují s 50% a větším diskontem proti firmám z Číny, Indie nebo Bulharska.

Může to být způsobenou horší růstovou perspektivou ruských firem? Ne. Dnešní ekonomicky velmi silné Rusko nakumulovalo obrovské "stabilizační" fondy a další prostředky díky růstu cen ropy v uplynulých letech. Největší porce státních (i soukromých) investic v příštích letech půjde právě do výstavby nové infrastruktury, například v souvislosti s konáním olympijských her v Soči.

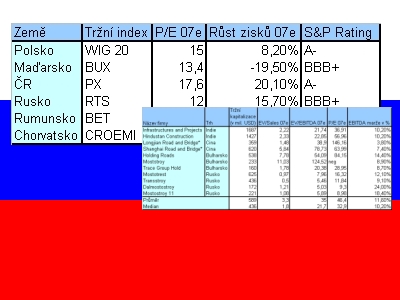

Použití stavebního sektoru při srovnání cenových úrovní rozvíjejících se trhů je do značné míry ilustrativní a zkreslené, ale relativní podhodnocennost ruských akcií dokazuje i následující tabulka s přehledem P/E tržních indexů a růstů firemních zisků. Tato tabulka se však týká velkých společností s vysokým podílem na indexu, tedy těch, které se staly cílem velkých západních fondů. Mezi ruskými středně velkými a menšími firmami lze však stále najít několik desítek takových, jejichž cena odpovídá méně než čtyřnásobku ročních zisků (P/E < = 4).

Tabulka 1: Relativní ocenění zástupců sektoru stavebnictví na rozvíjejících se trzích

|

* Ukazatele čínských společností z dat roku 2006.

Poznámka: Fond PowerFunds NewMarkets spravovaný RSJ Invest držel v době psaní tohoto článku podíly ve firmách HOOP, Trace Group Hold, Mostotrest a Transstroy. Pro zajímavost uvádím, že nedávné IPO bulharské společnosti Trace Group Hold bylo přeupsáno těžko uvěřitelným poměrem 1480x, což nebylo způsobeno nadměrnou poptávkou ze strany hedge fondů, ale zejména domácích bank.

Zdroj: RMG, Centreinvest, Benchmark Finance, Bloomberg, RSJ Invest

Častou námitkou při vstupu na ruský trh je politické riziko. Toto riziko se tržně projevuje zejména nízkými cenami akcií veřejně obchodovaných dceřiných společností Gazpromu. Ve které rozvíjející se zemi však politické riziko není? Možná k překvapení některého čtenáře disponuje Rusko stejným dlouhodobým ratingem S&P (pro závazky v zahraniční měně) jako Maďarsko a lepším než Rumunsko nebo Chorvatsko.

Tabulka 2: Ukazatele vybraných trhů

|

Zdroj: Thomson Financial, IBES, Raiffeisen Research, RSJ Invest

Nejúčinější cestou ke snížení rizik, které zahraniční investor v Rusku podstupuje, je kvalitní výběr lokálního partnera. Češi mají podle mne v tomto výhodu. Pokud bude ruský (nebo např. bulharský) byznysmen mezi sebou srovnávat partnera z Česka a partnera ze západní Evropy, bude preferovat Čecha. Přesvědčil jsem se o tom několikrát z vlastní zkušenosti, a proto současný spor mezi ruským miliardářem Děripaskou a českou PPF Investments považuji za výjimku potvrzující pravidlo.

Proč jsou ruské akcie tak podhodnocené?

Podle mne je podhodnocení ruských akcií dáno zejména obrovskou širokostí ruského trhu a také tím, že Rusové samotní jsou ohledně domácích akcií dosud značně skeptičtí. Tato skepse je způsobena především špatnými historickými zkušenostmi s oligarchy. Na rozdíl od Číňanů nebo Bulharů, u nichž je investování na domácí burze nyní doslova módní záležitostí, Rus vám raději doporučí investici v sousedním Kazachstánu. Ještě nedávno (konec 90. let 20. století) byli i Češi velmi skeptičtí k investování do fondů nebo akcií. Nyní jsou tyto doby dávno pryč a podobný vývoj podle mého názoru čeká i ruský akciový trh.

Autor je vedoucím obchování s akciemi společnosti RSJ Invest zodpovědný za fond PowerFunds NewMarkets.

![]()