Inflace za dva roky ukousla třetinu rezervy na penzi, získejte své úspory zpět

Vaše úspory na stáří se vinou inflace ztrácí před očima. Řešením je investování, které je nezbytné pro ochranu a růst vašeho majetku v době nejistých ekonomických podmínek. Novinkou, která vám to umožní je revoluční dlouhodobý investiční produkt (DIP).

![]()

Využijte jeho daňové výhody, flexibilní investiční možnosti a odborné poradenství, například od společnosti Swiss Life Select, aby vaše cesta k finanční svobodě v penzi byla jistá a bezpečná. Začněte psát svůj příběh finanční nezávislosti již dnes.

Inflace je jako tichý zloděj, který nemilosrdně a nepozorovaně ukrajuje z vašich úspor. I když velmi pozvolna klesá, bude tu s námi stále a musíme se proto naučit před ní své celoživotní úspory chránit. Následky mohou být zásadní, zvláště pokud jde o dlouhodobé úspory.

Představte si, že jste na počátku roku 2021 měli uloženou částku 1 000 000 Kč. S inflací 3,8 % v roce 2021, nárůstem na 15,1 % v roce 2022 a 10,7 % v roce 2023 by vaše úspory nyní měly reálnou hodnotu pouze přibližně 750 000 Kč. To je důkaz, že inflace není jen nepřítelem vašich financí, ale skutečnou hrozbou pro vaši budoucnost. A zejména pokud jde o vaše úspory na stáří, ve kterém si chcete užit život podle vašich představ.

V inflačním prostředí se jednoznačně ukazuje, že spoření „v matraci“, kterou mohou být třeba i účty, je nedostatečné. Proč je nutné investovat? Odpověď je jednoduchá – investice nabízejí potenciál pro zhodnocení, které nejenže může pokrýt inflaci, ale i vytvořit reálný zisk. A každé procento zhodnocení hraje významnou roli, zejména v dlouhodobém horizontu. Jak ukazují výpočty (viz. tabulka), pravidelné investování 5000 Kč měsíčně při různých úrovních zhodnocení může po 20 letech vést k výraznému rozdílu v budoucí hodnotě i možné měsíční rentě.

REKLAMA

Investice jsou tedy nezbytným krokem k zajištění vaší finanční budoucnosti, a to zejména v období, kdy je hodnota peněz neustále erodována inflací. Odborný poradce vám může pomoci na cestě k finanční nezávislosti ve stáří. Jednou z cest je dlouhodobým investičním produktem, který je klíčem k ochraně a růstu vašich aktiv.

Cesta k životu v penzi podle vašich představ

Dlouhodobý investiční produkt, zkráceně DIP, je letošní revoluční novinka v oblasti finančního zabezpečení na stáří. Přináší řadu výhod pro ty, kteří hledají efektivní způsoby, jak své úspory na stáří ochránit a rozmnožit.

DIP je státem podporovaný finanční nástroj, který je významným přínosem pro každého, kdo si přeje bezpečně spořit na penzi. S příspěvkem zaměstnavatele až do výše 50 tisíc Kč ročně a s možností odpočtu ze základu daně až 48 tisíc Kč ročně, je DIP navržen tak, aby klientům maximalizoval výnosy jejich investic do budoucnosti.

Cílem DIP je nejen zvýšit potenciální výnos úspor na penzi, ale také nabídnout flexibilitu při výběru investičních nástrojů. Zahrnuje investiční fondy, státní dluhopisy a další nástroje, které jsou veřejně obchodované na regulovaných trzích. Tím pádem se nabízí možnost širší diverzifikace a potenciálně vyššího zhodnocení než u tradičních penzijních produktů.

REKLAMA

DIP je jako dlouhodobý produkt s minimální délkou investice 10 let. Tato podmínka je klíčová pro využití daňových úlev, které mohou znamenat pro investora úsporu na dani až 7200 korun ročně. Oproti klasickému penzijnímu spoření, které je více konzervativní a omezené, DIP poskytuje příležitost investovat i do konkrétních akciových titulů, což může vést k výraznějšímu zhodnocení vložených prostředků.

Například společnost Swiss Life Select aktuálně zařazuje DIP do svého portfolia produktů. Díky této nové alternativě nabídne klientům příležitost přizpůsobit si jejich penzijní plánování aktuálním ekonomickým podmínkám a optimalizovat svůj investiční přístup.

Investice do DIP prostřednictvím Swiss Life Select je nejen krokem k finanční nezávislosti, ale i k promyšlenému plánování budoucnosti, které je stále důležitější ve světě, kde inflace a ekonomická nejistota hrají významné role. Poskytujeme klientům odborné poradenství a podporu při výběru správné strategie pro jejich DIP, aby byla jejich cesta k finančnímu zabezpečení na stáří co nejhladší a nejúspěšnější.

DIP a doplňkové penzijní spoření

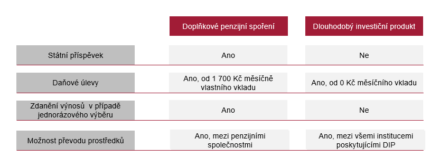

Když se podíváte na současnou situaci v oblasti penzijního spoření, je dlouhodobý investiční produkt nový významný hráč na poli finančního zabezpečení pro stáří. Představuje nejen doplněk, ale pro mnohé i alternativu k doplňkovému penzijnímu spoření. Porovnání klíčových charakteristik obou produktů, jak ukazuje toto schéma, vám umožňuje lépe pochopit, jaké benefity DIP přináší.

Poznámka k tabulce: některé změny u DPS platí až od 1. 7. 2024

Zatímco doplňkové penzijní spoření nabízí státní příspěvky a daňové úlevy, které začínají od 1700 Kč měsíčního vlastního vkladu, DIP poskytuje daňové úlevy již od nulového vkladu. To znamená, že každá koruna, kterou investujete, může být daňově efektivnější. Kromě toho – při jednorázovém výběru penzijního spoření jsou výnosy zdaněné, kdežto výnosy z DIP jsou od daně osvobozené, což může mít pro investora významný dopad na konečnou částku.

Další klíčovou výhodou DIP je možnost převodu prostředků mezi všemi institucemi poskytujícími DIP, což přináší větší flexibilitu a svobodu ve výběru, kde a jak budou vaše prostředky investovány. Tento aspekt je zásadní, neboť umožňuje investorům reagovat na změny na trhu a přizpůsobovat své portfolio podle aktuálních potřeb a cílů.

REKLAMA

Významným rozdílem mezi DIP a klasickým „penzijkem“ je volba investičních instrumentů. Zatímco v rámci penzijního připojištění jste omezeni na fondy, které nabízí vaše penzijní společnost, DIP vám dává možnost vybrat si konkrétní akciové tituly, což může vést k personalizovanému a potenciálně výnosnějšímu portfoliu.

Finanční konzultanti vám pomohou

Díky DIP máte možnost nejen diverzifikovat své investice, ale také využít státních daňových výhod a příspěvků zaměstnavatele. Snahou je, aby každý klient měl možnost vytvořit si svůj vlastní, optimalizovaný finanční plán pro stáří, který bude reflektovat jeho osobní cíle a finanční situaci.

Se správným výběrem, nastavení a správou vašeho dlouhodobého investičního produktu vám pomohou finanční konzultanti. Díky tomu můžete maximalizovat výnosy a minimalizovat rizika spojená s vaší penzijní rezervou. Odborné poradenství vám zajistí klid a jistotu v plánování vašeho finančního zabezpečení na stáří.

![]()