Investiční certifikát je v podstatě dlužní úpis, který vydává emitent (výstavce certifikátu) a dává tak právo investorovi (majiteli certifikátu) požadovat po emitentovi, na základě splnění předem stanovených podmínek, určité plnění (zpravidla peněžní).

Výhoda investičních certifikátů je oproti standardním investičním nástrojům především v jejich jednoduchosti, transparentnosti, flexibilitě a likviditě. Investor tak může velmi snadno participovat na vývoji nejrůznějších akciových indexů, vybírat z mnoha investičních strategií nebo i investovat do jiné třídy aktiv, třeba do komodit.

K tomu lze využít certifikáty s pákovým efektem, částečnou ochranou nebo i s úplnou garancí vložených finančních prostředků.

Další nespornou výhodou je i transparentnost certifikátů. Investor totiž vždy zná cenu daného certifikátu, nebo to, na jakém trhu byl koupen, popřípadě do čeho investoval. Tuto hodnotu (cenu) certifikátu celkem snadno získá i ověří.

Navíc jsou certifikáty poměrně cenově dostupné i pro retailovou klientelu. A to ještě není vše. Investiční certifikáty jsou také flexibilní. Umožňují nám totiž vydělávat na všech fázích trhu, tedy nejen na rostoucích, ale i stagnujících a klesajících trzích.

REKLAMA

Tuto strategii nám nenabídne žádný fond. Vezmeme-li ještě v úvahu likviditu certifikátů, tak máme téměř dokonalý investiční nástroj. Emitenti (většinou emisní banky) se totiž zavazují průběžně stanovovat nákupní a prodejní kurzy tzv. "market making" a zaručují tak dostatečnou likviditu.

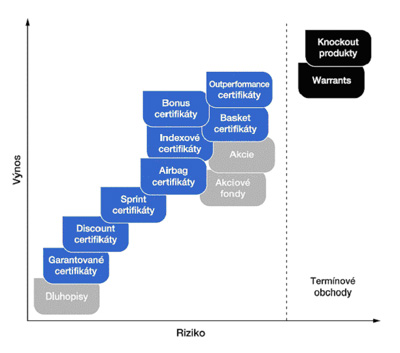

A jaké známe investiční certifikáty? Například indexové, garantované, tématické, discount, bonus, basket, expres, twin-win, sprint a outperformance certifikáty. Každý z nich nabízí svoji speciální strategii a s tím i nejrůznější možnosti využití.

Ptáte se, zda mají investiční certifikáty nějaké nevýhody? Jednou z podstatných nevýhod je podstupování kreditního rizika. Pod tímto názvem se totiž skrývá neschopnost emitenta splatit svůj závazek.

Peníze investora nejsou totiž investovány přímo do podkladového aktiva (akcie, indexu), ale do dlužního úpisu emitenta. Je tu tedy možnost, že by se investor ocitl i v roli věřitele.

REKLAMA

Další podstatnou nevýhodou bývá to, že investiční certifikáty zpravidla nezahrnují dividendový výnos z podkladového aktiva, na který jsou vázány. Důvodem je to, že dividendy slouží jako úhrada nákladů emitentovi za emisi (vytvoření) certifikátů.

Snad poslední nevýhodou by mohly být i poplatky, například tzv. spread. Jedná se o poplatek, který je velmi podobný vstupnímu poplatku u fondu. Avšak vzhledem k obrovské konkurenci je tento poplatek ve většině případů malý, a někdy není dokonce požadován vůbec.

Některé certifikáty vyžadují i management fee (obhospodařovatelský poplatek), který je rovněž podobný správcovskému poplatku u fondů, a pokud je vyžadován, může i výrazně ovlivnit výnos u certifikátu. Zde tedy investor sám musí posoudit, zda se mu tento poplatek u zvoleného typu certifikátu skutečně vyplatí.

Shrneme-li na závěr, investiční certifikáty nám nabízejí nové a netušené možnosti investování, které byly ještě nedávno přístupné pouze institucionálním klientům. Je tedy určitě dobré věnovat jim pozornost. Příště se zaměříme na jednotlivé druhy a strategie včetně modelového příkladu.

Zdroj pro graf: Investiční certifikáty KCP

Pokračování 2. dílem najdete zde – Indexové certifikáty

3.díl Garantované a diskontní certifikáty I

4.díl Garantované a diskontní certifikáty II

5.díl Optimální cap a strategie u diskontních certifikátů

6. díl Airbag a Bonus certifikáty

![]()