Z pravidelného šetření prováděného Asociací penzijních fondů ČR vyplývá, že penzijního připojištění se státním příspěvkem využívá přes 3,8 milionu obyvatel České republiky, což je přes 60 % z celkového počtu práce schopných obyvatel republiky. Jen za poslední kvartál od 31. 3. 2007 do 30. 6. 2007 se počet účastníků zvýšil o 87 tisíc.

Stále však zůstává cca 40 % aktivních obyvatel, kteří nevyužívají této formy spoření. Aniž bychom měli k dispozici průzkum mezi novými klienty PF, který by se zabýval podněty, které mají vliv na jejich rozhodování, kterému fondu svěří své prostředky, lze tyto vlivy shrnout nejčastěji do 3 kategorií.

Jsou to jednak klienti využívajících příspěvek zaměstnavatele, který většinou striktně určí do jakého penzijního fondu bude zaměstnanci přispívat, další skupinou klientů penzijních fondů jsou více či méně spokojení klienti bank a pojišťoven, kteří využili nabídky mít vše tzv. pod jednou střechou, a třetí skupinou jsou klienti, kteří se rozhodují "samostatně" nebo na doporučení finančního poradce na základě marketingových kampaní, stabilitě poskytovatele, doporučení finančního poradce a vykazované historické výkonnosti.

Pokud se zaměříme pouze na ukazatel výkonnosti a potencionálního výnosu v budoucích letech, je vždy při rozhodování potřebné přihlédnout k faktorům, které budou bezpodmínečně ovlivňovat výnosnost jednotlivých penzijních fondů v dalších letech. Jelikož prostředky střadatelů a akcionářů fondu nejsou podle současné legislativy odděleny, tím nejvýznamnějším faktorem jsou tzv. náklady příštích období (NPO), které představují historicky naakumulované náklady související především s vyplacenými, ale dosud nerozúčtovanými provizemi za zprostředkování a akvizici nových klientů.

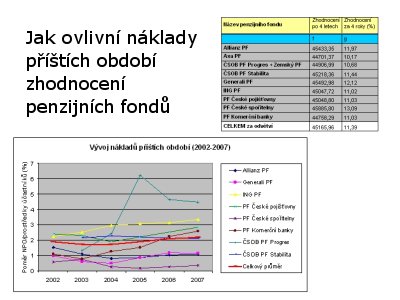

V tabulce za pozornost stojí zejména současné zatížení náklady příštích období na účastníka penzijního připojištění (sloupec e) a zároveň procentuální poměr nákladů příštích období k celkovému objemu prostředků střadatelů (d).

Tabulka č. 1

|

Zdroj: APF údaje k 30. 6. 2007

Náklady příštích období v současnosti stále rostou, i když ne tak rapidně jako v předchozích letech. (Navýšení celkové sumy nákladů za odvětví za rok 2006 se zvýšilo o 25 %). Vývoj nákladů příštích období v poměru k objemu vkladů střadatelů zobrazuje následující graf.

|

Zdroj: Asociace penzijních fondů, vlastní výpočty data k 30. 6. 2007

V dalším výpočtu jsem použil příklad "průměrného účastníka", který má podle údajů APF k 30. 6. 2007 naspořeno 40 575 Kč. Cílem výpočtu je zobrazit, kolik bude mít tento klient na svém účtu po 4 letech za předpokladu, že fond bude jeho prostředky pouze zhodnocovat a během 4 let bude lineárně rozpouštět své stávající náklady příštích období. Při výpočtu uvažuji pro zjednodušení konstantní míru zhodnocení, která odpovídá průměrné výkonnosti fondů za rok 2006, tedy 3,2 %.

Efekt nákladů příštích období znázorňuji na jednoduchém příkladu vycházejícím ze současných údajů Asociace penzijních fondů ČR. Ve výpočtu jsem použil metodiku "rozpouštění" nákladů příštích období, která provize předepisuje umořit do 4 let po uzavření smlouvy. Tuto metodiku podle slov Dušana Šídla (v článku "Náklady penzijních fondů" ze dne 12. října 2006) uplatňují fondy, jejichž auditorem je Deloitte. (např. PF ČS),. Tato metodika podle mého názoru více odpovídá zdravému způsobu hospodaření. Rozdílný přístup uplatňují fondy auditované KPMG, umořující náklady po celou dobu trvání smlouvy, maximálně však 15 let (např. PF ČP, ING).

Tabulka č. 2

|

Zdroj: APF údaje k 30. 6. 2007

Výpočet je záměrně zjednodušen. Nezahrnuje další navyšování nákladů příštích období ani případné další úložky střadatele a připisování státních příspěvků. Cílem výpočtu je především zobrazení vlivu umořování nákladů příštích období na připisované výnosy jednotlivých penzijních fondů.

Z tohoto srovnání vychází nejlépe Penzijní fond České spořitelny, což odpovídá aktivnímu přístupu k rozpouštění nákladů příštích období, naopak na druhém konci se umístnily penzijní fondy AXA a ČSOB Progres. V případě fondu AXA je výsledek dán v poslední době zvýšeným počtem vypořádaných smluv, a tedy snižováním počtu účastníků, na jejichž bedra padají tyto náklady. V případě fondu ČSOB Progres se jedná o nepřiměřeně zvýšené náklady v letech 2004 a 2005, které se v současnosti ČSOB daří relativně úspěšně odmazávat.

TIP:

Konference

Penzijní připojištění: Jak připravit fondy na důchodovou reformu?

Kdy: 25. října 2007 od 13:30

Kde: hotel Hilton v Praze

Pořadatel: Investujeme.cz

![]()