Text: Jan Traxler

11. 02. 2019

Jak se v roce 2018 dařilo dluhopisovým fondům?

Většina dluhopisových fondů skončila v minulém roce dle očekávání ve ztrátě. Nedařilo se státním ani korporátním dluhopisům. Největší ztráty až k 10 % zaznamenaly fondy zaměřené na high yield dluhopisy a emerging markets dluhopisy. Nejlepší výsledek měl fond J&T Money s výnosem 2,07 %.

![]()

Konzervativní fondy bez větších ztrát

V roce 2018 byl vývoj na dluhopisových trzích ještě silně poznamenán růstem úrokových sazeb v USA, a stejně tak i v ČR. To se projevovalo i do růstu úrokových výnosů dluhopisů. Když rostou úrokové výnosy, klesá tržní cena dluhopisů. Naprostá většina dluhopisových fondů tedy postupně během roku ztrácela.

Koncem roku se ale situace na dluhopisových trzích rázem změnila. Panika na akciových trzích přivedla mnoho investorů zpět k bezpečnějším státním dluhopisům. Úrokové výnosy státních dluhopisů tak poslední dva měsíce výrazně poklesly a jejich tržní cena stoupla. Nakonec konzervativní dluhopisové fondy zaměřené na bonitní státní dluhopisy zakončily rok jen v mírných ztrátách.

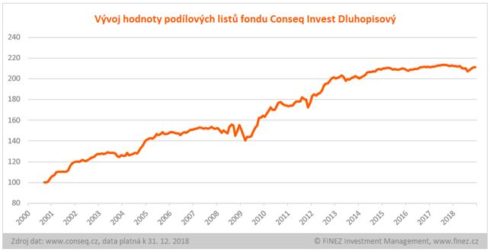

Klasické konzervativní korunové dluhopisové fondy zaměřené primárně na české státní dluhopisy, popřípadě korporátní dluhopisy s ratingem investičního stupně, téměř unisono za rok 2018 vykázaly drobnou ztrátu zpravidla na úrovni do 1 %. Kupříkladu největší dluhopisový fond České spořitelny Sporobond ztratil 0,79 %. Podobně Conseq Invest Dluhopisový ztratil 0,75 %.

Graf 1: Vývoj hodnoty podílových listů fondu Conseq Invest Dluhopisový

Špatný rok pro high yield dluhopisy

Po celý uplynulý rok pak postupně rostly rizikové přirážky korporátních dluhopisů, zejména těch s nižším kreditním ratingem. A tento trend s koncem roku ještě zesílil. Úroky u podnikových dluhopisů začaly výrazněji stoupat, tržní cena dluhopisů klesat.

Rizikovější dluhopisové fondy zaměřené na korporátní dluhopisy s ratingem spekulativním (tzv. high yield dluhopisy) více méně po celém světě ztrácely, a to v průměru kolem 5-10 %. Například fond Fidelity Global High Yield v korunové třídě ztratil 6,36 %, nebo fond Parvest Bond World High Yield v korunové třídě vykázal ztrátu 5,18 %.

A ještě horší pro emerging markets dluhopisy

Stejně tak fondy investující do dluhopisů na rozvíjejících se trzích (emerging markets) neměly vůbec dobrý rok a prodělaly kolem 5-10 %. Například Amundi II – Emerging Markets Bond v korunové variantě ztratil 8,14 %. Nebo regionálně zaměřený Conseq dluhopisů nové Evropy prodělal hlavně díky tureckým dluhopisům 7,35 %. Podobně i Trendbond od České spořitelny zakončil rok se ztrátou 5,72 %.

Naproti tomu specificky zaměřený fond Generali korporátních dluhopisů se svým mixem převážně krátkodobých high yield firemních dluhopisů z Ruska, Kazachstánu, Číny a Turecka ztratil pouze 1,47 %.

Také fond Templeton Global Bond, který drží koncentrované portfolio státních dluhopisů vybraných rozvíjejících se zemí (zejména Mexiko, Brazílie, Indie a Indonésie) a spekuluje zároveň na posílení jejich měn, vykázal v uplynulém roce ztrátu pouhých 0,41 %.

Výsledky vybraných korunových dluhopisových fondů za rok 2018

| J&T Money | 2,07 % |

| Templeton Global Bond | -0,41 % |

| Conseq Invest Dluhopisový | -0,75 % |

| Sporobond | -0,79 % |

| J&T Bond | -0,87 % |

| Generali korporátních dluhopisů | -1,47 % |

| Parvest Bond World High Yield | -5,18 % |

| Trendbond | -5,72 % |

| Fidelity Global High Yield | -6,36 % |

| Conseq dluhopisů nové Evropy | -7,35 % |

| Amundi II Emerging Markets Bond | -8,14 % |

Zdroj: jednotlivé investiční společnosti

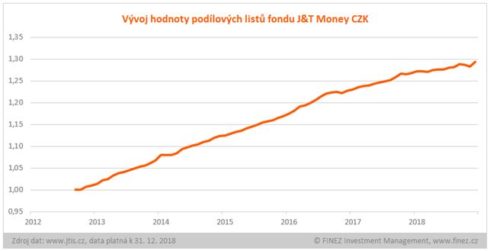

Vítězem J&T Money

Nejlepší výsledek z korunových dluhopisových fondů v roce 2018 zaznamenal fond J&T Money. Oficiálně je sice kategorizovaný jako smíšený fond, ale fakticky investuje výhradně do dluhových investičních nástrojů, tak ho můžeme do srovnání zařadit. Jeho portfolio dluhopisů a směnek financujících zejména aktivity pánů Tkáče, Jakaboviče a Křetínského, plus v menší míře doplněné o dluhopisy, jejichž emise administruje J&T banka, dokázalo vydělat 2,07 %.

Oproti předchozím rokům žádná sláva, ale pořád je to oproti ostatním dluhopisovým fondům aspoň na úrovni inflace, přesně podle předpokladu, který uvádím v portrétu fondu J&T Money v rámci seriálu Fond-show.

Graf 2: Vývoj hodnoty podílových listů fondu J&T Money CZK

Autor privátní investiční poradce a jednatel společnosti FINEZ Investment Management

![]()